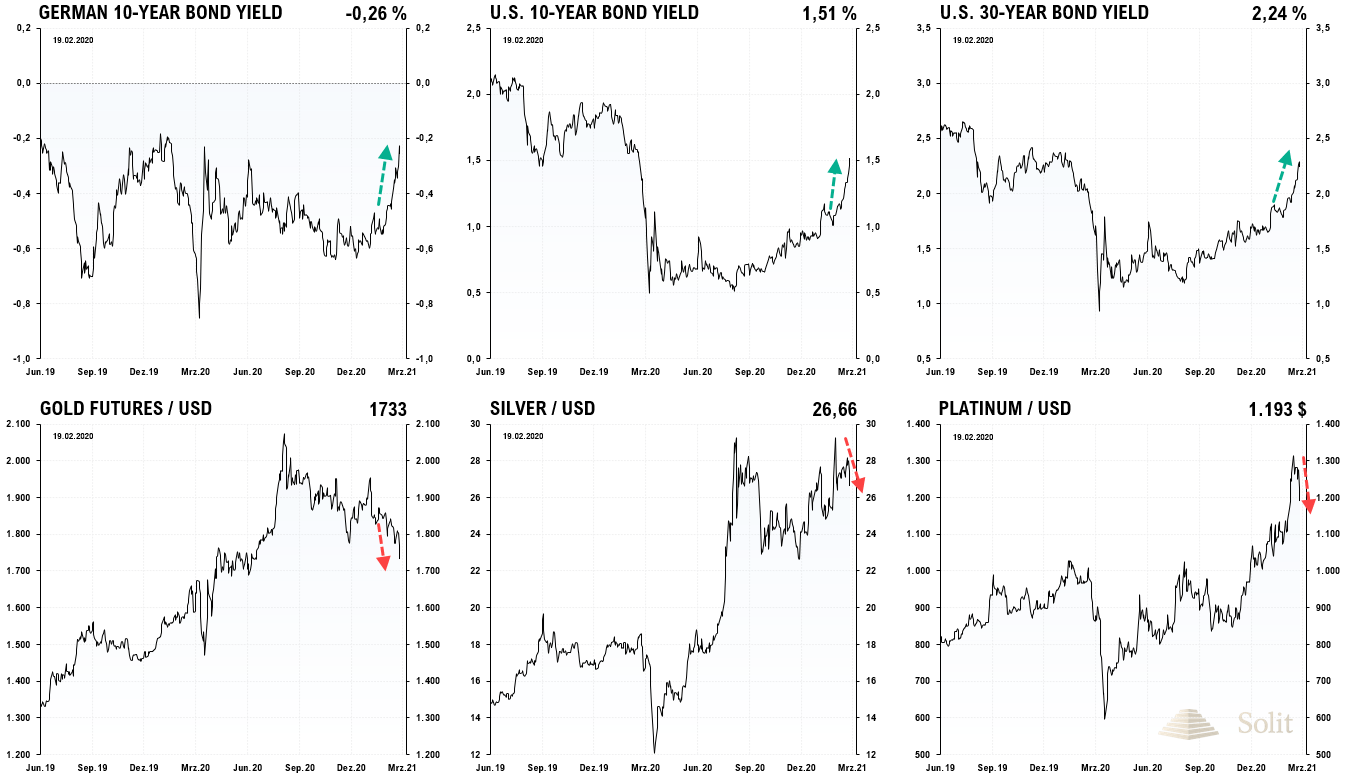

Die vergangene Handelswoche war ein Blutbad an den Märkten mit roten Vorzeichen überall. Im Umfeld inflationsindiziert steigender Zinsen brachen die Anleihenmärkte und der Aktienmarkt ein, wobei auch die Kryptowährungen herbe Verluste erlitten. Der Bitcoin fiel um 25 % auf 43.170 US-Dollar, während der US-Dollar mit einem kleinen Plus in das Wochenende ging. Auch der sichere Hafen der Edelmetalle wurde mit nach unten gerissen und so fiel der Goldpreis auf 1.717 US-Dollar (-3,7 %), während sich der Silberpreis mit einem Minus von nur 4 % weiterhin relativ stark hielt.

Als der Goldpreis Anfang Dezember zuletzt unter der Marke von 1.800 US-Dollar notierte, wurde der Silberpreis bei 22 US-Dollar gehandelt. Obwohl Gold am Freitag 80 US-Dollar unter das damalige Tief fiel, musste man für die Unze Silber rund 4 US-Dollar mehr als vor drei Monaten bezahlen. Diese Stärke der Silberpreises zeigt sich auch in dem Gold-Silber-Ratio, das von 80 auf 65 in den letzten drei Monaten fiel.

Steigende Zinsen belasten kurzfristig zusätzlich den Goldpreis

Der Preisrückgang am Edelmetallmarkt kam jedoch nicht ohne Vorwarnung aus heiterem Himmel. Es gab viele Warnsignale in den letzten Wochen, die wir kommuniziert hatten.

- Das Sentiment für Gold war nie zuvor über eine so lange Zeit so extrem bullisch, wie in den vergangenen 18 Monaten. Dies war ein deutliches Warnsignal vor einer Bereinigung von der Spekulation in diesem Markt.

- Der CoT-Report zeigte eine sich aufbauende relative Schwäche, was auch durch die neuesten Fundamentaldaten des World Gold Council, die eine vorübergehend schwache Nachfrage zeigten, untermauert wurde.

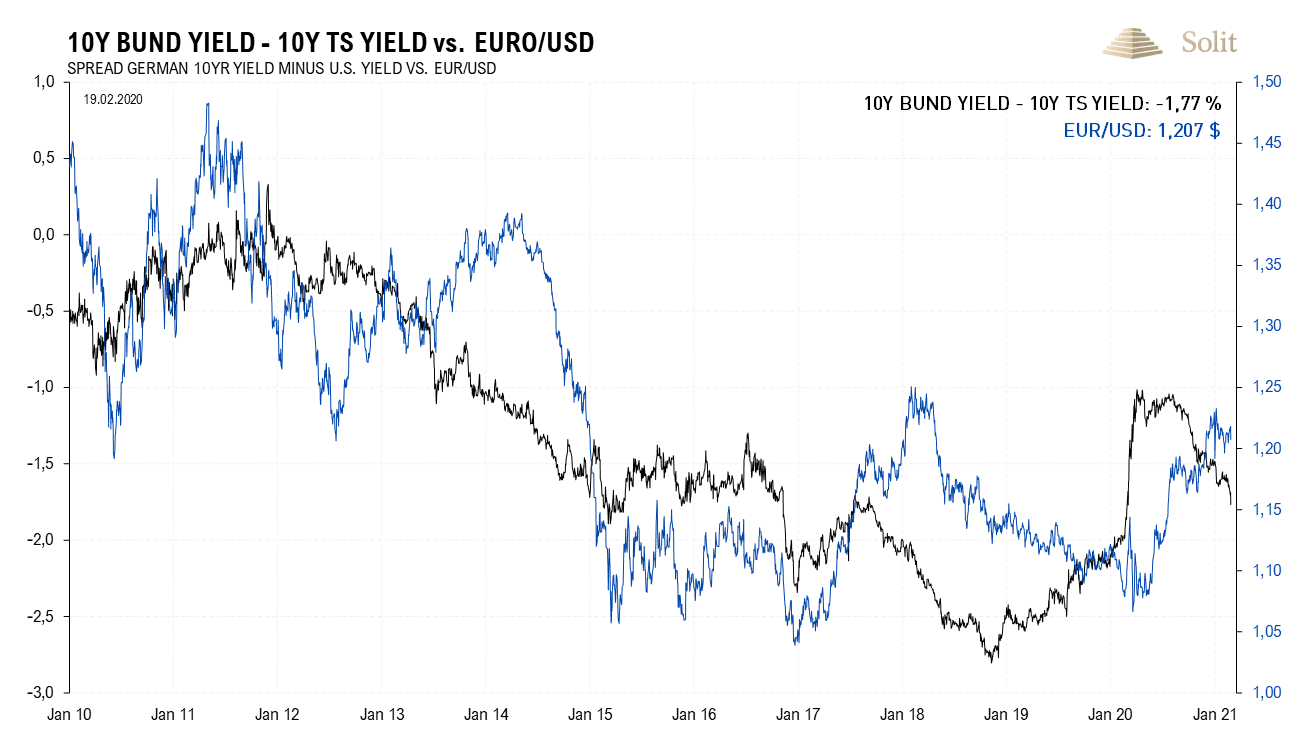

- Die Dollarschwäche, die den Anstieg des Goldpreises im letzten Jahr zusätzlich befeuert hatte, fand in diesem Jahr ihr Ende. Am Terminmarkt ist der US-Dollar so überverkauft wie seit 12 Jahren nicht mehr, was sogar eine technische Erholung des Dollars zulassen würde.

- Der Dollar konnte auch zum japanischen Yen ansteigen und einen langfristigen Abwärtstrend überwinden. Gold zeigt kurzfristig eine sehr hohe positive inverse Korrelation mit diesem Währungspaar:

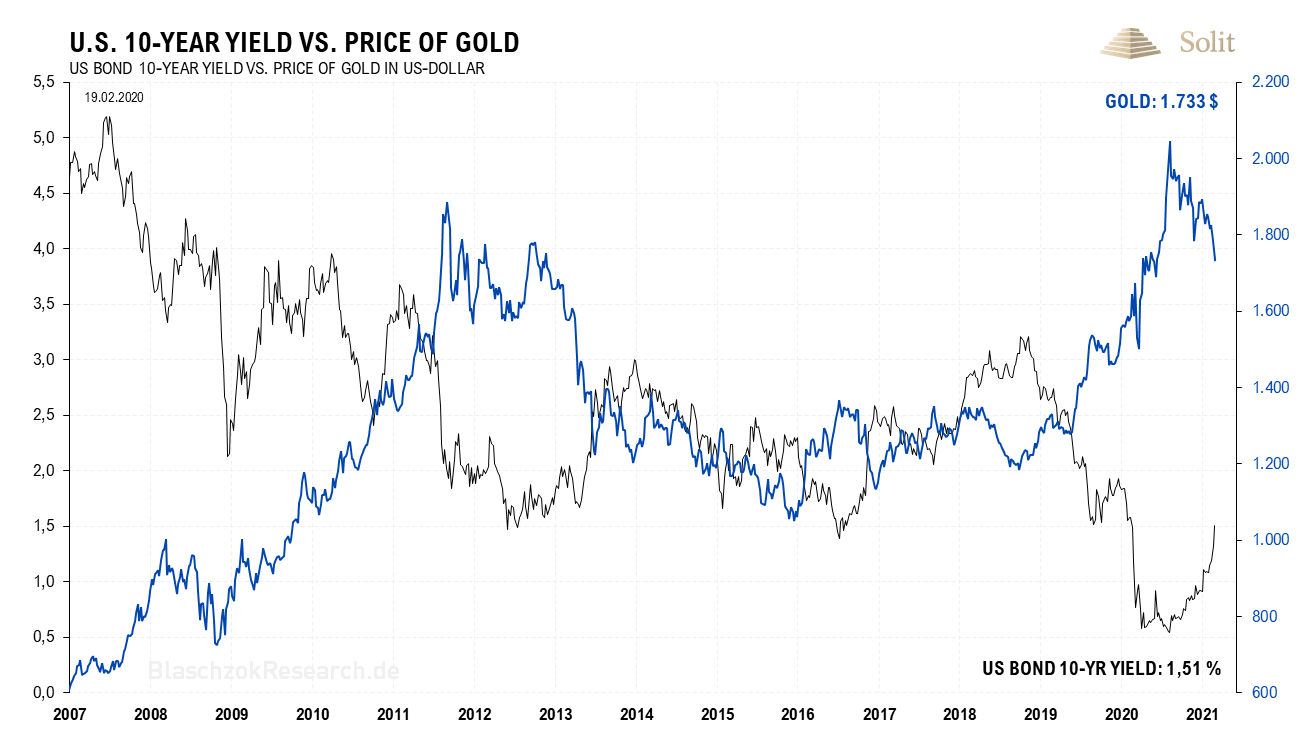

- Steigende langfristige Zinsen in den USA stützen eine Erholung des Dollars und somit eine kurzfristige Schwäche des Goldpreises.

Zinsen und Gold korrelieren negativ miteinander

Der fallende Spread zwischen Bundesrenditen und den Renditen für US-Staatsanleihen deutet auf eine Dollarstärke hin

- Der Goldpreis in Euro befand sich immer noch im Abwärtstrend und hatte bereits zwei langfristige Aufwärtstrends gebrochen, wobei die Unterstützung bei 1.500 Euro mehrmals angelaufen wurde.

- Smarte Investoren und Insider hatten den Goldpreis bereits in 2019 stark nach oben getrieben, sodass ein Teil des Anstiegspotenzials aus den neuerlichen QE-Programmen bereits vorweggenommen und frühzeitig in den Preisen eskomptiert wurde.

All diese Punkte boten das perfekte Umfeld, um dem Goldpreis an der Unterstützung bei 1.800 US-Dollar, respektive 1.500 Euro, den Boden unter den Füßen wegzuziehen und einen Long Drop am Terminmarkt mit einem deutlichen Preiseinbruch zu forcieren. Ich hatte über viele Wochen vor diesem Einbruch gewarnt und auch davor, dass sich der Silberpreis, trotz seiner relativen Stärke gegenüber dem Goldpreis, dem nicht entziehen können dürfte. Silber fiel in der vergangenen Woche auf 26,20 US-Dollar, nachdem noch am Donnerstag der Widerstand bei 28 US-Dollar angelaufen wurde.

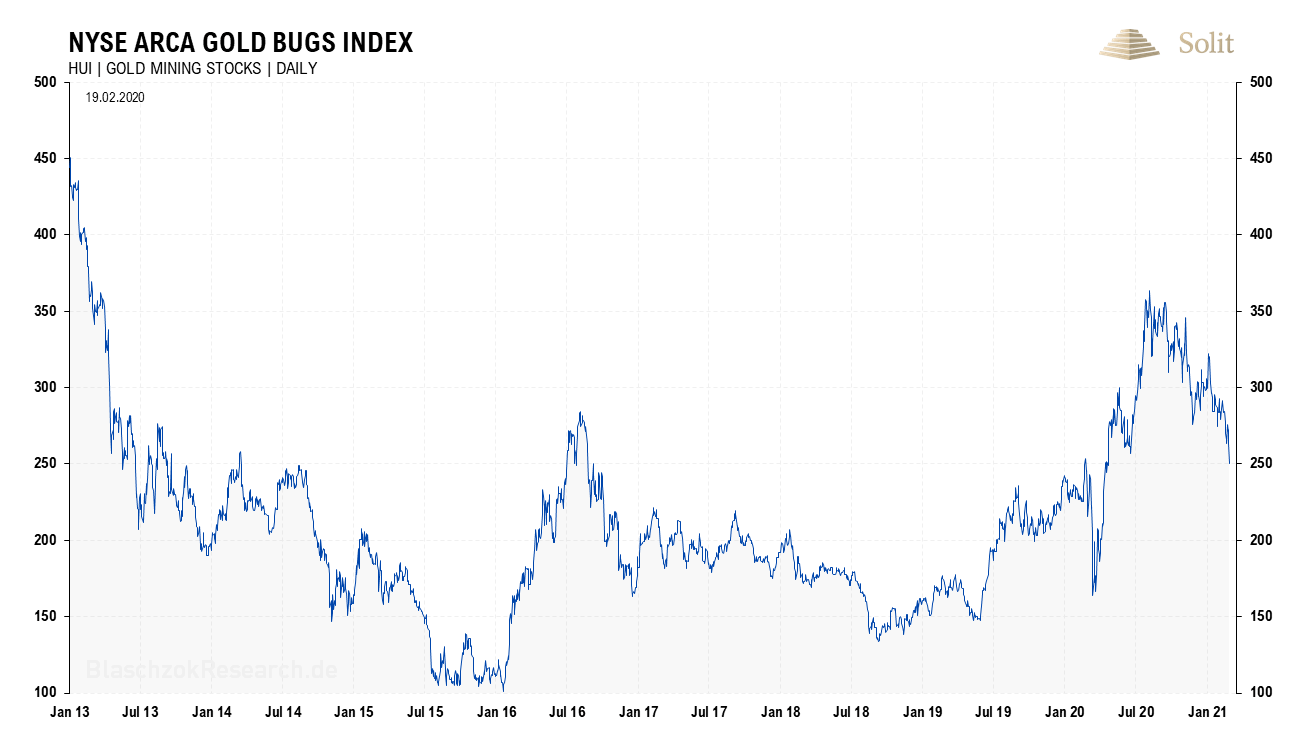

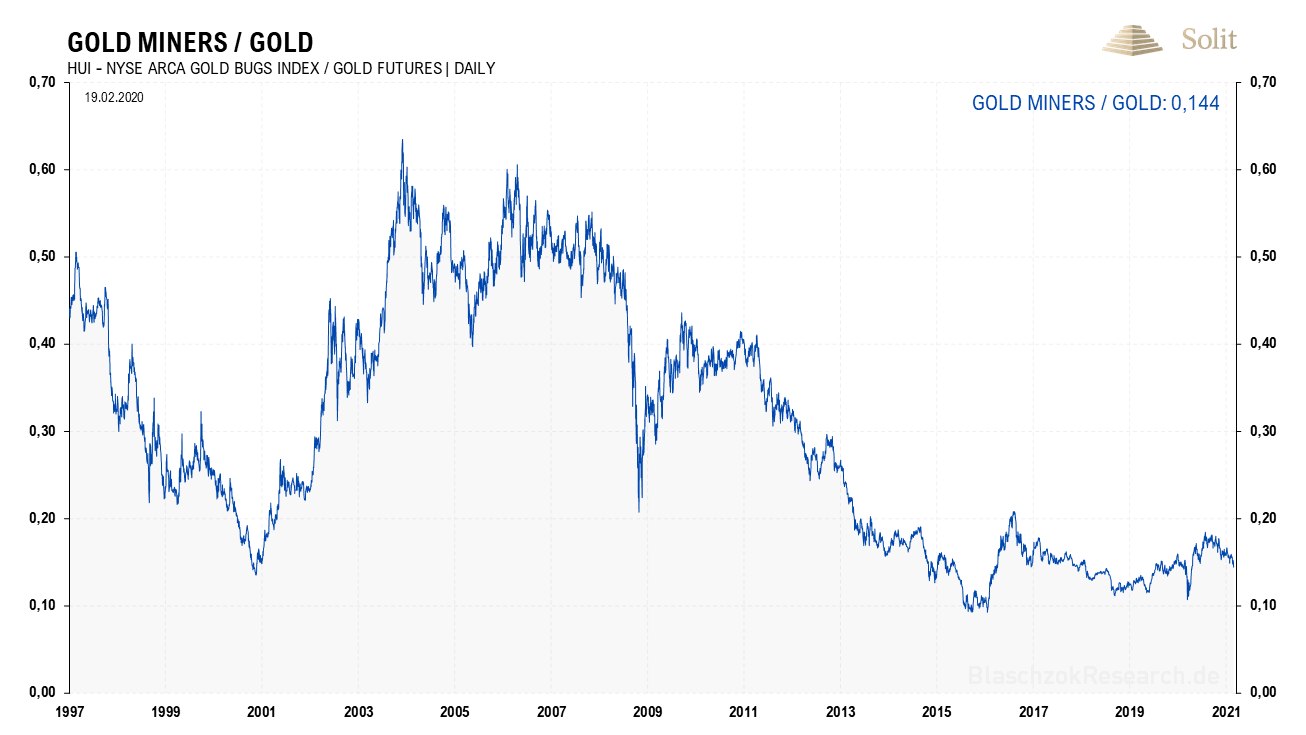

Die Minenaktien folgten dem Goldpreis und erreichten wieder das Vor-Corona-Niveau bei 250 Punkten im HUI-Goldminenindex. Dieses Kursniveau erscheint extrem günstig und in der Tat sind die Minenaktien im Verhältnis zum Goldpreis mittel- bis langfristig ein sehr gutes Investment.

Der HUI-Goldminenindex fiel wieder auf das Vor-Corona-Niveau zurück

Die steigenden Zinsen, im Zuge derer Gold reflexartig von den Investoren und Tradern verkauft wird, sind diesmal jedoch nicht auf eine starke Wirtschaft und starke Kreditnachfrage zurückzuführen und somit kein Zeichen einer starken Wirtschaftserholung. Sie sind diametral gegensätzlich eine Folge der steigenden Konsumentenpreise und der hohen Inflationserwartung, die nun in die Anleihenkurse eingepreist werden. Steigende Zinsen sind jedoch Gift für die zarte Blüte der Wirtschaftserholung, in einem Umfeld, in dem Teile der westlichen Welt immer noch im Lockdown verharren.

Während alle Rohstoffpreise, Aktien und der Kryptomarkt aufgrund des ganzen billigen Geldes haussieren, fällt der Goldpreis seit Monaten aufgrund dieser gestiegenen Inflationserwartung, was mittel- und langfristig keinen Sinn macht. Gold sollte gerade in Zeiten hoher Inflationserwartung haussieren. Die Realzinsen sind weit im negativen Bereich und sie werden es auch über die nächsten Jahre hinweg bleiben, da die staatlichen Warenkörbe zur Berechnung der Teuerung die wahre Entwertung der Fiat-Währungen zu niedrig ausweisen.

In der Fiat-Funny-Money Matrix ist alles möglich

Die inflationsinduziert steigenden Zinsen in der Stagflation der kommenden Jahre werden die Rezession in einem hochinflationären Umfeld weiter vorantreiben, weshalb sich das Bild schon bald verkehren wird. Gold wird mit steigenden Zinsen in den kommenden Jahren ansteigen, während die Aktien- und Anleihenmärkte zum Goldpreis kollabieren werden.

Nachdem sich der Staub gelegt und der Sell Off seinen Boden gefunden hat, sollte man diese irrational günstige Chance nutzen, um Gold und womöglich auch Silber noch einmal günstig zu kaufen. Andere Investoren werden sukzessive ihren Fehler bemerken und ebenfalls in Gold investieren. Gold gilt es die nächsten Jahre in Rücksetzer hinein zu kaufen – die Rallye geht bald weiter!