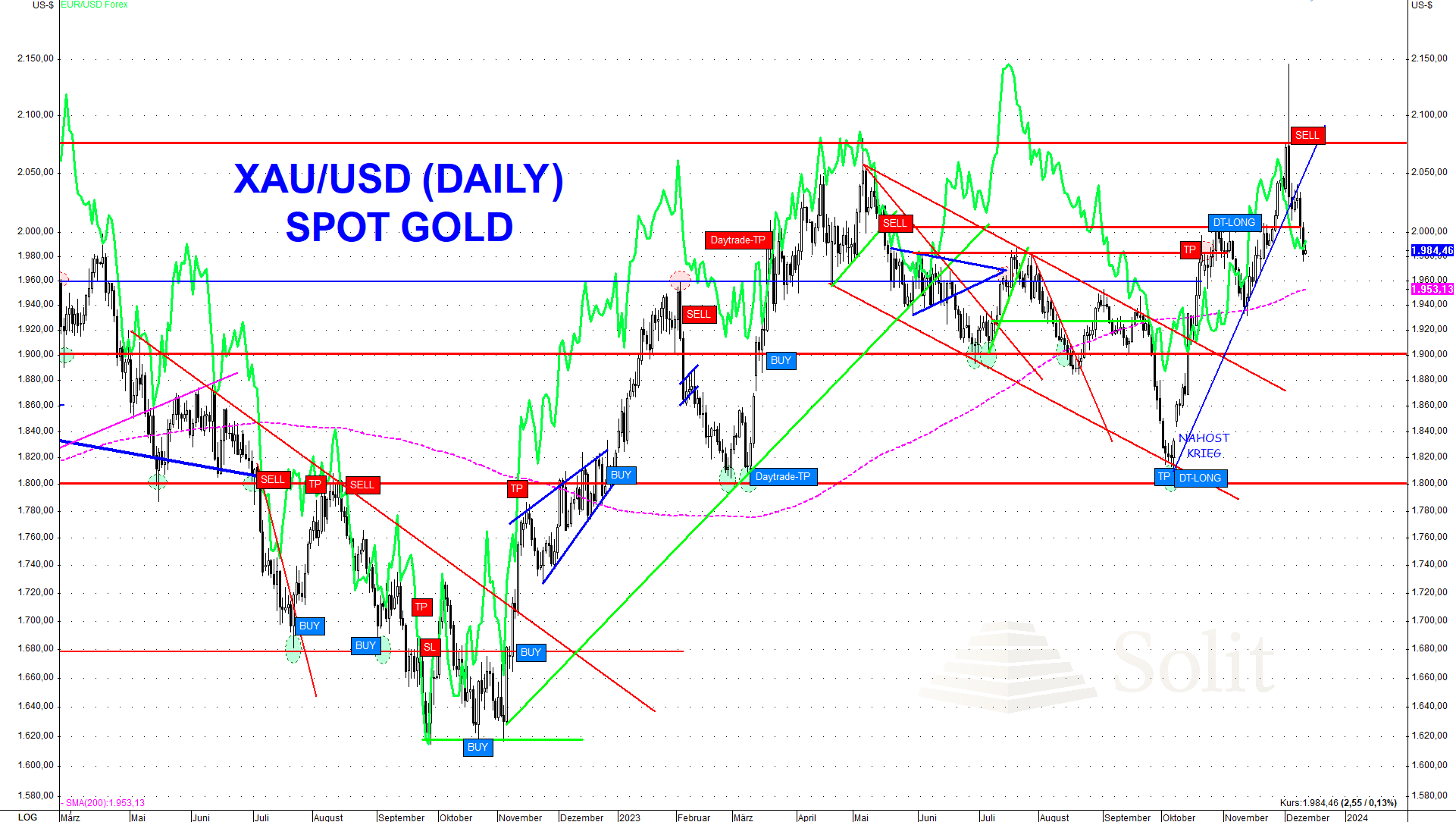

Vor einer Woche sprang der Goldpreis auf ein neues Allzeithoch bei 2.145 US-Dollar (1.967 Euro), womit dieser kurzzeitig ein Jahresplus von 22,6 % verbuchen konnte, im Vergleich zum Jahresanfang bei 1.749 US-Dollar. Mitte 2018 handelte die Feinunze Gold noch für 1.200 US-Dollar (1.020 Euro), was eindrücklich die reale Abwertung des staatlichen Fiat-Geldes im Vergleich zur Weltwährung Gold vor Augen führt. Wer in 2018 auf Gold setzte, konnte mittlerweile einen nominalen Vermögenszuwachs von 78 % verbuchen – nicht schlecht für ein Anlagegut, dass weder Zinsen noch Dividenden abwirft. Zum Vergleich konnte der Deutsche Aktienindex (DAX) im gleichen Zeitraum gerade einmal ein Plus von 35 % verbuchen. Nimmt das von mir bereits Ende 2019 prognostizierte Stagflationsjahrzehnt weiter seinen Lauf und greifen die Notenbanken in der bevorstehenden Rezession wieder einmal in die Märkte ein, indem sie Geld aus dem Nichts drucken, so wird der Goldpreis auch in den nächsten Jahren besser performen als der Aktienmarkt.

Die Goldbullen konnten das neue Allzeithoch nicht verteidigen

Hier in Originalgröße downloaden

Das neue Allzeithoch des Goldpreises konnten die Bullen jedoch nicht verteidigen und Spekulanten, die zum neuen Hoch kauften, wurden abgefischt. Seither wurde auch noch ein kurzfristiger Aufwärtstrend gebrochen, der seit Anfang Oktober intakt war, womit es kurzfristig unwahrscheinlich geworden ist, dass der Goldpreis den Widerstand bei 2.080 US-Dollar in Bälde wieder überschreiten wird. Eine ausgedehnte Korrektur über die nächsten Wochen ist nun das Szenario mit der höchsten Wahrscheinlichkeit.

Arbeitsmarktdaten nehmen den Bullen den Wind aus den Segeln

Mit der Veröffentlichung des US-Arbeitsmarktberichtes für November, der die Markterwartungen übertraf, kam der Goldpreis am Freitag erneut unter Verkaufsdruck. Außerhalb der Landwirtschaft wurden im November 199 Tsd. neue Stellen geschaffen, während das Lohnwachstum zum Vormonat mit 0,4 % höher war als die Erwartung von 0,3 %. Die Kombination aus einem starken Arbeitsmarktbericht und steigenden Löhnen ist ein Hinweis darauf, dass die US-Notenbank bei ihrem Zinsentscheid am Mittwochabend hawkisher sein könnte, als man bisher hoffte, worauf der US-Dollar wieder anstieg, während der Goldpreis unter Verkaufsdruck geriet und auf die wichtige Unterstützung bei 2.000 US-Dollar fiel. Zunehmend sorgen sich Investoren, dass die bereits eingepreisten Zinssenkungsfantasien für das nächste Jahr zu hoch gesteckt sein könnten.

US-Inflationszahlen am Dienstagnachmittag wichtig für den Goldpreis

Erwartet wird eine Preissteigerung im November zum Vorjahr von 3,1 %, während es im Vormonat noch 3,2 % waren. Es wird ein Anstieg der Kerninflationsrate von 0,3 % zum Vormonat erwartet, die im Oktober noch bei 0,2 % lag. Sollte die Inflation heißer ausfallen als die Markterwartung, so würde dies den Goldpreis belasten, da eine restriktivere Geldpolitik wahrscheinlicher würde. Diametral gegensätzlich würde eine unter den Erwartungen liegende Inflationsrate der US-Notenbank weiteren Spielraum für Zinssenkungen im nächsten Jahr geben, was den Goldpreis tendenziell stützen sollte. Der in den letzten zwei Monaten im Vorfeld einer Rezession bereits von 95 US-Dollar auf 69 US-Dollar stark gefallene Rohölpreis entspannt die Lage bei den Verbraucherpreisen.

Letztlich wird es am Mittwochabend zum Zinsentscheid um 20 Uhr spannend werden, sowie auf der eine halbe Stunde später stattfindenden Pressekonferenz mit US-Notenbankchef Jerome Powell. Je nachdem wie hawkish oder dovish er sein wird, wird dies den Goldpreis entweder belasten oder stützen. Meine Erwartung ist, dass die Fed hawkisher sein wird, was den US-Dollar stützen und den Goldpreis kurzfristig belasten würde.

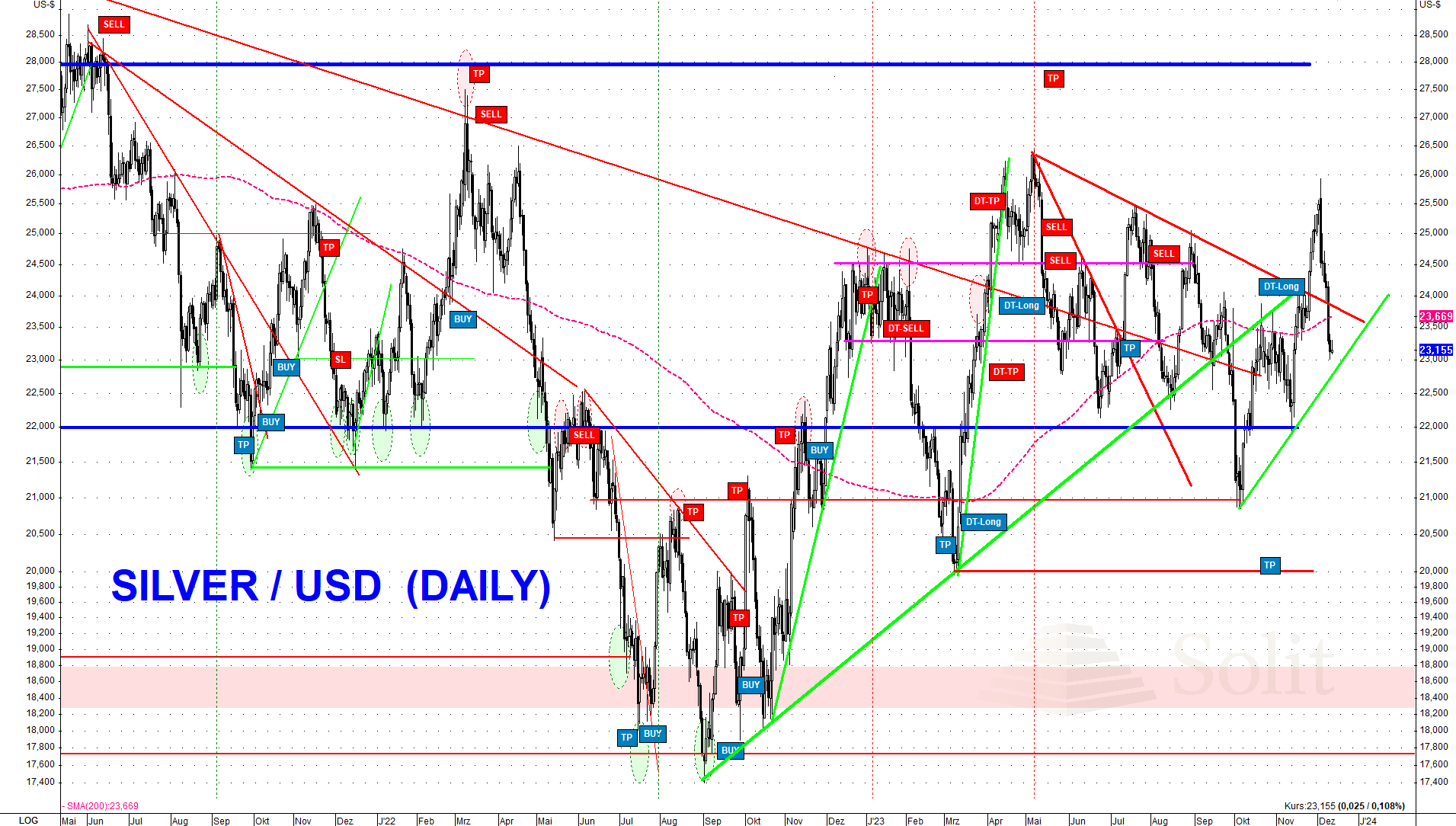

Silberpreis fällt zurück in seinen Abwärtstrend

Der Silberpreis fiel am gestrigen Tag auf 22,72 US-Dollar, nachdem dieser zurück in seinen vorherigen Abwärtstrend gefallen war. Nachdem die Bullen am Goldmarkt das neue Allzeithoch nicht verteidigen konnten, übernahmen auch die Bären am Silbermarkt wieder das Ruder.

Hier in Originalgröße downloaden

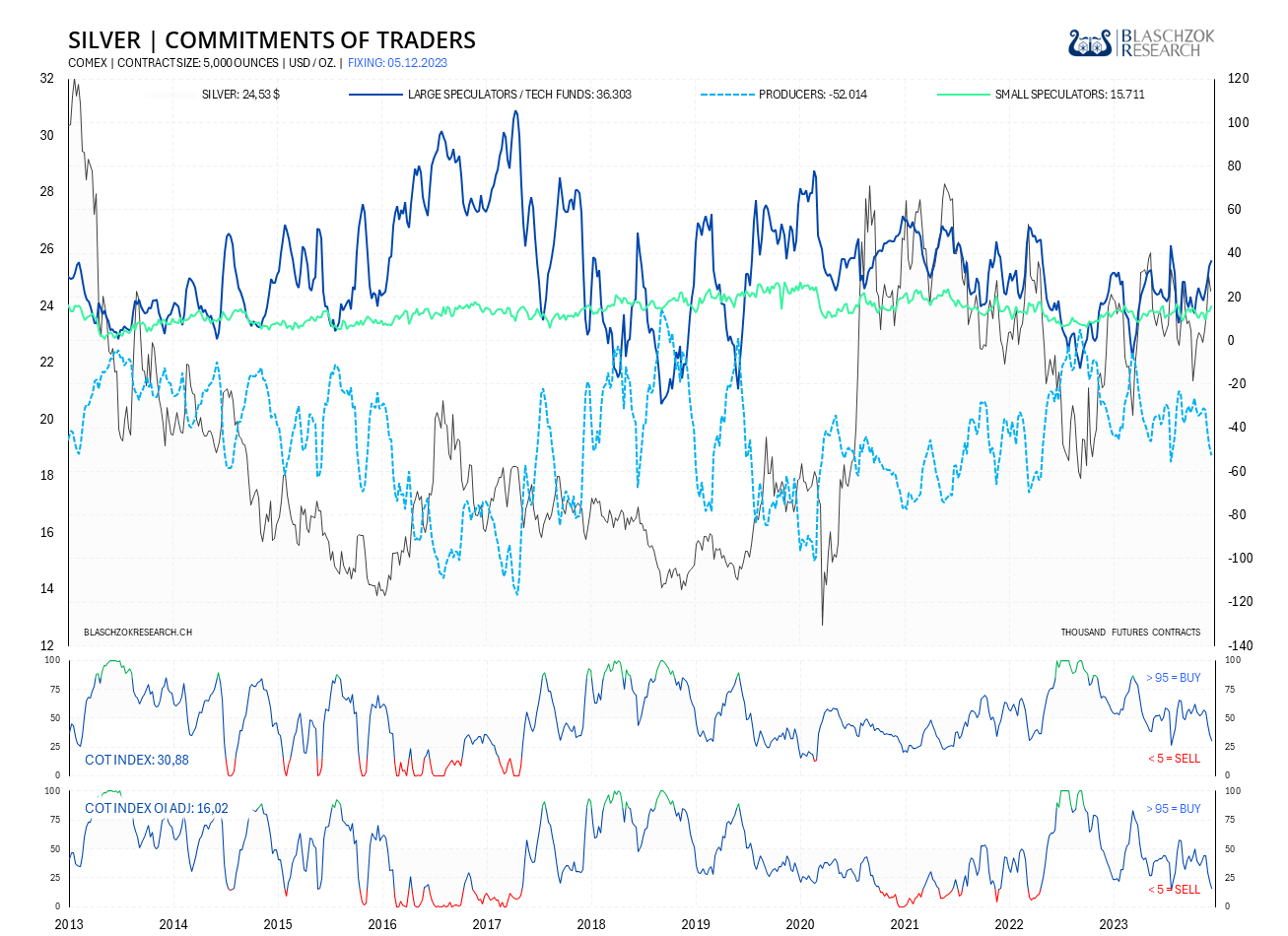

Die neuesten Terminmarktdaten für Silber zeigen, dass die Marktstimmung für Silber zuletzt bereits extrem bullisch war, was ein Kontraindikator ist. Mit einem CoT-Index von nur noch 16 Punkten ist das Risiko für einen weiterhin schwachen Silberpreis deutlich höher als die Chance für einen neuerlichen kurzfristigen Anstieg. Gerade im Vorfeld einer Rezession, gibt es zusätzliche Risiken für den Silberpreis, da die industrielle Nachfrage schnell stark einbrechen kann, wenn die Rezession offen zutage tritt und medial heiß gekocht wird. Ich hatte daher bereits beim letzten Anstieg auf 26 US-Dollar in der vorletzten Woche gemahnt, dass dieser Anstieg auf tönernen Füßen steht und man unbedingt Stop-Loss-Orders platzieren muss, um bei einem Rückfall in den ehemaligen Abwärtstrend keinen Verlust zu erleiden. Bei diesen schlechten CoT-Daten besteht eine große Gefahr für den Silberpreis, sollte im ersten Quartal des nächsten Jahres eine Rezession offen zutage treten.

Der Terminmarkt zeigt: Silber ist kurzfristig überkauft

Hier in Originalgröße downloaden

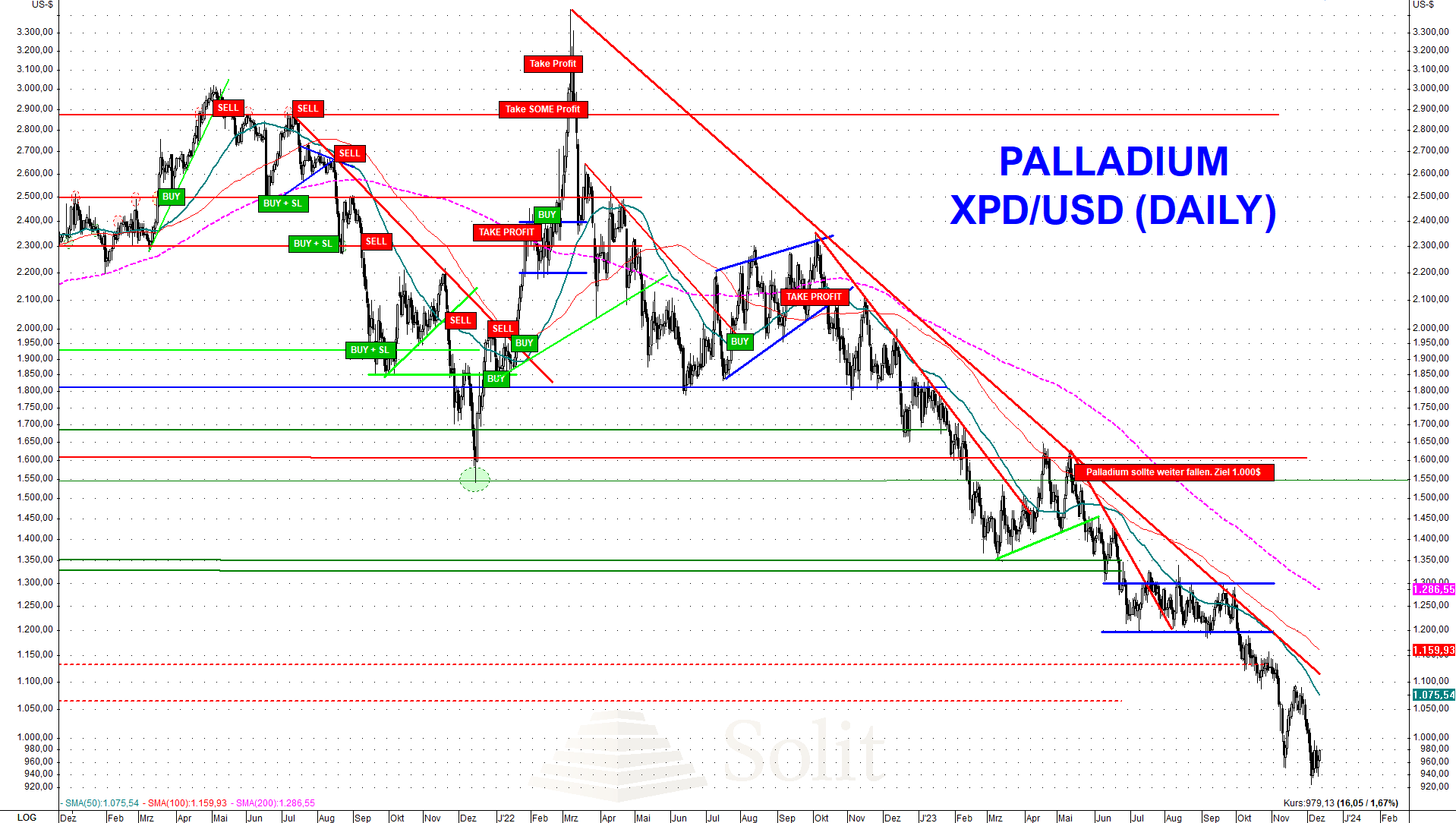

Der Palladiummarkt zeigt unterdessen unvermindert Schwäche und handelt weiter dreistellig bei 980 US-Dollar je Feinunze. Das persistente Überangebot in diesem Markt lässt nicht viel Hoffnung im Vorfeld einer Rezession, in der die industrielle Nachfrage zusätzlich stark einbrechen könnte. Der Terminmarkt ist zwar weiterhin überverkauft, doch solange der Abwärtstrend intakt ist, gibt es selbst für kurzfristig agierende Trader keinen Grund hier auf eine kurzfristige Erholung zu wetten.

Hier in Originalgröße downloaden