Der Goldpreis stieg vor einer Woche bis an seinen kurzfristigen Abwärtstrend an, nachdem Präsident Trump angekündigt hatte, die Europäische Union mit neuen Zöllen in Höhe von 50 Prozent belegen zu wollen. Am Wochenende wurde jedoch verkündet, dass man diese neuen Zölle auf Anfang Juli verschieben wird, während die Europäische Union bekräftigte, sie werde die Verhandlungen mit den USA beschleunigen, um einen Handelskonflikt zu vermeiden. Daraufhin folgte ein Preisrückgang um 2 Prozent auf 3.287 US-Dollar zum Wochenbeginn, womit die Gewinne vom Freitag wieder abgegeben wurden und die Bullen exakt an einem Abwärtstrend gescheitert sind.

Am Donnerstag setzte sich die Korrektur des Goldpreises erst auf 3.245 US-Dollar fort, nachdem berichtet worden war, dass der US-Gerichtshof für internationalen Handel die meisten von Präsident Trumps Zöllen für illegal erklärt hatte. Die US-Regierung legte sofort Berufung ein, wobei dem Antrag auf eine vorübergehende Aussetzung der Entscheidung stattgegeben wurde. Dies führte zu einer erneuten Rallye des Goldpreises bis an den Abwärtstrend bei 3.331 US-Dollar am Donnerstag, wobei der US-Dollar-Index, der gerade erst die psychologisch wichtige Marke von 100 Punkten zurückerobert hatte, erneut auf 99,3 Punkte fiel. Der Euro vollzog am Donnerstag eine Achterbahnfahrt und stieg zum US-Dollar von 1,12 US-Dollar im Tief auf fast 1,14 US-Dollar im Hoch an, womit die Wochenverluste komplett negiert wurden.

Seit Jahresbeginn hat der Goldpreis bereits um mehr als 25 Prozent zugelegt. Aktuell keilt sich der Goldpreis zwischen einem mittelfristigen Aufwärtstrend und einem kurzfristigen Abwärtstrend ein. Sollte der Aufwärtstrend brechen, wäre eine erneute kurzfristige Korrektur bis auf die Unterstützung bei 3.000 US-Dollar wahrscheinlich.

Es ist gut möglich, dass wir in diesem Monat eine gezielte Marktintervention am Goldmarkt sahen, mit dem Ziel das Momentum zu brechen und einen weiteren schnellen Preisanstieg auf 4.000 US-Dollar vorerst zu verhindern. Nachdem wir über Monate hinweg bis Mitte April ein Defizit am Goldmarkt sahen, wäre eine Fortsetzung des Aufwärtstrends das normalerweise wahrscheinlichste Szenario. Doch bietet die aktuelle Nähe zum Aufwärtstrend einer möglichen weiteren Intervention eine große Chance die Aufwärtsdynamik zu brechen, wenn es gelingt den Goldpreis kurzfristig noch einmal auf 3.000 US-Dollar zu drücken. Solange der Abwärtstrend intakt ist, sollte man sich auf dieses Szenario gefasst machen. Ein Preisanstieg über das Hoch vom vergangenen Freitag bei 3.364 US-Dollar würde die Gefahr bannen und sich das charttechnische Bild stark aufhellen. Gold könnte dann seine Rallye fortsetzen und schnell ein neues Allzeithoch über 3.500 US-Dollar erreichen.

Marktillusion und Realität: Warum die Fed nicht mehr handlungsfähig ist

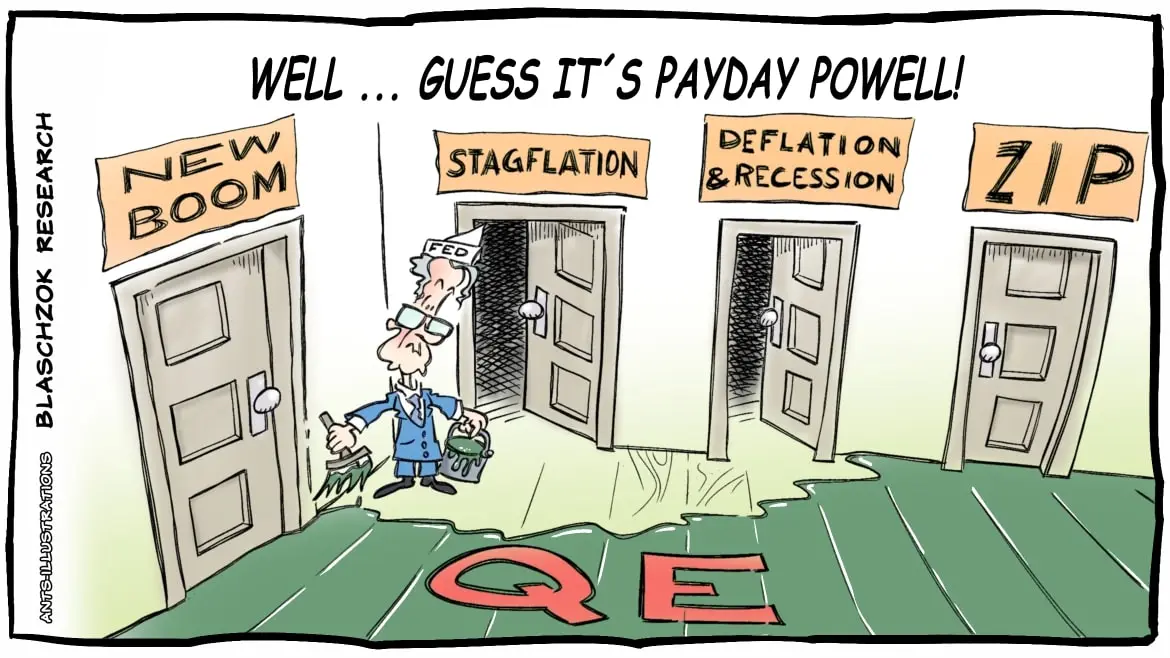

Die Zinsen für zehnjährige US-Staatsanleihen konsolidieren weiterhin auf hohem Niveau, trotz der Zinssenkungen durch die Fed. Dies hatte ich bereits vor über einem Jahr prognostiziert. Die Herabstufung der USA durch Moody’s befeuert diese Entwicklung nun zusätzlich. Jahrzehntelang steigende US-Schulden und anhaltende Defizite führten nun zu diesem Ergebnis, wobei das Sentiment aktuell extrem bärisch ist, wie die Terminmarktdaten für den USD-Index zeigen. Der Markt glaubt, durch die Herabstufung würde eine künftige geldpolitische Lockerung der Fed wahrscheinlicher werden, dies den US-Dollar unter Druck setzen und diametral gegensätzlich den Goldpreis weiter nach oben schieben. Diese Sichtweise ist kritisch zu hinterfragen, denn die US-Notenbank (Fed) hat sich durch die QE-Programme seit 2008 in die Ecke gepinselt und ihr fehlen die Optionen.

Die expansive Geldpolitik seit 2008 in Form von quantitativen Lockerungen (QE) hat zwar kurzfristig Stabilität gebracht, eine notwendige Bereinigung der Fehlallokationen in der Wirtschaft jedoch nur in die Zukunft verschoben. Die Folge dieser anhaltenden Marktmanipulation zeigt sich in dem stetig steigenden US-Defizit und einer nicht mehr wettbewerbsfähigen US-Wirtschaft. Auch der aktuelle Zollstreit, mit dem Wertschöpfungsketten per Befehl und Zwang zurück in die USA geholt werden sollen, ist ebenfalls eine direkte Folge daraus, dass man unbequeme Anpassungsprozesse durch QE-Programme in die Zukunft verschoben hat.

Die Federal Reserve hat sich dadurch in eine Lage manövriert, in der die Spielräume 17 Jahre nach den ersten QE-Programmen praktisch erschöpft sind. Eine Rückkehr zu einer Nullzinspolitik (ZIP) ist ausgeschlossen, da jede weitere massive Liquiditätszufuhr sofort die Inflation weiter anheizen würde. Diese Inflationserwartungen würden die Marktzinsen unmittelbar nach oben treiben, was die Wirksamkeit einer solchen Politik konterkariert und zunichtemacht.

Die Fed hat sich damit in eine Situation gebracht, in der sie keine wirksamen Mittel mehr hat. Tut sie nichts, kommt es zu einer Kontraktion der Kreditgeldmenge und damit zu einer Rezession, in der sich die US-Wirtschaft der marktwirtschaftlichen Realität stellen und anpassen muss, um international wieder wettbewerbsfähig zu werden. Greift die Fed hingegen ein, um eine Geldmengenkontraktion bzw. eine Deflation zu verhindern, steigen die Inflation und die Marktzinsen, was ebenfalls in einer Rezession in Form einer Stagflation mündet. Mit anderen Worten: Die Rezession ist unausweichlich, die Asset- und Anleihenmärkte stehen zunehmend unter Druck und die Fed hat keine Optionen mehr, um das Ruder herumzureißen. Die Konsequenzen der bisherigen Politik sind unausweichlich und die Fed kann nur noch zusehen, wie sich die Lage entfaltet. Die US-Notenbank hat sich in eine Ecke gepinselt. Jetzt ist Zahltag.

Platin ist günstig und technisch spannend

Platin konnte im vergangenen Jahr nicht von der Goldrallye profitieren. Positiv ist jedoch, dass der Preis trotz wachsender Rezessionssorgen in den vergangenen Monaten nicht stärker unter Druck geriet. Die Handelsspanne wurde in den letzten drei Jahren immer enger, wodurch sich der Preis zunehmend einkeilte und kaum noch gute Handelschancen bot. Im Zuge des Zollstreits brach der Platinpreis nun kurzfristig nach unten aus dieser engen Handelsspanne aus. Dieser Rücksetzer wurde jedoch schnell zurückgekauft, was zu Shorteindeckungen führte. Dadurch stieg der Preis über den Abwärtstrend hinweg auf 1.100 US-Dollar.

Diese Entwicklung zeigte Stärke am Platinmarkt. Aus technischer Sicht steht Platin aktuell kurz davor, aus einer mehrjährigen Dreiecksformation auszubrechen. Solche Formationen leiten typischerweise signifikante Kursbewegungen ein, sofern der Ausbruch bestätigt wird.

.Haupttreiber dieser Bewegung waren die zunehmende chinesische Schmucknachfrage und geopolitische Spannungen, die Sorgen vor möglichen Lieferengpässen aus Russland verstärkten. Zwar hält Russland nur einen Anteil von etwa 10 bis 15 Prozent an der weltweiten Platinversorgung, doch die zunehmende Unsicherheit beeinflusst die Marktstimmung spürbar.

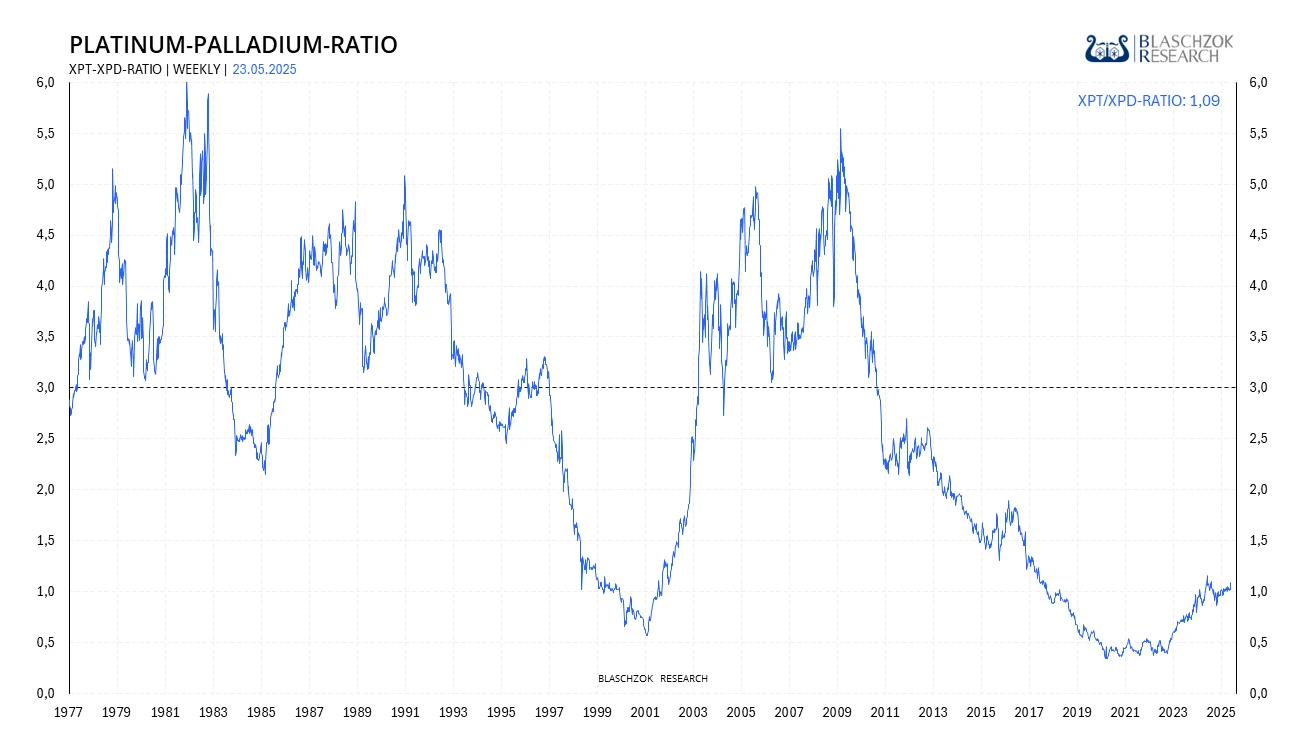

Ein wichtiger Faktor ist die Veränderung im Konsumverhalten. Angesichts historisch hoher Goldpreise orientieren sich chinesische Verbraucher zunehmend in Richtung Platin. Dieser Trend zeigt sich bereits deutlich im Schmuckbereich sowie bei Münzen und Barren. Vergleicht man die Performance der vergangenen Dekade, zeigt sich, dass Platin gegenüber Gold und Silber deutlich underperformt hat. Seit 2014 fiel der Platinpreis um rund 6 Prozent, während Gold um 175 Prozent und Silber um 97 Prozent zulegten. Erste Anzeichen einer Bodenbildung sind jedoch erkennbar. Die derzeitige Platin-Gold-Ratio von 0,32 (gegenüber etwa 1 vor zehn Jahren und 2 vor zwanzig Jahren) zeigt, dass Platin aktuell historisch günstig zu Gold ist. Langfristig könnte es zu einer Rückkehr zum Mittelwert im Bereich eines 1:1 Verhältnisses kommen, was ein signifikantes Aufholpotenzial für Platin darstellen würde.

Aus fundamentaler Perspektive bleibt das langfristige Bild jedoch kurz- bis mittelfristig differenziert. Die industrielle Nachfrage, früher der Haupttreiber für Platin, schwächt sich spürbar ab. Der Übergang zur Elektromobilität reduziert den Einsatz von Platin in Autokatalysatoren, während auch die Nachfrage in der Glasindustrie rückläufig ist. Der World Platinum Investment Council (WPIC) prognostiziert für dieses Jahr einen Rückgang der industriellen Platinverwendung um 15 Prozent. Gleichzeitig wird erwartet, dass das Angebot aus dem Recycling in den kommenden Jahren steigen wird. Zudem besteht weiterhin das Risiko einer Rezession, die zu einem temporären Einbruch der Nachfrage führen könnte und somit als Damoklesschwert über dem Platinmarkt schwebt.

Immerhin sind die überirdischen Lagerbestände in den vergangenen Jahren deutlich gesunken und bieten kaum noch Puffer gegen externe Schocks. Politische Probleme in Südafrika und Russland könnten daher künftig schnell zu Preisanstiegen führen.

Letztlich bleibt die langfristige Preisentwicklung von Platin von der industriellen Nachfrage sowie vom Angebot aus Minenproduktion und Recycling bestimmt. Ein Anstieg der Investment- oder Schmucknachfrage kann einen Rückgang der industriellen Nachfrage zwar vorübergehend ausgleichen, doch ausschlaggebend bleibt der tatsächliche Verbrauch.

In einem Umfeld, in dem Gold als überteuert gilt und das Vertrauen in Fiat-Währungen schwindet, während gleichzeitig ein Anlagenotstand in einer Stagflation herrscht, in der weder Aktien noch Anleihen als sicherer Hafen dienen, könnte Platin neben Gold und Silber zunehmend als taktische Alternative im Edelmetallsektor zur Absicherung gegen Inflationsrisiken wahrgenommen werden. Dann könnte womöglich auch Platin, nebst Silber, in den kommenden Jahren der Stagflation glänzen und eine Absicherung gegen Inflation durch starke Preisanstiege bieten.