Der Goldpreis kletterte am Mittwoch auf ein neues Rekordhoch bei fast 3.800 US-Dollar, während der Silberpreis am Dienstag mit 44,45 US-Dollar ein 15-Jahreshoch erreichte und damit in Reichweite seines Allzeithochs bei 50 US-Dollar handelt. Die Kaufpanik herrscht auch am Goldminenmarkt, wobei der HUI-Goldminenindex mit 608 Punkten ebenfalls den höchsten Stand seit 14 Jahren erreichte und damit exakt an seinem Allzeithoch handelt. Die Goldminenaktien vollzogen in diesem Jahr eine Aufholjagd zum Goldpreis von über 100 %, wobei sich die Notierungen einiger Titel vervielfachten.

Getrieben wurde der neuerliche Preisanstieg vor allem durch einen Anstieg der Investmentnachfrage, nachdem erst der Silberpreis und folgend Gold vor vier Wochen aus einer mehrmonatigen Konsolidierungsphase nach oben ausbrechen konnten. Dieser Ausbruch zog neue Spekulanten und Investoren an, die auf eine kurzfristige Rallye bis zu 4.000 US-Dollar hoffen und sukzessive kaufen. Einerseits wird diese Rallye durch eine starke physische Nachfrage getrieben und nur wenig bis gar nicht über den Terminmarkt, wie die neuesten Daten der Terminmarktaufsicht CFTC zeigen. Andererseits sind weder die Nachfrage in ETF-Produkte noch der Einzelhandel ausschlaggebend für diese neuerliche Rallye, womit es von dieser Seite noch viel Aufholpotenzial geben dürfte in der Zukunft, während gleichzeitig Fragen zu dieser Rallye offenbleiben.

Unterstützt wird dieser neuerliche Preisanstieg durch die kürzliche Zinssenkung der US-Notenbank und insbesondere die Erwartung zwei weiterer Senkungen in diesem Jahr, wofür die Fed Funds Futures eine Wahrscheinlichkeit von aktuell 77 % zeigen. US-Notenbankchef Powell äußerte sich zuletzt dovish, wobei er konstatierte, dass die Zentralbank vor einer "herausfordernden Situation" stehe, mit dem Risiko einer höher als erwarteten Inflation, während das schwache Beschäftigungswachstum Sorgen über die Gesundheit des Arbeitsmarktes aufkommen lasse.

HUI-Goldminenindex mit 200-Prozent-Rallye

Noch zu Jahresbeginn notierte der HUI-Goldminenindex bei 275 Punkten. Während der Goldpreis bereits im vergangenen Jahr eine starke Rallye vollzog, hinkten die Minenaktien zunächst hinterher und stiegen nur moderat von 200 auf 275 Punkte (+37 %). Mit dem Fortsetzen der Goldrallye in diesem Jahr, dem Short Squeeze am Terminmarkt bei den großen vier Händlern und dem Anstieg des Goldpreises auf 3.400 US-Dollar, wurde klar, dass die Aufwärtsbewegung nachhaltig sein würde und sich die Ergebnisse der Minenunternehmen deutlich verbessern dürften. Daraufhin floss zunehmend Kapital in den Minensektor, was die Kurse sukzessive nach oben trieb.

Von 275 Punkten zu Jahresbeginn kletterte der HUI-Index inzwischen auf 608 Punkte und legte damit über 100 % zu. Damit wurde das Allzeithoch aus den Jahren 2010/2011 erreicht. Nach dieser starken Rallye bildet sich nun ein markanter Widerstandsbereich zwischen 500 und 600 Punkten, den Trader im Blick behalten sollten. Die erwartete Aufholbewegung der Minenaktien hat sich eindrucksvoll bestätigt. Bereits bei 200 Punkten hatte ich meinen Premium-Abonnenten ein klares Kaufsignal gegeben und empfohlen, antizyklisch nicht nur konsequent einzusteigen, sondern auch Hebelprodukte zu nutzen. Nachdem die Nachhaltigkeit der Rallye immer offensichtlicher wurde, gab ich ein weiteres Kaufsignal und riet dazu, investiert zu bleiben.

Seit dieser initialen Empfehlung verzeichnen wir nun ein einfaches, ungehebeltes Plus von 200 % innerhalb von zwei Jahren. Mit Hebelprodukten und gezielten Stockpicks war sogar noch eine deutlich höhere Rendite möglich. Nicht nur Gold hat den breiten Aktienmarkt klar outperformt, sondern auch die Minenaktien waren in den letzten Jahren das beste Investment und haben NASDAQ wie S&P 500 um ein Vielfaches geschlagen. Diese Entwicklung war absehbar und wir haben sie erfolgreich gehandelt. Wenn Sie künftig ähnliche Chancen frühzeitig erkennen und nutzen möchten, informieren Sie sich über unseren Premium-Service unter www.blaschzokresearch.de.

Goldrallye und Zinssenkungen: Vorboten einer Stagflationskrise?

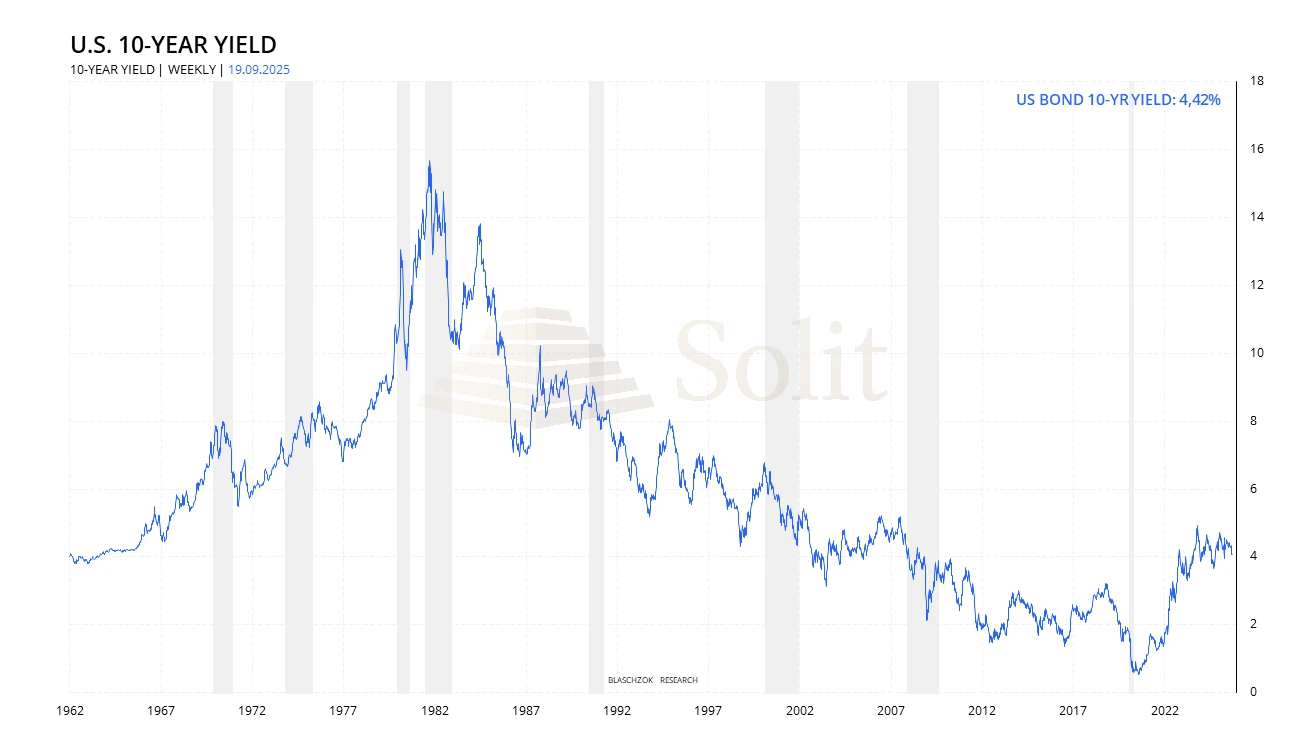

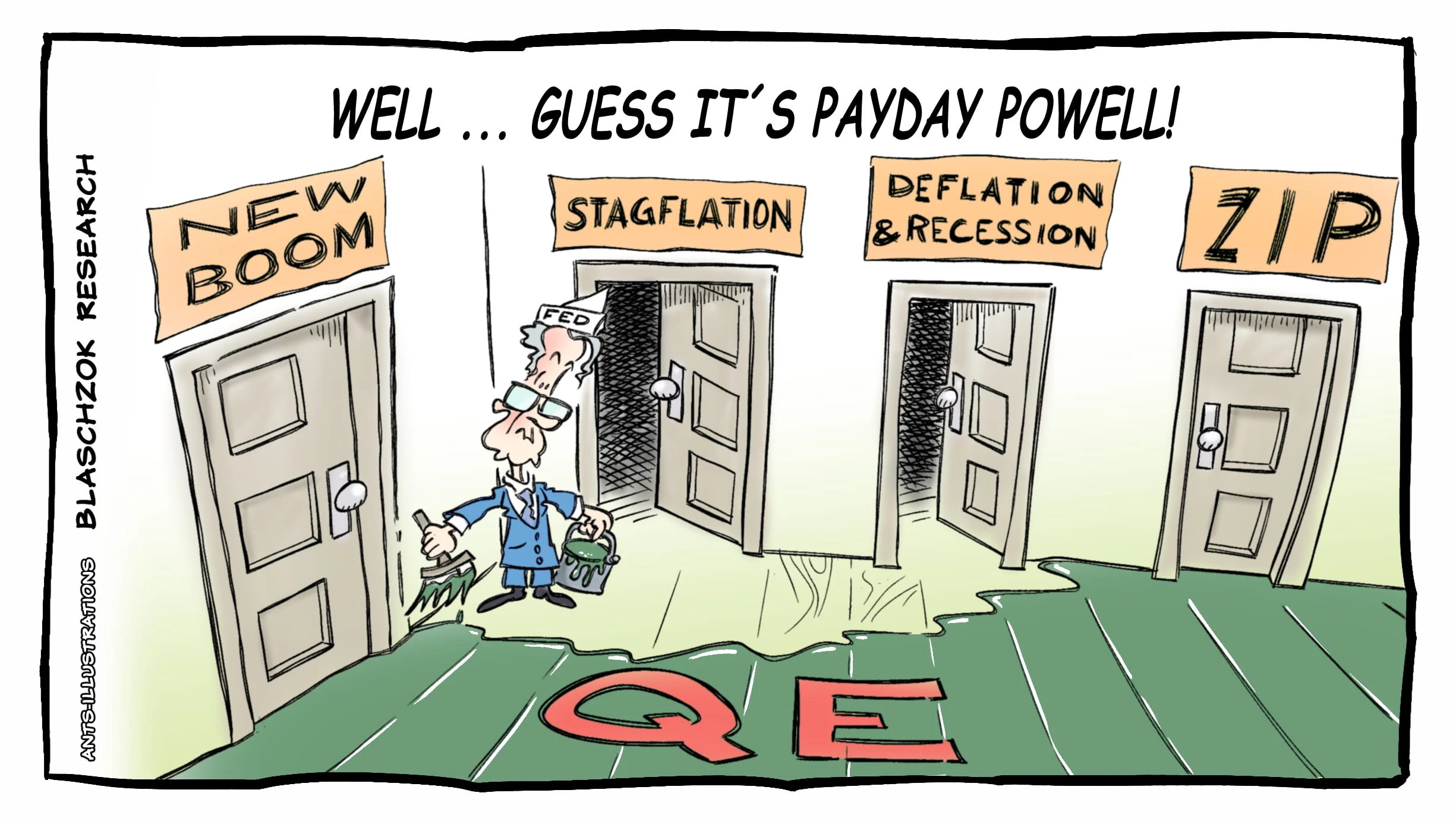

Die Fed hat ihren Leitzins um 25 Basispunkte gesenkt, sowie zwei weitere Zinssenkungen in diesem Jahr in Aussicht gestellt, obwohl die Kern-PCE-Inflation im August bei 2,9 % lag und den vierten Monat in Folge wieder anzog. Dieser Zinsschritt erfolgte, während der Aktienmarkt auf Rekordniveau handelt und die Renditen am Anleihemarkt tendenziell weiter ansteigen. Reagiert die Fed bei einer Abschwächung der Wirtschaft erneut mit mehr Liquidität und billigeren Krediten, steigen voraussichtlich die Inflationserwartungen, worauf die langfristigen Zinsen trotz Zinssenkung wieder ansteigen sollten, womit sich das stagflationäre Umfeld nur weiter verschärfen würde. Die Fed hat sich längst in eine Ecke gepinselt, aus der es diesmal kein Entkommen gibt.

Vor diesem Hintergrund bleibt die Zinssenkung schwer nachvollziehbar. Das aktuelle Fokussieren auf eine Rezession und den Arbeitsmarkt wird die Preise oben halten und weiter ansteigen lassen, während sich die reale Wirtschaft gleichzeitig abschwächt und Gefahr läuft, mittelfristig durch weiter steigende Marktzinsen einzubrechen. Inflation und Rezession können koexistieren, wie die Stagflation der siebziger Jahre zeigt, wenn monetäre Impulse auf ein nachlassendes Angebot treffen. Die Stagflation ist das ultimative Ende einer jahrzehntelangen Manipulation der Preisfindung durch die Expansion der Geldmenge bei gleichzeitig künstlich niedrigen Zinsen, was sich in sinkenden Realeinkommen aufgrund steigender Preise entladen wird.

Der Verbraucherpreisindex, geglättet durch methodische Gewichtungen, Substitutionen und hedonische Anpassungen, steht angesichts des starken Preisanstiegs am Goldmarkt vor einem Glaubwürdigkeitstest. Alternative Schätzungen wie Shadowstats (11,7 %) deuten auf eine viel höhere Inflationsdynamik hin. Der Anstieg des Goldpreises um 97 % in den letzten zwei Jahren deutet auf einen bevorstehenden Inflationsschub hin, steigende Zinsen und eine sich abzeichnende wirtschaftliche Krise.

Aus österreichischer Sicht erzeugen Eingriffe in die Zeitpräferenz des Marktes durch künstliche Zinssenkungen kein dauerhaftes Wachstum, sondern sie verändern lediglich relative Preise und verlagern Korrekturen in die Zukunft, wobei die Fehlallokationen und somit das Ausmaß einer künftigen Rezession noch verstärkt werden. Billig gemachter Kredit verändert keine Knappheiten, sondern nährt den bekannten Cantillon-Effekt. Vermögenspreise reagieren schneller als Einkommen, während die reale Angebotsseite einbricht.

Die extremen Entwicklungen der letzten 12 Monate am Aktien-, Anleihen-, Forex- und Edelmetallmarkt sind Vorboten einer bevorstehenden Krise, die uns bereits in naher Zukunft treffen wird. Ein Sündenbock für die massiven Verwerfungen und gigantischen Vermögensumverteilungen durch den Absturz der Aktienmärkte, steigender Zinsen und die Entwertung der Fiat-Währungen ist seitens der Politik sicher schon in Planung. Die plötzliche Goldrallye der letzten anderthalb Jahre ist dabei der Kanarienvogel in der Kohlemine, der die tiefgreifenden Vermögensumverteilungen, aktuell noch unbemerkt der breiten Öffentlichkeit, vorwegnimmt.

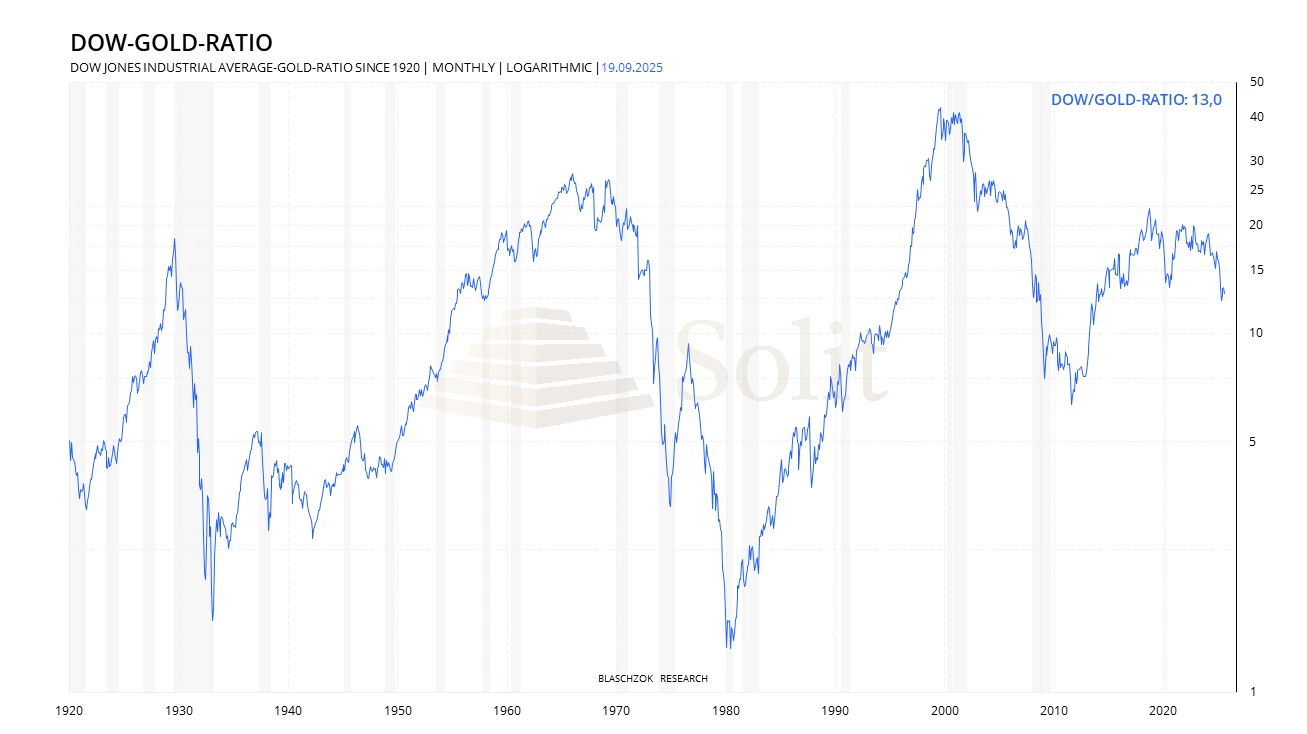

Das Dow-Gold-Ratio zeigt bereits deutlich, wie stark Aktien im Verhältnis zu Gold verloren haben. In den letzten sieben Jahren ist der Aktienmarkt zu Gold um rund 40 % eingebrochen. Ich gehe davon aus, dass dieses Verhältnis in den kommenden Jahren weiter in den Bereich von 2 zu 1 fallen wird.

Vor allem die US-Aktienmärkte sind im internationalen Vergleich extrem hoch bewertet und bergen damit das größte Korrekturpotenzial in einer Stagflation. Nun warnte Powell in dieser Woche in einer weiteren Rede sogar, dass die US-Aktienmärkte zu hoch bewertet seien, und dennoch senkte man die Zinsen, obwohl die Inflation in den letzten Monaten gestiegen war, nur um einer Abkühlung am Arbeitsmarkt zuvorzukommen. Das ist keine Geldpolitik, die Geldwertstabilität ernst nimmt.

Deshalb sollte man weiterhin Kapital aus Aktien in den sicheren Hafen Gold umschichten, sofern man nicht ein sehr guter Trader oder Stock-Picker ist. Gold wird in den kommenden Jahren im Umfeld einer Stagflation den Aktienmarkt aller Wahrscheinlichkeit nach weiter klar outperformen.

Bestrebungen zur Reform des Dual-Mandats der Federal Reserve

Im US-Kongress gibt es Bestrebungen, der Federal Reserve (Fed) eines ihrer beiden Kernmandate zu entziehen. Das Dual-Mandat aus Preisstabilität und maximaler Beschäftigung führt zu Konflikten zwischen monetärer und fiskalpolitischer Zielsetzung, insbesondere in Zeiten hoher Inflation und schwacher Arbeitsmärkte. Hätte das FOMC bei seiner letzten Sitzung ausschließlich die Preisstabilität im Blick gehabt, hätte die Fed den Leitzins nicht senken dürfen.

Republikanische Abgeordnete haben Gesetzesvorlagen wie den "Price Stability Act of 2025" eingeführt, der das Beschäftigungsmandat streichen und die Fed ausschließlich auf Inflationsbekämpfung fokussieren soll. Durch die Einbeziehung von Klimarisiken oder Diversitätsmaßnahmen in die Geldpolitik wird das Ziel der Preisstabilität aufgeweicht. Während republikanische Unterstützung stark ist, fehlt es im Senat an breitem Konsens und eine Verabschiedung vor Jahresende 2025 erscheint unwahrscheinlich. Dennoch könnte die Diskussion die Fed-Politik beeinflussen, die Geldpolitik vereinfachen und die Abwertung des US-Dollars verlangsamen, wobei die Risiken für den Arbeitsmarkt zunehmen.

Aus Sicht der Österreichischen Schule ist das Dual-Mandat der Fed ein problematischer Ansatz zentraler Geldpolitik, der den Konjunkturzyklus unnötig verlängert. Die Streichung des Beschäftigungsmandats wäre ein Fortschritt, da sie die künstliche Ausweitung der Geldmenge zur Verlängerung des konjunkturellen Aufschwungs einschränkt. Dies würde Fehlallokationen schneller korrigieren und die Wirtschaft langfristig effizienter, produktiver und stabiler machen.