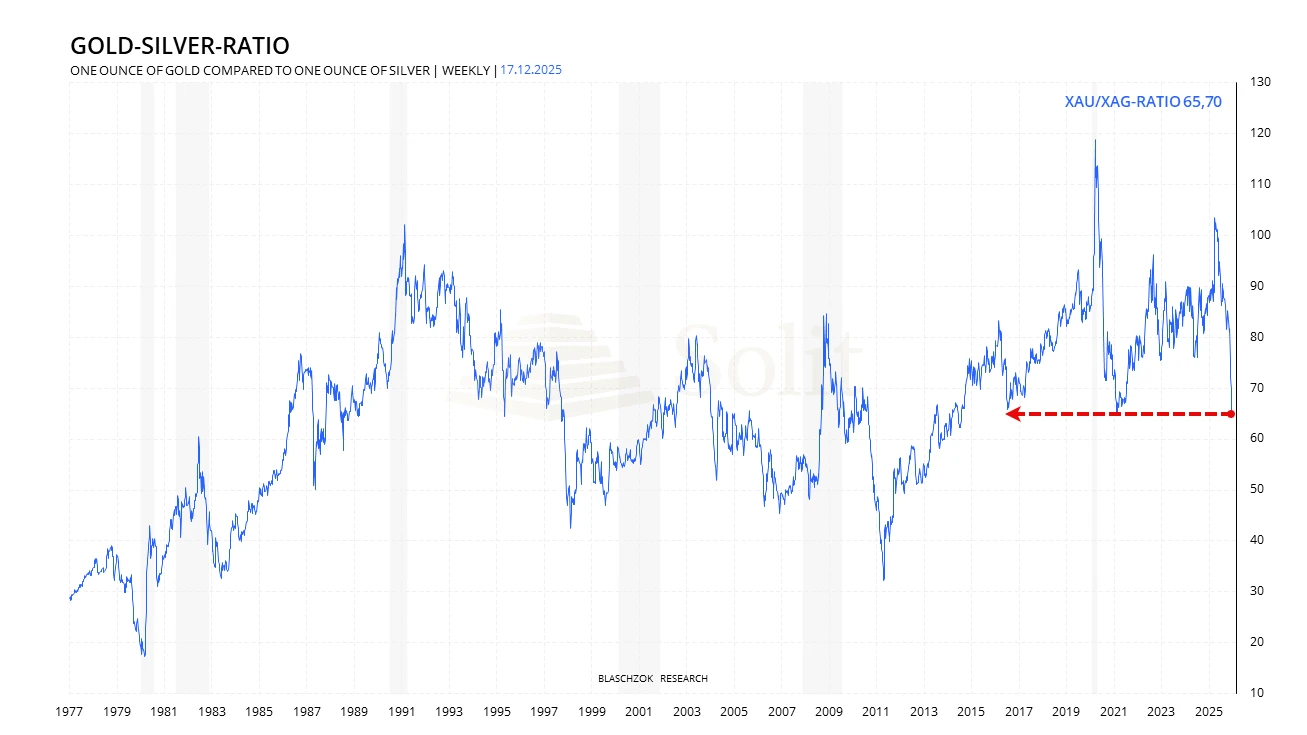

Noch vor einem Monat handelte der Silberpreis bei 49,50 US-Dollar und damit unter seinem Allzeithoch aus den Jahren 1980 und 2011. In den letzten wenigen Wochen gab es eine parabolische Beschleunigung auf ein neues Rekordniveau um 66,55 US-Dollar je Feinunze Silber, was einem Preisanstieg von 34 % binnen eines Monats entspricht. Damit hat der Silberpreis das bisherige Allzeithoch klar hinter sich gelassen. Diese jüngste Bewegung ist momentumgetrieben, und viel spekulatives Kapital floss zuletzt in den Silbermarkt. Diese starke Investmentnachfrage sorgt für ein Defizit in dem kleinen Silbermarkt, was den Preis schnell steigen lässt. Da der Goldpreis im gleichen Zeitraum um etwas mehr als einhundert US-Dollar zugelegt hat, fiel das Gold-Silber-Ratio auf 65,7 und damit auf den tiefsten Stand seit elf Jahren. Am Ende der Edelmetallhausse von 2000 bis 2011 fiel das Ratio sogar bis auf 32. Einerseits hat der Silberpreis aktuell ein Niveau erreicht, auf dem die Rallyes der letzten zehn Jahre bereits endeten, doch wäre bei der richtigen Gemengelage eine weitere Outperformance des Silberpreises in den nächsten Jahren denkbar, die das Ratio bei einer spekulativen Übertreibung wieder in den Bereich von 30 drücken könnte.

Noch vor einem Monat handelte der Silberpreis bei 49,50 US-Dollar und damit unter seinem Allzeithoch aus den Jahren 1980 und 2011. In den letzten wenigen Wochen kam es zu einer parabolischen Beschleunigung auf ein neues Rekordniveau um 66,55 US-Dollar je Feinunze, was einem Preisanstieg von 34 % binnen eines Monats entspricht. Damit hat der Silberpreis das bisherige Allzeithoch klar hinter sich gelassen.

Diese jüngste Bewegung ist momentumgetrieben, und viel spekulatives Kapital floss zuletzt in den Silbermarkt. Die starke Investmentnachfrage sorgt in dem vergleichsweise kleinen Silbermarkt für ein Defizit, wodurch der Preis aktuell in den Himmel steigt. Da der Goldpreis im gleichen Zeitraum um etwas mehr als 100 US-Dollar zugelegt hat, fiel das Gold-Silber-Ratio auf 65,7 und damit auf den tiefsten Stand seit elf Jahren. Am Ende der Edelmetallhausse von 2000 bis 2011 fiel das Ratio kurzzeitig sogar bis auf 32.

Einerseits hat der Silberpreis aktuell ein Niveau erreicht, auf dem die Rallyes der letzten zehn Jahre bereits endeten, doch wäre bei der richtigen Gemengelage eine weitere Outperformance des Silberpreises in den nächsten Jahren denkbar, die das Ratio bei einer spekulativen Übertreibung wieder in den Bereich von 30 drücken könnte, wie bei der Preisspitze des Jahres 2011.

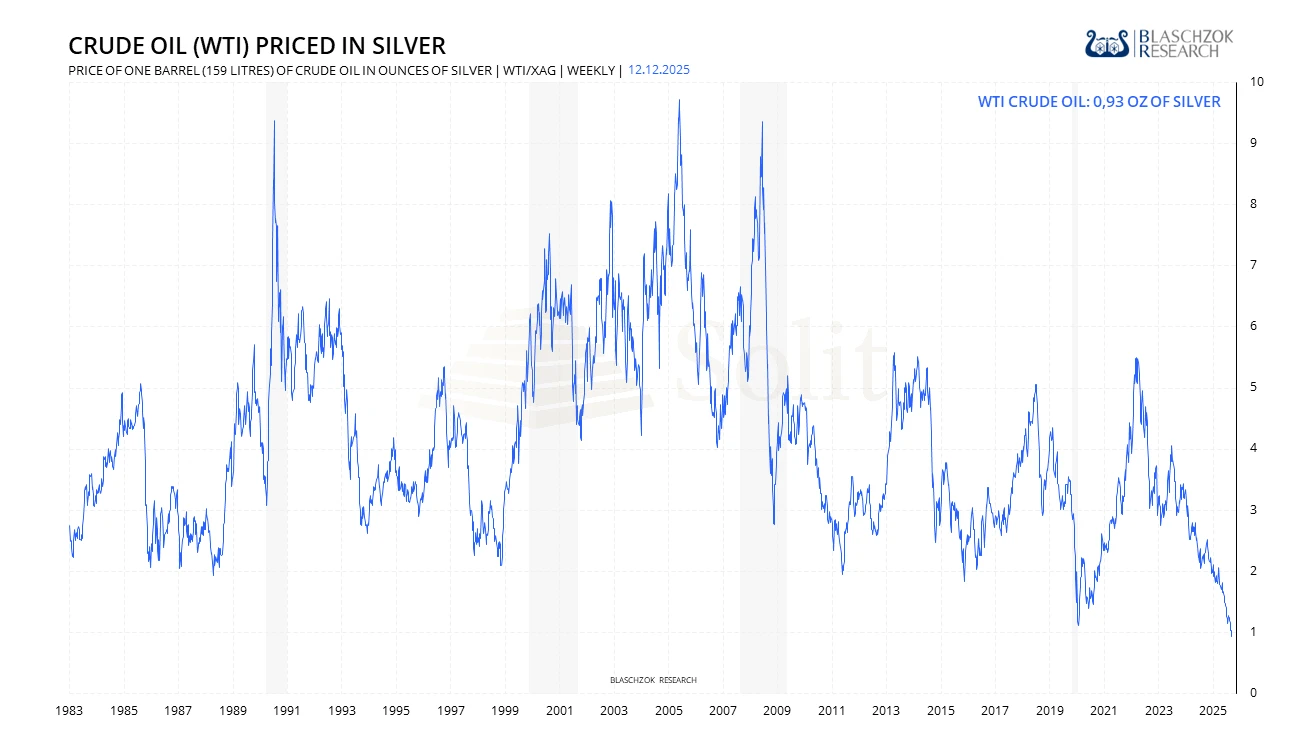

Ein Fass Rohöl kostet erstmals weniger als eine Unze Silber

Nach dem jüngsten Preisanstieg kostet ein Fass Rohöl erstmals in der Geschichte weniger als eine Feinunze Silber. Seit 1983 lagen die typischen Zyklustiefs mindestens bei zwei Unzen Silber für ein Fass Rohöl der Sorte WTI. Der aktuelle Stand ist damit nicht nur niedrig, sondern ein klarer statistischer Ausreißer nach unten.

Der Rohölpreis wird derzeit politisch gedrückt, um die Inflation niedrig zu halten und damit Zinssenkungen zu ermöglichen. Das erleichtert die Refinanzierung großer US-Schuldenvolumina, die im kommenden Jahr fällig werden. Entsprechend arbeitet die US-Regierung seit geraumer Zeit daran, das Rohölangebot spürbar zu erhöhen und den Rohölpreis weiter zu drücken.

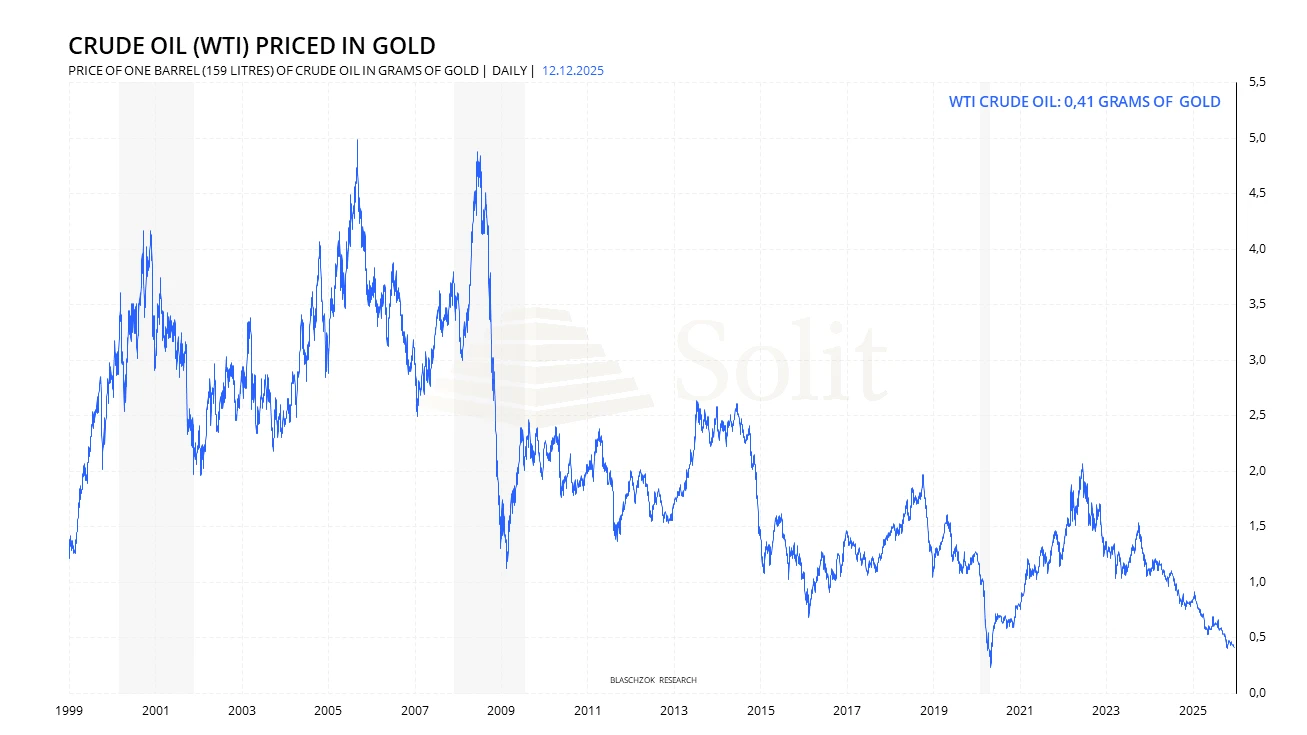

Wie günstig Rohöl im historischen Kontext aktuell ist, zeigt auch die Bepreisung gegenüber Gold. Derzeit zahlt man nur rund 0,41 g Gold für ein Fass Rohöl. Lässt man den außergewöhnlichen Ölpreis-Crash während der durch Lockdowns ausgelösten Rezession 2020 außen vor, war Rohöl in der Vergangenheit damit noch nie so günstig beziehungsweise Gold relativ zu Rohöl noch nie so teuer. Einerseits ist der Goldpreis in den letzten zwei Jahren deutlich gestiegen, andererseits ist der Rohölpreis politisch gewollt spürbar gefallen. In dieser Kombination nimmt der Goldpreis eine inflationäre Entwicklung vorweg, die der Rohölpreis später nachholen dürfte.

Auf dem aktuellen Niveau wirkt Rohöl fundamental zu günstig. Spätestens dann, wenn die USA ihre Refinanzierung erfolgreich umgesetzt haben, ist es durchaus möglich, dass der Rohölpreis deutlich anzieht, die Inflation wieder anheizt und damit auch die Zinsen erneut steigen, wodurch sich die Stagflation verschärfen könnte. In einem solchen Szenario würde sich das Verhältnis von Rohöl zu Gold tendenziell in Richtung seines langfristigen Mittels normalisieren, das historisch eher im Bereich von rund 2 g Gold je Barrel lag. Eine Verschärfung der Stagflation würde dem Aktien- und dem Anleihemarkt zusetzen und eine weitere Flucht in die sicheren Häfen von Gold und Silber nach sich ziehen.

Dass Rohöl erstmals in der Geschichte weniger als eine Feinunze Silber kostet, spricht zudem dafür, dass auch der Silberpreis womöglich eine bevorstehende Inflationswelle antizipiert. Gold und Silber bestätigen damit einmal mehr ihre Funktion als langfristiger Inflationsschutz. Kurzfristig bedeutet die aktuelle Konstellation jedoch auch, dass das Rohöl-Verhältnis zu Gold und Silber bereits sehr tief gefallen ist und nicht zwingend noch deutlich weiter fallen muss.

Das WTI-Silber-Ratio handelt damit in einer Zone, die historisch als Extremzustand einzuordnen ist. Extrem heißt nicht sofortige Umkehr, doch das Chance-Risiko-Profil verschiebt sich. Die Rebalancierung kann über einen steigenden Ölpreis, fallenden Silberpreis oder eine Kombination aus beidem erfolgen. In der Praxis sind Ratio-Extreme häufig volatilitäts- und liquiditätsgetrieben. Sobald das Silber-Momentum abkühlt oder Öl einen Trigger erhält, kann die Gegenbewegung im Ratio entsprechend schnell und ausgeprägt ausfallen. Gerade Trader, die am Rohölmarkt Short sind, sollten mittelfristig sehr vorsichtig sein, denn das Überraschungspotenzial liegt klar auf der Oberseite.

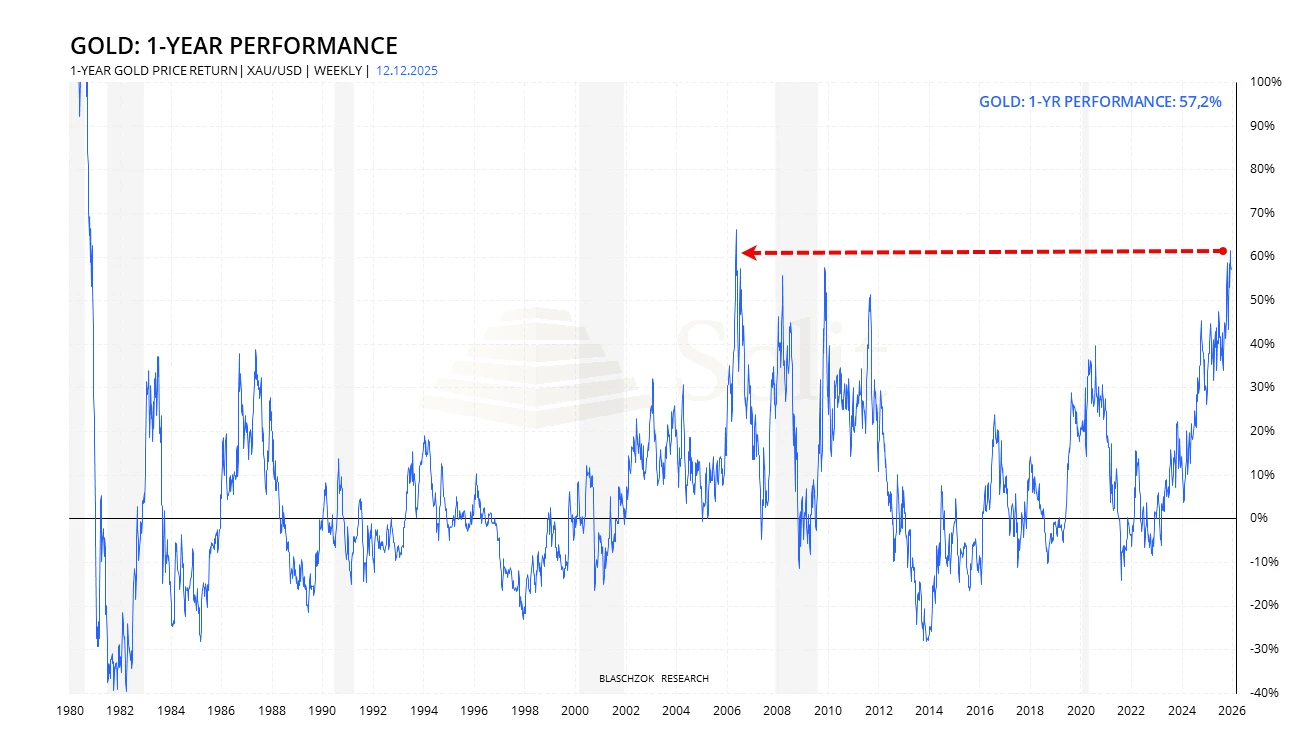

Gold- und Silber-Rallye im historischen Kontext

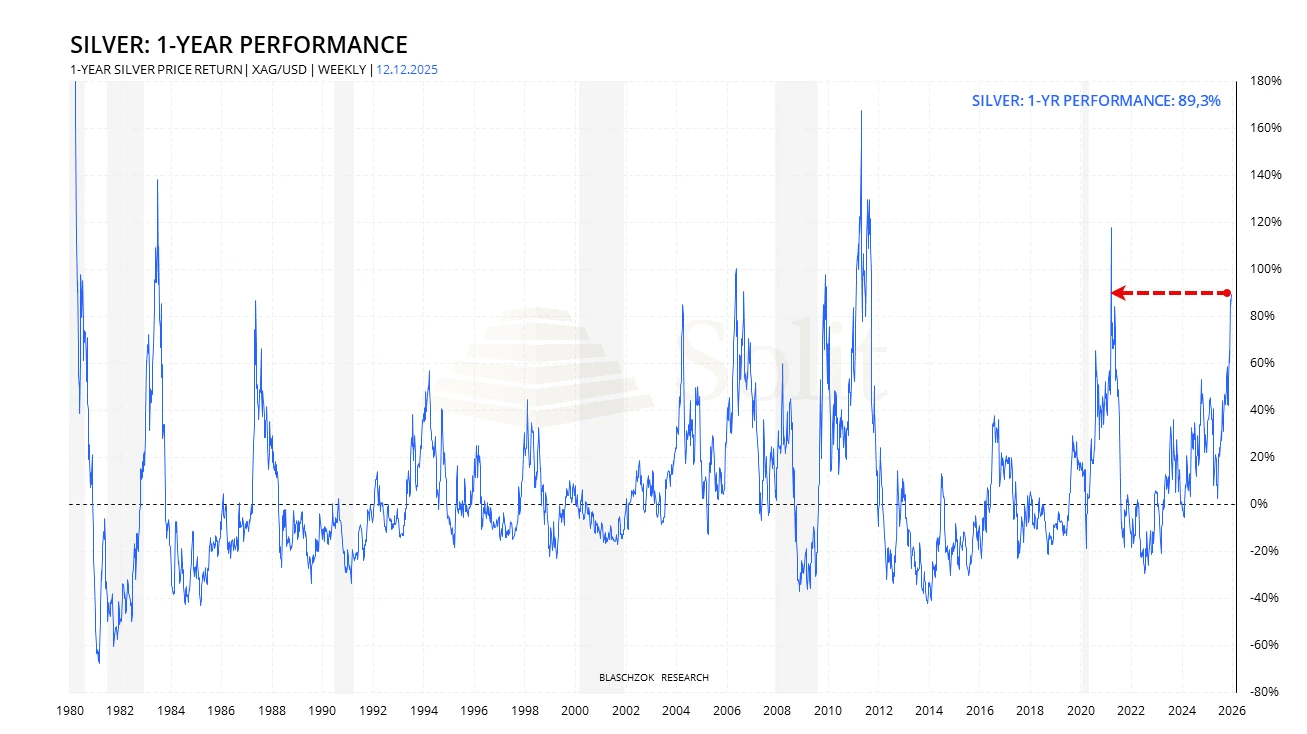

Der Gold- und der Silberpreis haben in den letzten beiden Jahren historisch hohe Renditen erzielt und vielen Gold- und Silberinvestoren sehr starke Gewinne beschert. Entscheidend ist jedoch, wie dieser Anstieg im langfristigen Kontext einzuordnen ist. Blickt man auf die Jahresrendite des Goldpreises, zeigt sich, dass die Dynamik der letzten zwölf Monate historisch nahezu einmalig ist. Ein vergleichbares Renditeniveau gab es zuvor nur im Jahr 2006. Aktuell liegt die Jahresrendite bei 57 %. Dieses Niveau wurde seit 1980 lediglich in den 1970er-Jahren und im Jahr 2006 übertroffen. Damit handelt es sich um den zweitstärksten Jahresanstieg des Goldpreises seit 1980.

Silber legte im gleichen Zeitraum noch deutlicher zu und kommt auf eine Jahresrendite von rund 90 %, wobei der Preisschub aus dem Jahr 2021 zeitweise sogar darüber lag. Silber tendiert dazu, in Aufwärtsphasen stärker zu steigen und in Korrekturen entsprechend kräftiger nachzugeben, weshalb solche Preisspitzen häufiger auftreten. Dennoch ist die aktuelle Preisspitze mit früheren Extremphasen gut vergleichbar, was nahelegt, dass kurzfristig zumindest die Luft etwas dünner werden dürfte.

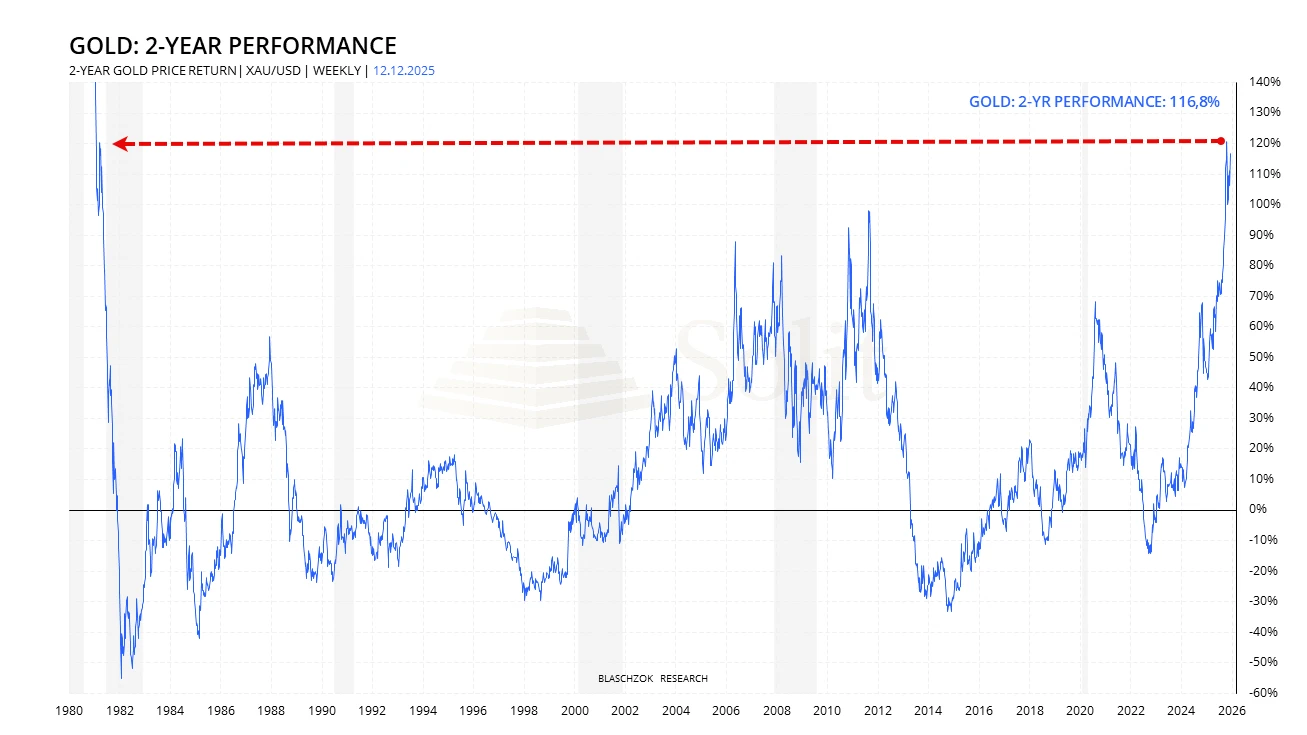

Betrachtet man jedoch die Zwei-Jahres-Rendite, erscheint der Anstieg der letzten beiden Jahre historisch noch extremer. Der Goldpreis weist aktuell eine Zwei-Jahres-Performance von 117 % auf, was den stärksten Zwei-Jahres-Anstieg seit 1981 darstellt. In den letzten 45 Jahren ist Gold über einen Zeitraum von zwei Jahren nie stärker gestiegen.

Bemerkenswert ist das auch deshalb, weil die Rahmenbedingungen untypisch sind für eine derart ausgeprägte Rallye. In den letzten beiden Jahren hatten die ETF-Bestände erst kürzlich ihre Allzeithochs übertroffen, zugleich lief ein QT-Programm, was eher ungewöhnlich für eine Bewegung dieser Größenordnung ist.

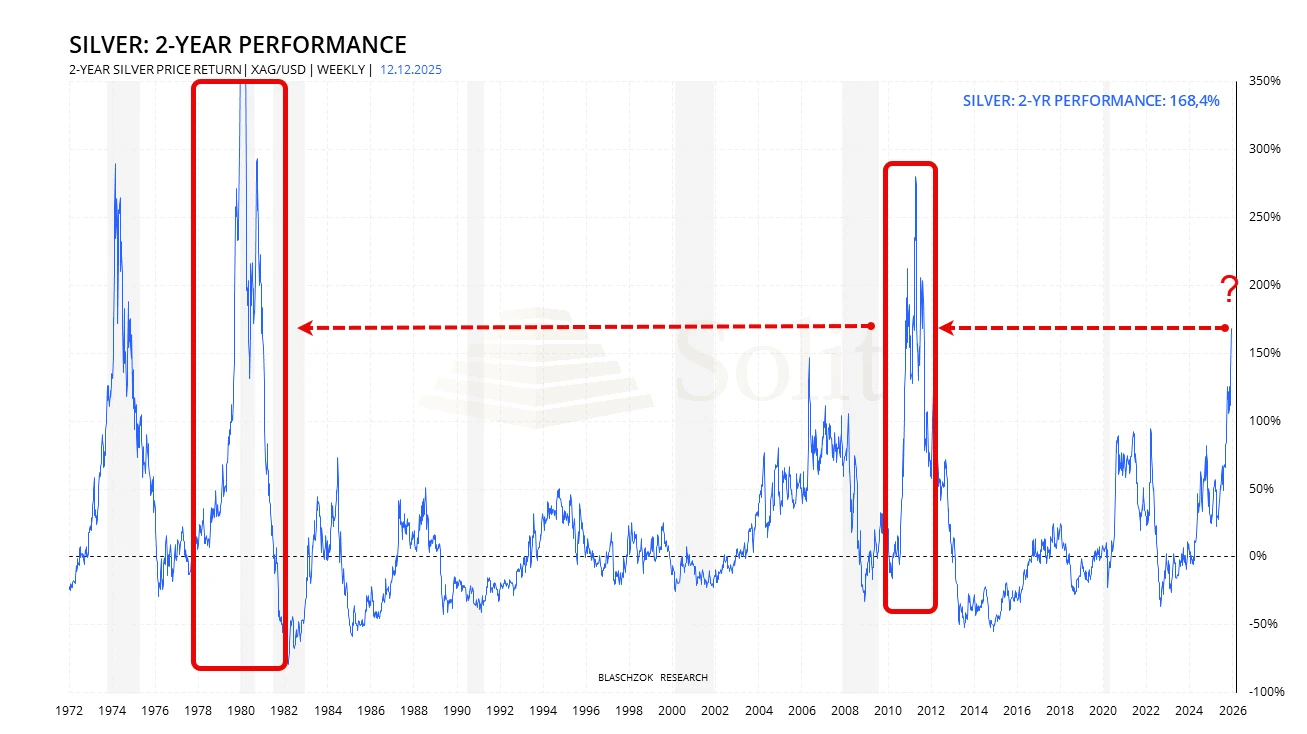

Bei Silber zeigt die Zwei-Jahres-Rendite ebenfalls ein extrem seltenes Bild. Historisch war ein vergleichbarer Preisanstieg nur in wenigen Episoden zu beobachten, unter anderem Anfang der 1970er-Jahre, rund um 1980 sowie im Jahr 2011 zum Ende der damaligen Edelmetallhausse. Auch hier liegt damit ein statistischer Ausreißer vor, wodurch sich die Frage stellt, wie weit die aktuelle Rallye noch tragen kann.

Dass die US-Notenbank in der vergangenen Woche mit einem neuen QE-Light-Programm aufwartete, ist ein Faktor, der Gold und Silber perspektivisch zusätzlich stützen kann. Auch eine erneute Ausweitung der Staatsverschuldung spricht langfristig für strukturellen Rückenwind. Trotzdem bleibt festzuhalten, dass die Rallye kurzfristig bereits sehr weit gelaufen ist und womöglich zusätzliche exogene Impulse benötigt, um sich auf diesem Tempo weiter fortzusetzen.

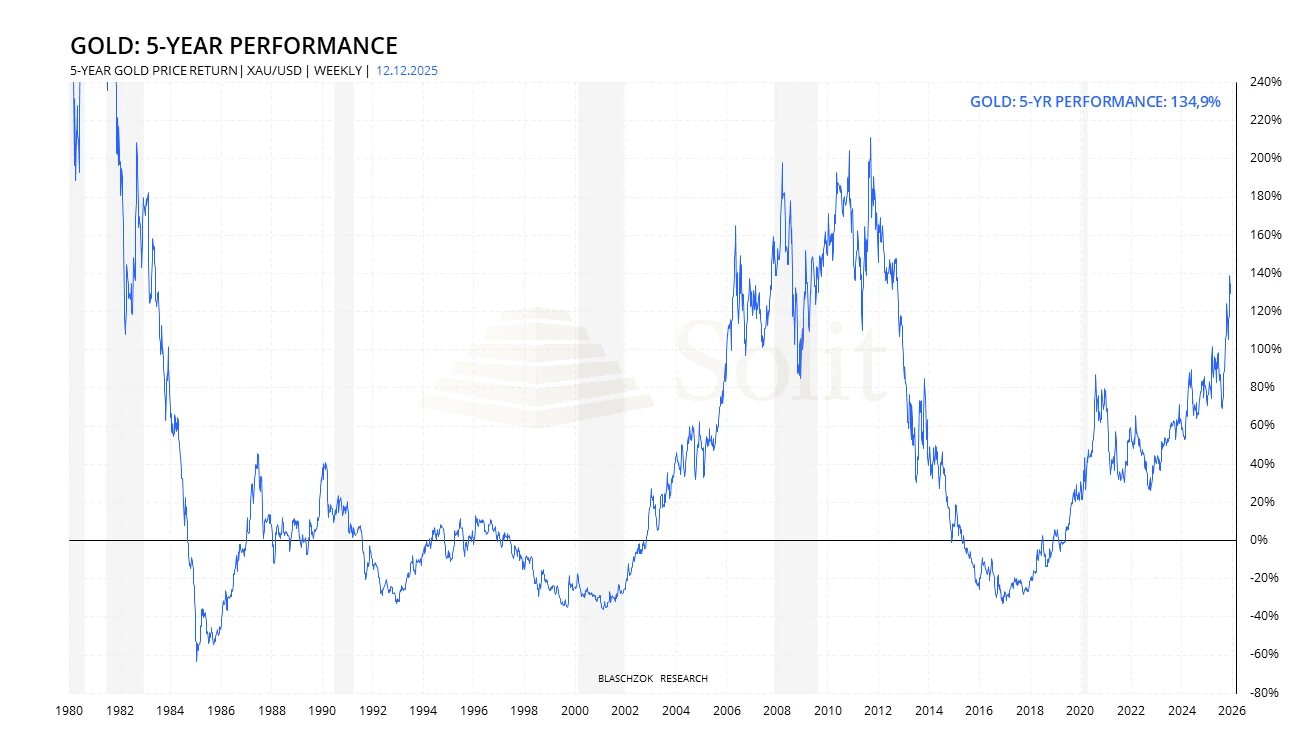

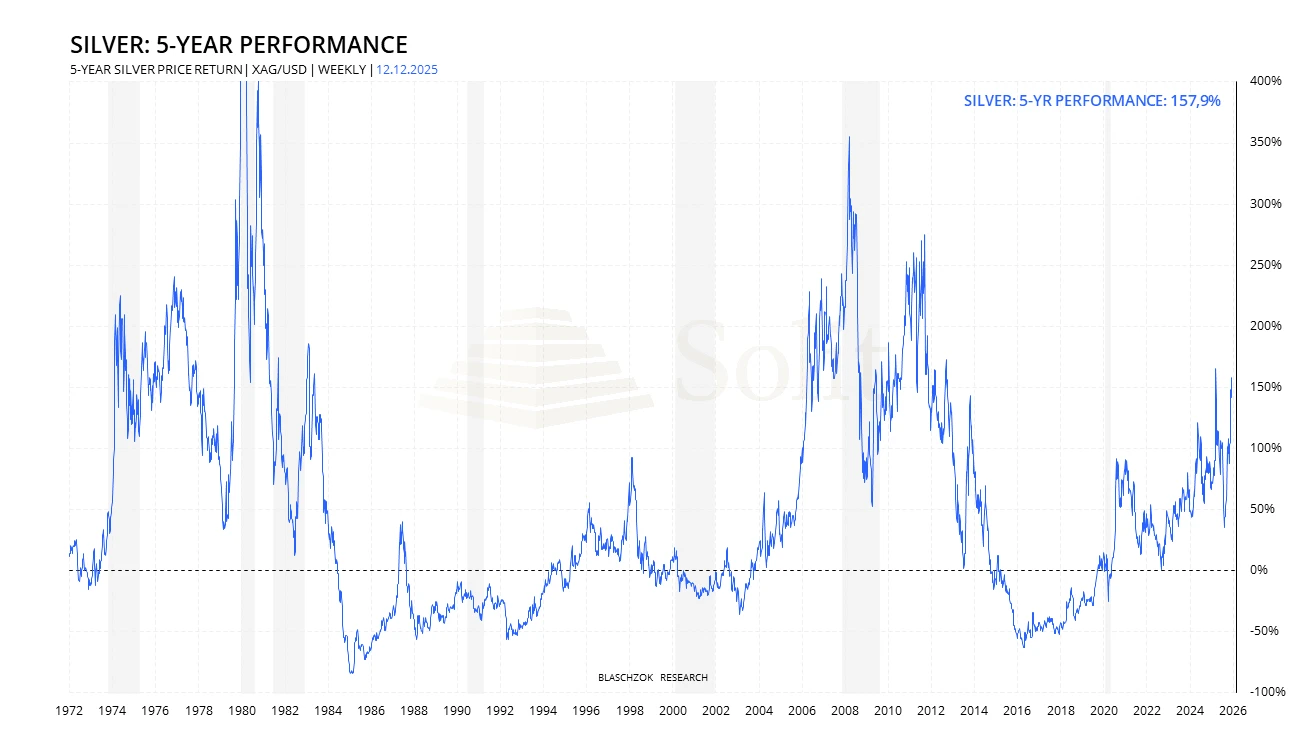

Auch wenn die starken Anstiege bei den Ein- und Zwei-Jahres-Renditen auf eine kurzfristige Überhitzung hindeuten, zeigen die Fünf-Jahres-Renditen, dass grundsätzlich noch Luft nach oben vorhanden wäre. Damit ist nicht ausgeschlossen, dass sich die hohen Niveaus und kräftigen Preisanstiege mittel- bis langfristig, also auf Sicht der nächsten Jahre, fortsetzen können. In der Rallye von 2000 bis 2011 gab es mehrere Jahre mit anhaltend starken Zugewinnen am Goldmarkt. Auch Silber weist im historischen Vergleich noch Spielraum auf längere Sicht auf.

So lag die Fünf-Jahres-Rendite bei Silber im Jahr 2008 bei rund 350 %, und Ende der 1980er-Jahre stieg sie zeitweise sogar auf über 400 %. Weitere Extremwerte nach oben sind also möglich, sofern die Rahmenbedingungen passen. Vor diesem Hintergrund spricht viel dafür, dass Gold- und Silberinvestoren perspektivisch auch in den kommenden Jahren an ihren Positionen festhalten sollten.

Kurzfristig wirkt das Umfeld allerdings bereits ambitioniert. Bei einem Gold-Silber-Ratio von 57 erscheint Silber relativ zu Gold kurzfristig teuer. Langfristig sind jedoch auch wieder Ratios um 30 denkbar, was im richtigen makroökonomischen Umfeld für eine Fortsetzung der Rallye über die nächsten Jahre sprechen würde. Ein zentraler Treiber wäre eine weiterhin lockere Geldpolitik der Notenbanken, wofür die US-Notenbank in der vergangenen Woche mit dem neuen QE-Light-Programm erste konkrete Signale geliefert hat. Solange die aktuell starke Investmentnachfrage anhält, kann es mit Gold und Silber weiter nach oben gehen.