Was ist der Cost-Average-Effekt? Einfach erklärt

Inhaltsverzeichnis

- Was ist der Cost-Average-Effekt beim Sparplan?

- Sparbeitrag mit fixem Euro-Betrag: die übliche Variante

- Was ist der Cost-Average-Effekt?

- Wie funktioniert der Cost-Average-Effekt im Detail?

- Edelmetallsparplan mit und ohne Bruchteilseigentum

- Cost-Average-Effekt: Gewinne auch bzw. gerade nach sinkenden Preisen

- Ist der Cost-Average-Effekt immer die bessere Alternative?

- Durchschnittskosteneffekt steigert die Gesamtrendite

- Der Cost-Average-Effekt anhand eines realen Beispiels berechnen

- Wie groß ist der Cost-Average-Effekt wirklich?

- Weitere Informationen basierend auf dem Cost-Average-Effekt

Was ist der Cost-Average-Effekt beim Sparplan?

Sparer haben bei einem Sparplan meistens die Möglichkeit, sich bezüglich der monatlichen Einzahlungen zwischen zwei Varianten zu entscheiden. Zum einen ist es möglich, jeden Monat eine bestimmte Anzahl von Anteilen (Fonds) oder Stückzahlen (Gold bzw. Silberbarren) zu erwerben. Die Alternative besteht darin, in regelmäßigen Abständen für einen bestimmten Euro-Betrag die entsprechenden Werte zu kaufen.

Doch welche dieser zwei Varianten ist aus finanzieller Sicht für Sparer attraktiver? Dies möchten wir in unserem Beitrag näher erläutern, denn es kommt der sogenannte Cost-Average-Effekt (kurz CAE) zum Tragen.

Sparbeitrag mit fixem Euro-Betrag: die übliche Variante

Die am häufigsten genutzte Variante, in welcher Form die in der Regel monatlichen Sparbeiträge bei Sparplänen festgelegt wird, ist ein fixer Euro-Betrag. Als Sparer entscheiden Sie sich also beispielsweise dafür, jeden Monat für 200 Euro die entsprechende Anzahl von Silber- oder Goldbarren zu erwerben. Diese Form der Sparbeiträge ist bei den weitaus meisten anderen Sparerformen neben dem Edelmetallsparplan ebenfalls möglich, wie zum Beispiel:

- Fondssparplans

- ETF-Sparplan

- Banksparplan

- Private Rentenversicherung

- Aktiensparplan

Beim Banksparplan oder auch bei der privaten Rentenversicherung müssen die monatlichen Beiträge ohnehin immer auf Euro-Basis erfolgen, da keine Anteile oder Stücke eines Wertes gekauft werden können. Beim Edelmetallsparplan hingegen haben Sie diese grundsätzliche Entscheidungsmöglichkeit. Sie können dort entweder eine feste Anzahl von Barren oder Münzen pro Monat erwerben. Oder Sie entscheiden sich ebenfalls für einen bestimmten Euro-Betrag, für den dann dies Münzen oder Barren gekauft werden.

Was ist der Cost-Average-Effekt?

An der Stelle ist es für Sparer interessant zu wissen, ob es hinsichtlich der Rendite einen Unterschied zwischen den zwei zuvor erläuterten Varianten gibt. Tatsächlich existiert diese Differenz, nämlich aufgrund des sogenannten Cost-Average-Effektes. Der Durchschnittskosteneffekt kommt ursprünglich aus der Vermögensverwaltung. Er basiert auf der Tatsache, dass bei Gütern oder Finanzprodukten, die einem veränderten Preis unterlegen sind, stets das Risiko besteht, dass der Sparer zu teuer einkauft.

Damit das verhindert wird, ist es ratsam, Vermögen oder zur Verfügung stehendes Kapital auf möglichst viele gleichgroße Beträge aufzuteilen. Dies sollte im optimalen Fall zudem über einen möglichst langen Zeitraum geschehen. Haben Sie also beispielsweise bereits Kapital in Höhe von 10.000 Euro, welches Sie zum Beispiel in Goldbarren investieren könnten, wäre es aufgrund des Cost-Average-Effektes meistens – aber nicht immer (darauf kommen wir noch zu sprechen) - sinnvoller, das Kapital zum Beispiel auf zukünftig 50 gleiche Monatsraten zu je 200 Euro zu verteilen.

Seit geraumer Zeit kommt der Cost-Average-Effekt immer öfter im Zusammenhang mit Sparplänen zur Anwendung. Immerhin handelt es sich auch dabei oft um Werte oder Anteile, die regelmäßig erworben werden. Der Durchschnittskosteneffekt zeigt sich besonders deutlich bei Fondssparplänen sowie bei Edelmetallsparplänen.

Wie funktioniert der Cost-Average-Effekt im Detail?

Warum nun ist es durch den Cost-Average-Effekt möglich, beispielsweise einen 1-Gramm-Goldbarren zu einem durchschnittlich günstigeren Preis zu kaufen, wenn Sie sich für einen festen Euro-Betrag pro Monat entscheiden? Eines vorweg: Dass der Cost-Average-Effekt funktioniert, ist auf breiter Basis unbestritten und wurde bereits durch zahlreiche Berechnungen und Untersuchungen belegt. Lediglich die Auswirkung des Effektes wird mitunter etwas überschätzt, worauf wir im späteren Verlauf unseres Beitrages noch näher eingehen werden.

Dass der Durchschnittskosteneffekt jedoch funktioniert, basiert auf einer einfach zu erläuternden Regel. Wenn Sie beispielsweise regelmäßig im Zuge eines Edelmetallsparplans kleine Goldbarren erwerben, dann verändert sich deren Preis aufgrund der Preisänderung des Goldes faktisch täglich. Haben Sie in Ihrem Sparplan festgelegt, dass Sie beispielsweise pro Monat 200 Euro einzahlen und dafür Goldbarren kaufen möchten, dann erwerben Sie bei gesunkenen Preisen anteilig mehr Barren bzw. Bruchteile als bei höheren Goldpreisen.

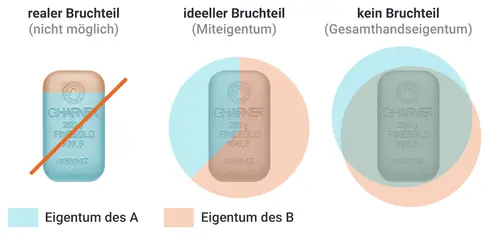

Exakt diese Tatsache führt dazu, dass Sie im Durchschnitt für 200 Euro etwas mehr Goldbarren erwerben können, als wenn Sie innerhalb des Sparplans festgelegt hätten, zum Beispiel monatlich immer exakt fünf 1-Gramm-Barren zu erwerben. Dann kaufen Sie nämlich immer die gleiche Anzahl von Goldbarren, völlig unabhängig vom jeweiligen Preis. Optimal funktioniert der Cost-Average-Effect im Bereich des Edelmetallsparplans, wenn auch der Kauf von Barren in Form eines Bruchteilseigentums möglich ist.

Edelmetallsparplan mit und ohne Bruchteilseigentum

Welche Vorteile das Bruchteilseigentum beim Kauf von Gold- oder Silberbarren hat, möchten wir anhand eines Beispiels verdeutlichen. Angenommen, Sie haben sich innerhalb des Edelmetallsparplans dafür entschieden, regelmäßig 5-Gramm-Goldbarren zu erwerben. Wenn zum Kaufzeitpunkt der Goldpreis für eine Unze Feingold 1.520 Euro beträgt, würde ein solcher 5-Gramm Goldbarren etwa 250 Euro kosten. Da Sie allerdings nur 200 Euro monatlich in den Sparplan einzahlen möchten, könnten Sie sich erst nach zwei Monaten einen 5-Gramm Goldbarren leisten, wenn Sie ausschließlich „ganze“ Barren im Rahmen des Sparplans erwerben können.

Handelt es sich jedoch um einen Edelmetallsparplan auf Basis von Bruchteilseigentum, könnten Sie Monat für Monat 200 Euro einzahlen und müssen nicht zwei Monate warten, bis Sie sich den 5-Gramm-Barren leisten können. Dies funktioniert auf der Basis, dass viele Edelmetallhändler über deutlich größerer Bestände verfügen und daher auch Bruchteilkauf anbieten können. Daher bietet sich ein Edelmetallsparplan mit Bruchteilseigentum vor allem an, falls Sie monatlich relativ geringe Summen in den Sparplan einzahlen möchten, die den Wert des gewünschten Gold- oder Silberbarrens unterschreiten.

Cost-Average-Effekt: Gewinne auch bzw. gerade nach sinkenden Preisen

Ein wesentlicher Teil des Cost-Average-Effektes besteht darin, dass sich die durchschnittlich günstigeren Einkaufspreise vor allem dann auswirken, wenn - zumindest zwischenzeitlich - die Kurse bzw. Preise auch sinken. Tatsächlich sind nämlich gerade nach gesunkenen Kursen „Gewinne“ zu erzielen, sodass sich Preisrückgänge bei Edelmetallen als äußerst hilfreich erweisen. Das Absinken des Goldpreises würde Ihnen als Sparer demzufolge helfen. Dann erhalten Sie für den gleichen monatlichen Sparbeitrag mehr Goldbarren oder zumindest einen größeren Anteil am Bruchteilseigentum.

Entgegen der weiter verbreiteten Meinung sind - zwischenzeitliche - Preisrückgänge bei Gold oder Silber für das regelmäßige Sparen innerhalb des Edelmetallsparplans also aufgrund des Cost-Average-Effektes keineswegs ärgerlich, sondern sogar erfreulich. Dies setzt allerdings voraus, dass es sich nur um zwischenzeitliche und vorübergehende Preisrückgänge handelt, es jedoch vom Grundsatz her einen langfristigen Aufwärtstrend gibt. Der Goldpreis bzw. Silberpreis sollte also im optimalen Fall über Jahre hinweg von der Tendenz her steigen, aber zwischenzeitlich immer wieder (deutlichere) Preisrückgänge verzeichnen. Exakt dann kann der CAE seine Stärke voll zur Geltung bringen.

Ist der Cost-Average-Effekt immer die bessere Alternative?

Zuvor haben wir bereits kurz angedeutet, dass der Durchschnittskosteneffekt zwar immer eintritt, aber nicht automatisch in jedem Fall die bessere Alternative ist. Bleiben wir bei dem vorherigen Beispiel: Sie haben 10.000 Euro zur Verfügung und überlegen nun, ob Sie den Betrag sofort in Goldbarren investieren oder auf die nächsten 50 Monate mit jeweils 200 Euro im Monat aufteilen. Falls Sie die 10.000 Euro sofort bei einem recht hohen oder durchschnittlichen Goldpreis investieren, wäre der Cost-Average-Effect vermutlich die bessere Wahl.

Sollten Sie jedoch das Glück bzw. Geschick haben, dass Sie die Barren zu einem recht günstigen Preis erwerben und der Goldpreis danach – bis auf kleine Schwankungen – nur noch steigt, wäre der CAE die schlechtere Alternative. Es kommt also darauf an, zu welchem Zeitpunkt Sie kaufen und wie dich die anschließende Entwicklung darstellt, ob und in welchem Umfang Sie vom Durchschnittskosteneffekt profitieren.

Durchschnittskosteneffekt steigert die Gesamtrendite

Zu Beginn unseres Beitrags haben wir kurz erwähnt, dass der Cost-Average-Effekt nicht nur zu günstigeren Kaufkurse führt, sondern sogar die Gesamtrendite positiv beeinflusst. Warum ist das so? Dazu müssen Sie wissen, dass sich die Rendite eines Anlage- oder Sparproduktes stets aus zwei Komponenten zusammensetzt. Auf der einen Seite gibt es den Ertrag oder auch die Preissteigerung (Performance), welche sich zum Beispiel bei Gold oder Silber zeigt. Dies sind faktisch Ihre Erträge, die Sie als Anleger erzielen.

Auf der anderen Seite stehen den Erträgen die Kosten gegenüber. Diese können bei einem Edelmetallsparplan beispielsweise aus Verwaltungs- oder Verwahrungsgebühren bestehen, aus der Differenz zwischen An- und Verkaufspreis sowie natürlich aus dem Geld, welches Sie für die monatlichen Sparraten aufwenden. Exakt an dieser Stelle lassen sich durch den Cost-Average-Effekt Kosten einsparen, indem Sie für den gleichen Euro-Betrag von Zeit zu Zeit mehr Anteile an Gold oder Silber bzw. mehr Barren erwerben können. Dadurch, dass Sie günstigere Kaufkurse nutzen, senken Sie Ihre Kosten und erhöhen dadurch automatisch die Rendite. Auf der Grundlage dieses Prinzips ist die Gesamtrendite also durch den Cost-Average-Effekt etwas höher, als wenn Sie monatlich zum Beispiel fix zwei Goldbarren kaufen.

Der Cost-Average-Effekt anhand eines realen Beispiels berechnen

Nun haben wir sehr viel theoretisch über den Cost-Average-Effekt gesprochen, möchten nun aber auch an einem Praxisbeispiel darlegen, dass er tatsächlich funktioniert. Aufgrund der einfacheren Darstellung nehmen wir im folgenden Beispiel an, dass Sie in der Vergangenheit monatlich für umgerechnet etwa 1.800 Dollar bzw. rund 1.500 Euro in einen Edelmetallsparplan investiert haben, denn das entspricht ungefähr dem Wert einer Feinunze Gold.

Was können Sie der folgenden Tabelle entnehmen? Zum einen stellen wir in der ersten Spalte die realen Preise für die Feinunze Gold vom 1. September 2011 bis zum 1. August 2012 dar. Warum dieser Zeitraum? Weil sich dadurch der zuvor erläuterte Cost-Average-Effekt gut in der Hinsicht erläutern lässt, dass gerade auch bei sinkenden Goldpreisen „Gewinne“ zu erzielen sind.

In der zweiten Spalte erkennen Sie, wie viele 1-Unze Goldbarren mit Bruchteilseigentum Sie jeweils im entsprechenden Monat gekauft hätten, wenn Sie monatlich umgerechnet 1.800 Dollar in den Sparvertrag eingezahlt hätten. Die dritte Spalte zeigt, wie viele 1-Unze Goldbarren (ebenfalls nach Bruchteilen) Sie im Bestand hätten, wenn Sie fest einen Barren pro Monat erworben hätten. Die jeweilige Summe des Gesamtbestandes in Verbindung mit dem jeweiligen Kapitaleinsatz zeigt dann, wie viele Anteile Sie durch den Cost-Average-Effekt mehr hätten bzw. um wie viel der durchschnittliche Kaufkurs geringer ist.

| Datum | Kurs Feinunze in Dollar | Bestand bei Kauf für 1.800 Dollar | Kauf 1 Barren Kosten in USD |

| 01.09.11 | 1.825,35 | 0,9861 | 1.825,35 |

| 03.10.11 | 1.660,95 | 1,0837 | 1.660,95 |

| 01.11.11 | 1.714,55 | 1,0498 | 1.714,55 |

| 01.12.11 | 1.745,40 | 1,0312 | 1.745,40 |

| 02.01.12 | 1.572,70 | 1,1445 | 1.572,70 |

| 01.02.12 | 1.745,50 | 1,0312 | 1.745,50 |

| 01.03.12 | 1.718,58 | 1,0473 | 1,718,58 |

| 02.04.12 | 1.678,85 | 1,0721 | 1.678,85 |

| 01.05.12 | 1.662,10 | 1,0829 | 1.662,10 |

| 01.06.12 | 1.626,05 | 1,1069 | 1.626,05 |

| 02.07.12 | 1.596,50 | 1,1274 | 1.596,50 |

| 01.08.12 | 1.600,10 | 1,1249 | 1.600,10 |

| Gesamtbestand | 12,888 Barren | 12 Barren | |

| Kapitaleinsatz | 21.600 Dollar | 20.146,63 Dollar | |

| Durchschnittspreis | 1.675,98 Dollar | 1.678,88 Dollar |

Dem Ergebnis der Gegenüberstellung können Sie entnehmen, dass der Cost-Average-Effekt funktioniert. Sie haben beim regelmäßigen Kauf für 1.800 Dollar monatlich zwar einerseits einen höheren Gesamtbestand, mussten dafür aber auch mehr Kapital einsetzen. Demgegenüber ist der Gesamtbestand beim monatlichen Kauf eines 1-Unze-Goldbarrens geringer, aber dafür mussten Sie auch weniger Kapital einsetzen. Entscheidend ist jedoch, dass Sie im ersten Fall einen durchschnittlich geringeren Kaufkurs erzielt haben.

Hier stehen 1.675,98 Dollar beim regelmäßigen Sparen mit monatlich 1.800 Dollar einem Durchschnittskurs von 1.678,88 Dollar gegenüber, wenn Sie monatlich fix einen Barren gekauft hätten. Es handelt sich also um eine Differenz von 2,90 Dollar. Hochgerechnet auf einen Bestand von 12,888 Barren wäre das eine Kostenersparnis von rund 37 Dollar. Dies mag zwar wenig klingen, aber es handelt sich natürlich lediglich um das Ergebnis von einem Jahr sparen. Andererseits ist die Ersparnis sicherlich nicht so groß, wie viele Anleger meinen würden, denn gemessen am Kapitaleinsatz von 21.600 Dollar liegt sie „nur“ bei ca. 0,17 Prozent.

Das Ergebnis zeigt also folgende Fakten auf:

- Der Cost-Average-Effekt funktioniert

- Sie sparen im beispielhaften Jahr rund 37 Dollar an Kosten ein

- Der CAE führt allerdings zu keiner besonders großen Ersparnis in Bezug zum Kapitaleinsatz

Wie groß ist der Cost-Average-Effekt wirklich?

Wie groß der Cost-Average-Effekt tatsächlich ist, ist durchaus nicht unumstritten. Von manchen Experten wird der Durchschnittskosteneffekt quasi in den Himmel gelobt, andere Fachleute sind diesbezüglich eher moderater unterwegs. Tatsache ist, dass sich der CAE in seiner Wirkung mit zunehmender Spardauer zu (in Euro ausgedrückt) immer größeren Ersparnissen führt. Allerdings ist der Effekt nominal sicher nicht so groß, wie viele Anleger bzw. Sparer erwarten würde. Dies zeigt auch unser vorheriges Beispiel. Wenn Sie jedoch vor der Entscheidung stehen, monatlich beispielsweise fest einen 5-Gramm-Goldbarren zu kaufen oder für fix 1.000 Euro im Monat Gold zu erwerben, spricht alles für die zweite und nichts für die erste Variante.

Weitere Informationen basierend auf dem Cost-Average-Effekt

Mehrfach ausgezeichneter Goldsparplan

Unser Sparplan-Rechner