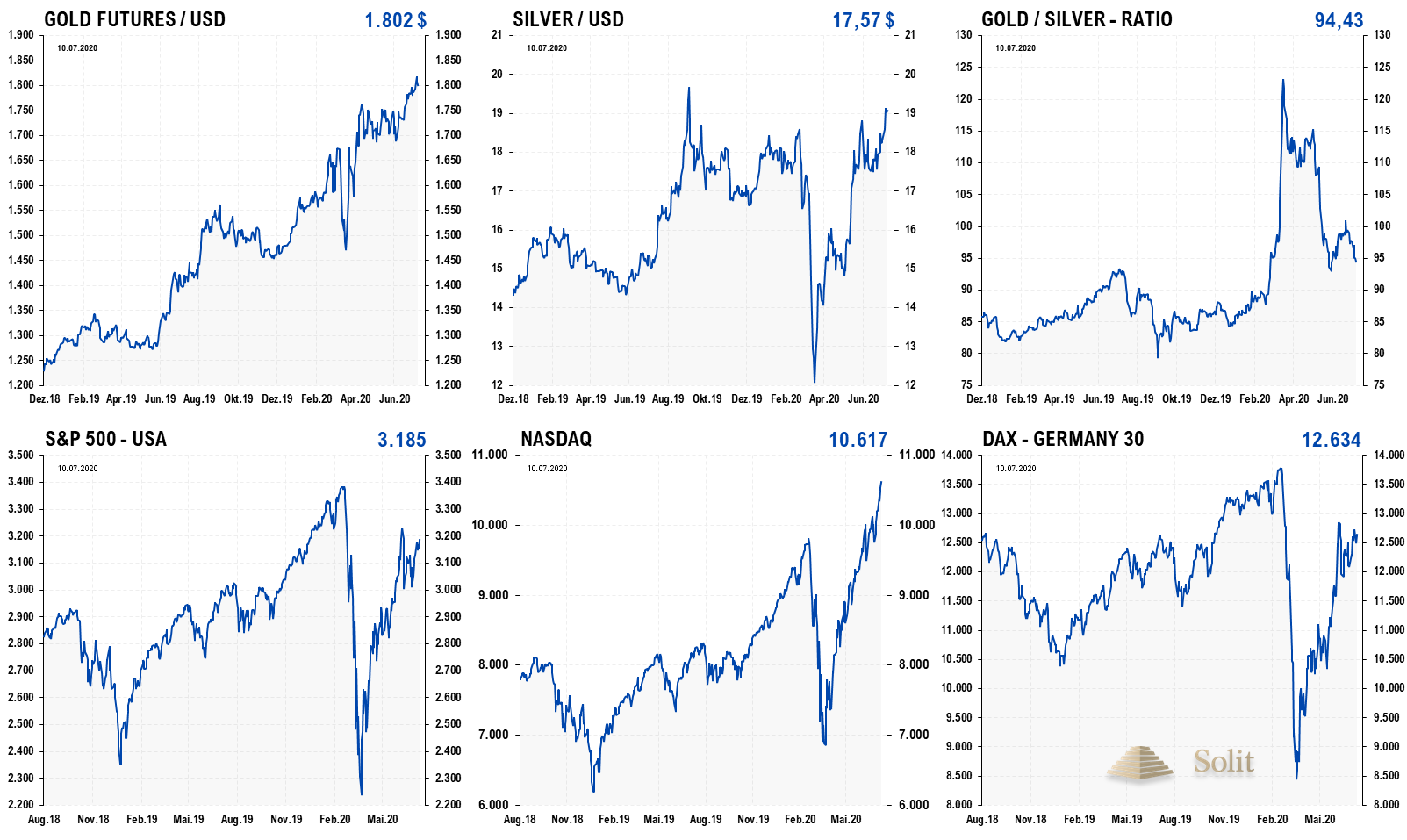

Die beiden monetären Edelmetalle, Gold und Silber, befinden sich aktuell an entscheidenden Wechselkursmarken zum US-Dollar. Gold notiert exakt am starken Widerstand bei 1.800 US-Dollar und Silber am langjährigen festen Widerstand bei 19 US-Dollar. Je nachdem, wie dieser Kampf der Bullen und Bären an diesen Marken ausgehen wird, werden die Edelmetallpreise in den kommenden Wochen und Monaten entweder korrigieren oder eine neue Rallye mit starken Preisanstiegen starten. Das Gold-Silber-Ratio sank wieder auf fast 94, womit man mit einem Investment in Silber zum Crashtief im September eine Outperformance von 30 % zum Gold erzielen konnte.

Die Aktienmärkte halten sich weiter stark, da aufgrund der lockeren Geldpolitik der internationalen Notenbanken immer mehr Deflationsanhänger kapitulieren und in das Lager der Inflationisten wechseln. Diese müssen nun zu bereits stark gestiegenen Kursen ihre betreuten Gelder aufgrund fehlender Alternativen wieder in den Aktienmarkt investieren, was die Märkte stützt und im Laufe des Jahres noch höher treiben könnte. Nebst dem Aktienmarkt bleibt auch das Gold in Inflationszeiten überaus gefragt und die Investmentnachfrage entsprechend hoch. Die stark sinkenden Todeszahlen durch das Coronavirus, trotz steigender Fallzahlen, sowie dem daraus resultierenden Widerstand der Bevölkerung, macht einen weiteren Shutdown in den USA mittlerweile äußerst unwahrscheinlich, was zunehmend am Aktienmarkt mit steigenden Notierungen eingepreist wird.

Stagflation – alles steigt im Preis, da die Fiat-Währungen im Umfeld der lockeren Geldpolitik abwerten

Ende Juli werden die Schecks in Höhe von 600 US-Dollar pro Woche, welche die Arbeitslosen in den USA aktuell erhalten, auslaufen. Viele Geringverdiener erhielten durch dieses Hilfsprogramm mehr Geld, als sie in ihrem eigentlichen Job verdient hätten. Dies führte oftmals zu der Situation, dass sich Angestellte weigerten, die Arbeit in ihren Firmen wieder aufzunehmen. Der fehlende Anreiz zu arbeiten, verhindert oder verlangsamt daher eine Erholung der Volkswirtschaft und ist kontraproduktiv. Die US-Regierung plant dennoch die Hilfen zu verlängern, jedoch soll es zusätzlich einen Bonus in Höhe von 450 US-Dollar für all jene geben, die die Arbeit wieder aufnehmen. Auch jene Vollzeitarbeiter, die aktuell in 27 US-Bundesstaaten in Kurzarbeit sind und eine Aufstockung ihres Lohns erhalten, sollen weiterhin gestützt werden. Die Demokraten fordern diese Zuschüsse bis Anfang nächsten Jahres weiterzuzahlen. Powell hatte ebenfalls bereits angekündigt, die Märkte mit Liquidität so lange stützen zu wollen, bis die Arbeitslosigkeit wieder auf normale Niveaus gefallen ist.

Die gigantischen Summen der Notenbanken sowie die direkten Zahlungen des Staates an die Bevölkerung, die durch den Kauf von Konsumgütern sofort preissteigernd wirken, werden den US-Dollar in den nächsten Jahren stark abwerten. Die Folge dessen werden steigende Gold- und Silberpreise sein, nicht nur nominal aufgrund der Geldentwertung, sondern auch real, da die Nachfrage nach dem sicheren Hafen der Edelmetalle zunehmen wird.

Mittlerweile konnte ich die ersten Stimmen wahrnehmen, die aufgrund der massiven Inflation in den nächsten Jahren steigende Konsumgüterpreise und entsprechend auch steigende Zinsen erwarten. In den vergangenen Jahren stand ich mit meiner Stagflationstheorie, die jetzt Realität wurde, so gut wie allein auf breiter Flur. Mit der logischen Schlussfolgerung, dass mit etwas Zeitverzögerung auch letztlich die Zinsen aufgrund der Inflation steigen müssen, ebenso wie in den siebziger Jahren, stand ich hingegen völlig allein.

Der Marktkonsens, selbst unter den Crashpropheten, war und ist immer noch, dass die Notenbanken auf ewig die Zinsen bei 0 % halten müssen und können. Was vergessen wird ist jedoch, dass die Notenbank nur in dem Rahmen, wie sie den Konsumentenpreisindex relativ unbemerkt schönen bzw. fälschen kann, die Möglichkeit hat, die Zinsen niedrig zu halten. Ich sagte daher in vielen Webinaren und schrieb in vielen Artikeln der letzten zwei bis drei Jahre, dass wenn die offiziellen Konsumentenpreise erst einmal inflationsinduziert ansteigen, dann auch die Zinsen steigen werden. Bis dahin dürften noch zwei bis drei Jahre ins Land gehen, doch werden es die steigenden Konsumgüterpreise und die steigenden Zinsen sein, die die Flucht in den sicheren Hafen der monetären Edelmetalle erst richtig anheizen werden. Für all die Besitzer einer fremdfinanzierten Immobilie gilt es daher, den aktuell niedrigen Zinssatz auf die gesamte Kreditlaufzeit zu sichern. Ich hatte diesen Zusammenhang im letzten Jahr im folgenden Cartoon dargestellt.

Steigende Zinsen sind am fernen Horizont schon zu erahnen, vielleicht bereits in wenigen Jahren

Die Neuwagenverkäufe in Europa sind bisher um etwa 50 % zum Vorjahr gesunken, weshalb die Preise derer auch gefallen sind. Die Preise für Gebrauchtwagen beginnen hingegen zu steigen. So sind diese in den USA zum Vorjahr um 9 % gestiegen. Dies liegt zum einen daran, dass viele aufgrund der Infektionsgefahr von öffentlichen Verkehrsmitteln und Mitfahrgelegenheiten auf eigenen KFZ umsteigen, und zum anderen daran, dass man aufgrund der Einkommensunsicherheit einen Gebrauchtwagen einem Neufahrzeug vorzieht. In der New Yorker U-Bahn fahren beispielsweise aktuell 90 % weniger Menschen als noch zu Jahresbeginn. In China gelang es der Regierung mit hohen Zuschüssen die Automobilverkäufe kurzzeitig wieder anzuheizen, doch zieht man die Nachfrage nur etwas nach vorne. Für das laufende Jahr erwartet China 20 bis 25 % geringere Neuwagenverkäufe. Da Platin und Palladium primär in den Katalysatoren für Diesel- und Benzinmotoren Verwendung finden, nimmt die Nachfrage in den beiden Edelmetallen entsprechend dem Rückgang der Automobilnachfrage zusätzlich ab. Die zusätzliche Förderung von Elektrofahrzeugen anstatt Kaufprämien für die heimische Automobilindustrie, die Deutschlands wichtigster Industriezweig ist, mindert auch die Nachfrage in beide Edelmetalle. Der Platin- und der Palladiumpreis dürfte es daher noch bis Jahresende schwer haben, ähnlich wie Gold und Silber anzusteigen, es sei denn, die Minenproduktion in Südafrika schafft es nicht wieder auf Vorkrisenniveau hochzufahren.

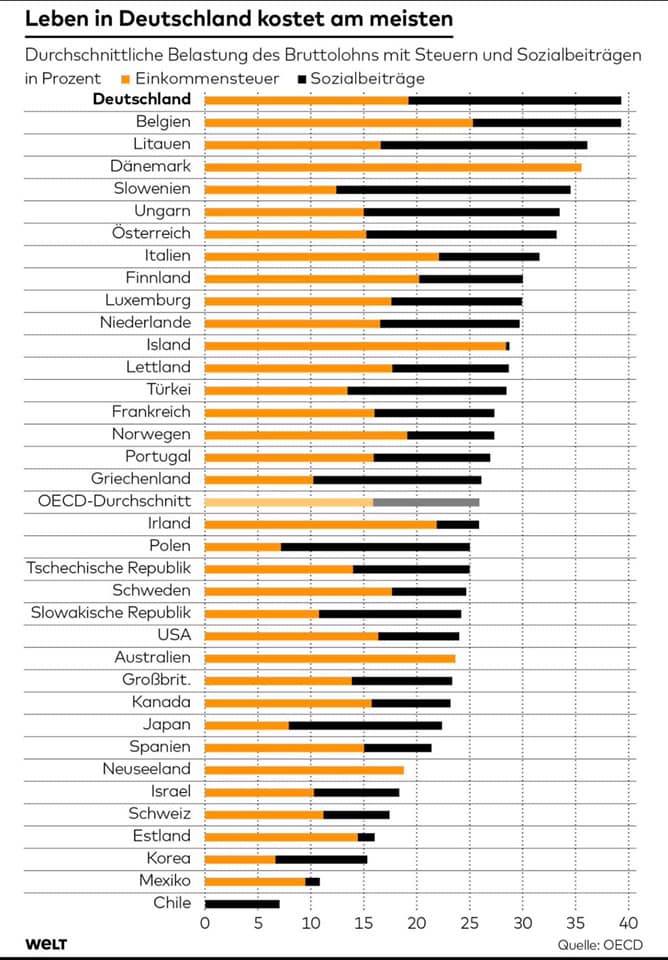

Heute sind die deutschen Autos im Durchschnitt 9,6 Jahre alt, während diese im Jahr 2000 nur durchschnittlich 6,9 Jahre alt waren. Nach den Daten des Kraftfahrbundesamts sind die deutschen Autos älter als die der meisten anderen westeuropäischen Länder. Dies ist ein klares Zeichen der Verarmung der deutschen Gesellschaft und der Grund ist in der Umverteilung deutscher Steuergelder nach Europa zu finden. Nach einer neuen OECD-Studie hat Deutschland bei Steuern und Sozialabgaben auch Belgien verdrängt und ist auf den traurigen weltweiten Spitzenplatz aufgestiegen. Der Euro wird aufgrund der Inflation in den kommenden Jahren stark an Kaufkraft verlieren und die Renten- sowie Pensionsversprechen der Regierung entwerten. Es ist aktuell wichtiger denn je, dass ein Jeder eigenverantwortlich Vorsorge für das Alter trifft, indem man das hart angesparte Vermögen vor der Inflationssteuer schützt, dadurch, dass man Gold und Silber erwirbt.

In keinem anderen Industrieland müssen Steuerzahler so bluten wie in der Bundesrepublik