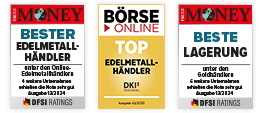

Der Goldpreis hielt sich in der vergangenen Handelswoche angesichts eines anziehenden US-Dollars relativ stark unterhalb des Widerstands bei 1.800 US-Dollar. Die Minenaktien des HUI-Goldminenindex verloren hingegen überproportional um 4,2 %. Einige Investoren fürchten, der Goldpreis könnte an dieser wichtigen Marke scheitern und nahmen erst einmal Gewinne bei den Minen mit. Sollte es dem Goldpreis doch gelingen, den Kreuzwiderstand im Bereich bis 1.825 US-Dollar zu überwinden, so werden die Goldproduzenten überproportional schnell wieder aufholen.

Palladium zeigte sich schwach, während den Vormonat über bereits Stärke zu beobachten war. Die Automobilindustrie berichtet von einer besseren Versorgung mit Halbleitern und auch in anderen Bereichen normalisieren sich die kurzzeitig stark gestiegenen Rohstoffpreise wieder. Je schneller die Automobilproduktion wieder hochgefahren werden kann, desto schneller wird die Nachfrage nach Platin und Palladium, die in Katalysatoren verarbeitet werden, wieder zunehmen. Dabei könnte sich schnell wieder ein Defizit am Palladiummarkt einstellen und auch der Platinpreis, der aktuell noch unter einem Überangebot leidet, wieder ansteigen. Hier gibt es aktuell sehr interessante kurz- bis mittelfristige Chancen, die durch den kurzweiligen Chipmangel erst möglich wurden. Gold, Silber und Platin sind kurzfristig abhängig von der weiteren Entwicklung am Goldmarkt, weshalb wir aktuell mit Argusaugen darauf achten, ob es dem Goldpreis gelingen wird, den nächsten Widerstand bei 1.800 US-Dollar zu überwinden.

Die Minenaktien fielen um 4,1 %, obwohl der Goldpreis relativ fest war

Die Märkte beginnen erst langsam zu verstehen, dass der Anstieg der Konsumentenpreise nicht nur ein vorübergehendes Phänomen ist, weshalb aktuell die Nachfrage nach Edelmetallen und Minenaktien noch am Boden liegt. Die Preise und die Zinsen werden jedoch weiter ansteigen, während die Wirtschaft tiefer in die Rezession abgleitet, was das perfekte Umfeld für einen Preisanstieg im Edelmetallsektor sein wird.

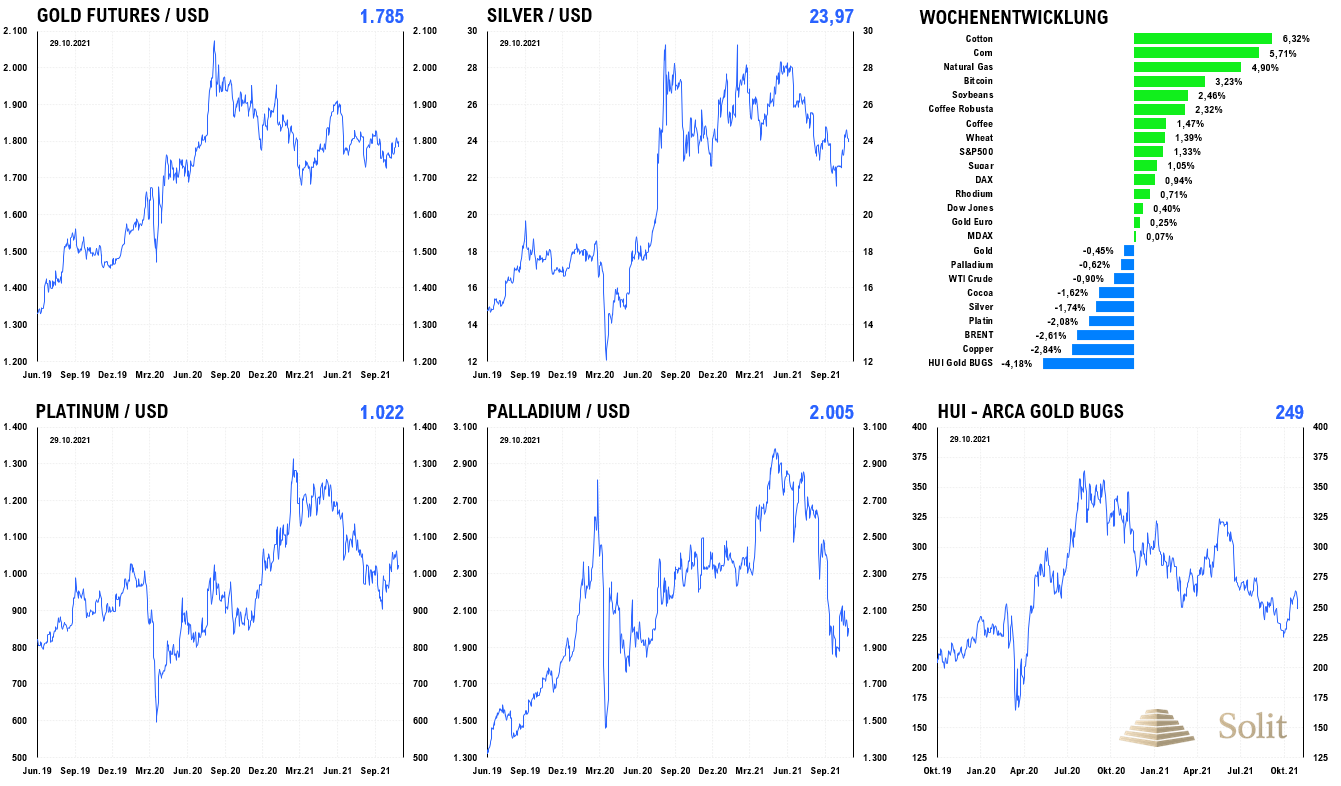

Die Konsumentenpreise in Deutschland stiegen nach Schätzungen des Statistischen Bundesamts im Oktober um 4,5 % zum Vorjahr an. Dies ist die höchste Teuerung seit 28 Jahren. Allein zum Vormonat stiegen die Verbraucherpreise um 0,5 %. Als die Preise in der Bundesrepublik zuletzt so stark anstiegen, lagen die Leitzinsen bei 6,75 %, während sie heute immer noch bei null Prozent künstlich fixiert werden. Dies zeigt, wohin die Reise bei den Zinsen gehen wird, sobald die EZB mit der Drosselung der Anleihenkäufe beginnt. Die reale Verzinsung der zehnjährigen Bundesanleihen, die nominal bei -0,11 % liegt, beträgt inflationsbereinigt -4,6 %. Jeder Investor, der diese Verlustbringer verkaufen kann, wird dies tun, sobald die EZB die Anleihenkäufe drosselt oder beendet.

Die zehnjährigen Bundesanleihen bringen aktuell einen garantierten Verlust von 4,6 % pro Jahr

Da die Importpreise im September um 17,7 % zum Vorjahr anstiegen, konstatierte EZB-Chefin Christine Lagarde, die medial mittlerweile „Madame Inflation“ genannt wird, dass die hohen Teuerungsraten länger anhalten werden, als man es erwartet hat. Natürlich glauben die Notenbanken selbst nicht, dass die Inflation der Geldmenge nur zu vorübergehend steigenden Preisen führen wird, doch sie versuchen die Märkte zu beruhigen, indem sie die Unwahrheit verbreiten.

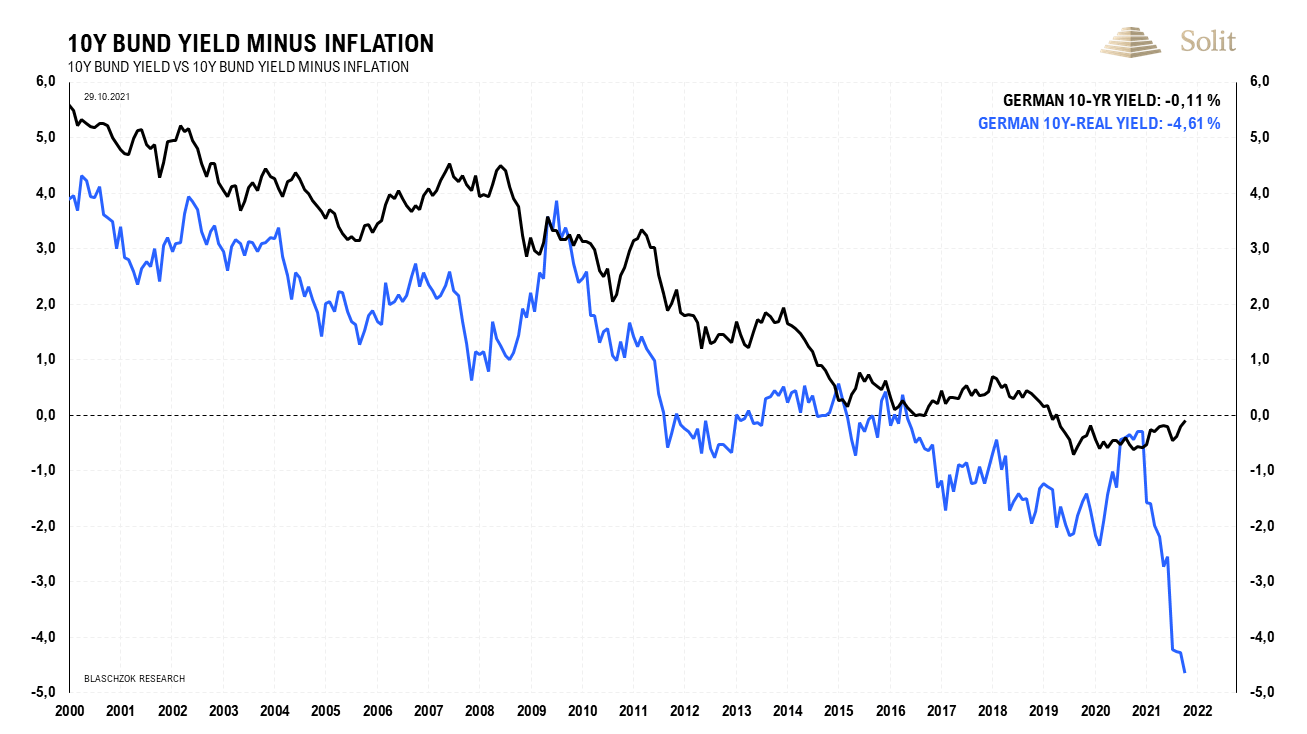

Die kurzfristigen Zinsen schossen in der letzten Woche weltweit nach oben, nachdem die Notenbanken in einem Umfeld hoher Preissteigerungsraten ihre Anleihenkäufe drosseln, weshalb sich weltweit die Zinskurven abflachten. In Australien verdoppelten sich die kurzfristigen Zinsen über Nacht auf 0,6 %, doch auch die langfristigen Zinsen ziehen weltweit immer noch an. Am Mittwoch, den 3. November wird die US-Notenbank wahrscheinlich den Beginn des sogenannten „Taperings“, der Drosselung der Anleihenkäufe, in Höhe von 15 Mrd. US-Dollar bekanntgeben, was durchaus zu einer Verkaufspanik am Anleihenmarkt in den kommenden Monaten führen. Während einer Verkaufspanik am Anleihen- und Aktienmarkt würden die Edelmetalle, allen voran Gold und Silber, als sicherer Hafen gesucht und deren Preise ansteigen.

Die kurzfristigen Zinsen schießen weltweit nach oben und steigen stärker als die langfristigen Zinsen

Die Volkswirtschaften werden in einem Umfeld steigender Zinsen schnell auch offiziell wieder in die Rezession abgleiten. Am Mittwoch hatte die US-Notenbank in Atlanta die Prognose für das US-Wirtschaftswachstum im dritten Quartal auf 0,2 % gesenkt. Die offiziellen Zahlen des Bureau of Economic Analysis (BEA) fielen mit einem vermeintlichen Wachstum von 2 % dann doch besser aus, wobei der Marktkonsens bei 2,6 % trotzdem deutlich verfehlt wurde.

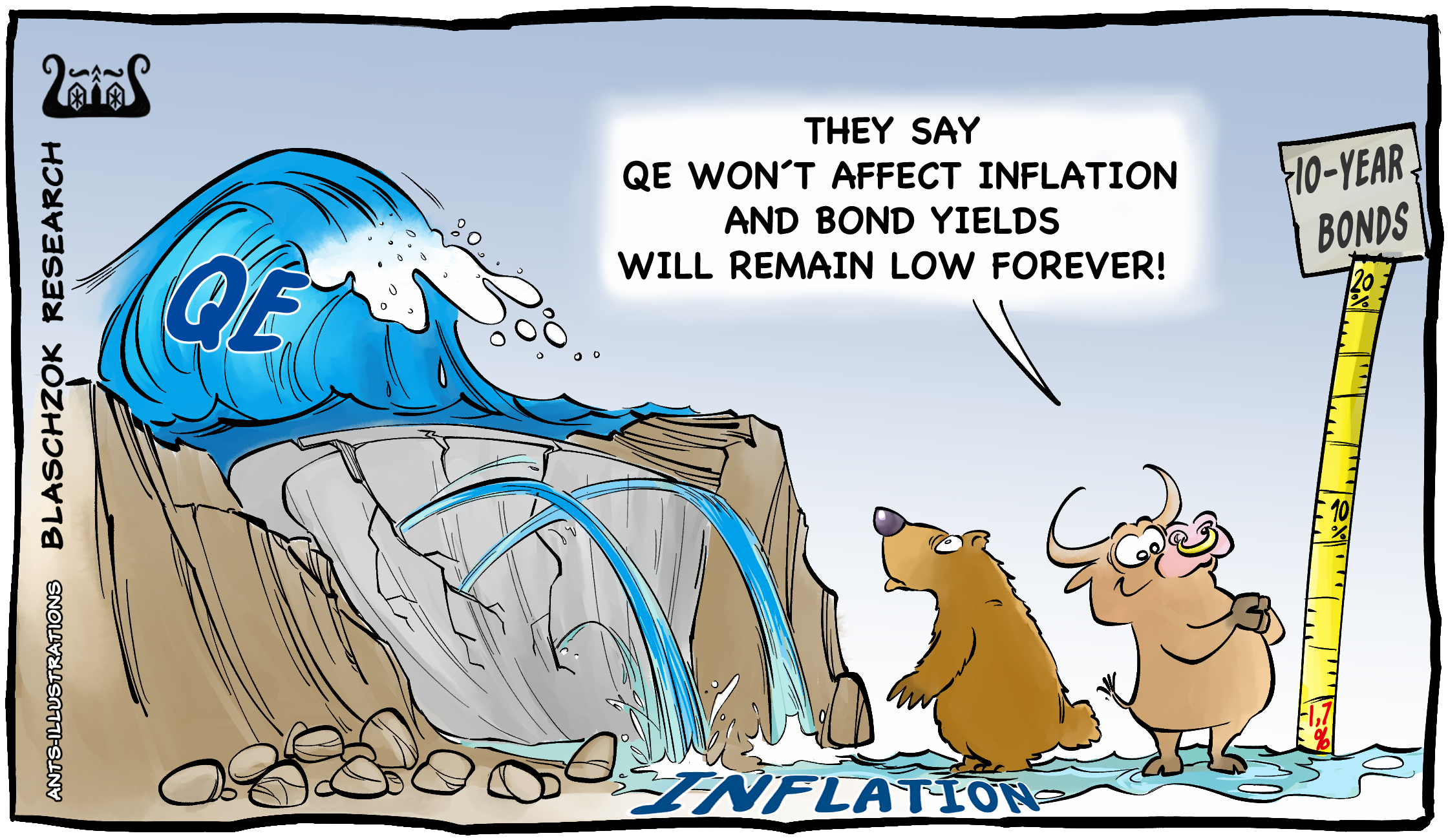

Folgender Cartoon zeigt den Wirkmechanismus der Geldmenge auf die Zinsen. Wir hatten diesen bereits vor zwei Jahren im Oktober 2019 erstellt und prognostizierten nach der geldpolitischen Trendwende der US-Notenbank und den Turbulenzen am Interbankengeldmarkt, dass die nächste Rezession in Bälde ausbrechen und die Notenbanken sofort mit QE-Programmen darauf reagieren werden. Meine Prognose war, dass die Zinsen aufgrund der Inflation ansteigen müssen und werden, ebenso wie in den siebziger Jahren, wobei die Weltwirtschaft in die Stagflation abgleiten würde.

Ich stand mit dieser Prognose damals schon einige Zeit allein auf weiter Flur, während sich alle anderen Ökonomen und Analysten einig waren, dass die Notenbanken in der Lage wären, die Zinsen auch noch weitere zehn Jahre bei null Prozent zu fixieren und meiner Prognose widersprachen. Steigende Zinsen waren am Ende einer zehnjährigen Hausse am Anleihen- und Aktienmarkt für die Masse undenkbar – das klassische Zeichen einer Blase.

Cartoon von Ende 2019 – Unsere Prognose: Die Inflation wird einen Zinsanstieg erzwingen

Zwei Jahre später sind die Zinswende und die Stagflation in aller Munde und ich verweise auf meine Artikel, Vorträge sowie Analysen auf YouTube von 2019, in denen ich diese Zukunft an die Wand malte und die Zusammenhänge erklärte. Die Notenbanken stehen mit dem Rücken an der Wand. Inflationieren sie, so steigen die Zinsen und treten sie nicht mehr als Käufer auf, werden diese ebenso nach oben gehen. Die Rezession ist unausweichlich. Auch ohne Corona wären die Ereignisse sehr ähnlich abgelaufen und eine langjährige Phase der Rezession scheint sicher. Steigende Zinsen und steigende Unternehmensgewinne vertragen sich nicht, weshalb die Aktienmärkte inflationsbereinigt mit den Anleihen in einen Bärenmarkt übergehen werden. Die Politik wird mit Hilfe der staatlichen Statistiken und Inflation potemkinsche Illusionen schaffen, sodass sich die Masse dessen nicht bewusst wird. Letztlich wird in wenigen Jahren eine Kaufpanik in Edelmetalle und Minenaktien einsetzen, ähnlich den siebziger Jahren, als der Goldpreis in den Himmel schoss und die Minenaktien sich vervielfachten. Der Fahrplan steht fest, also seien Sie bei der neuen Hausse am Edelmetallmarkt dabei.