So geht es nach dem Wochen-Crash weiter

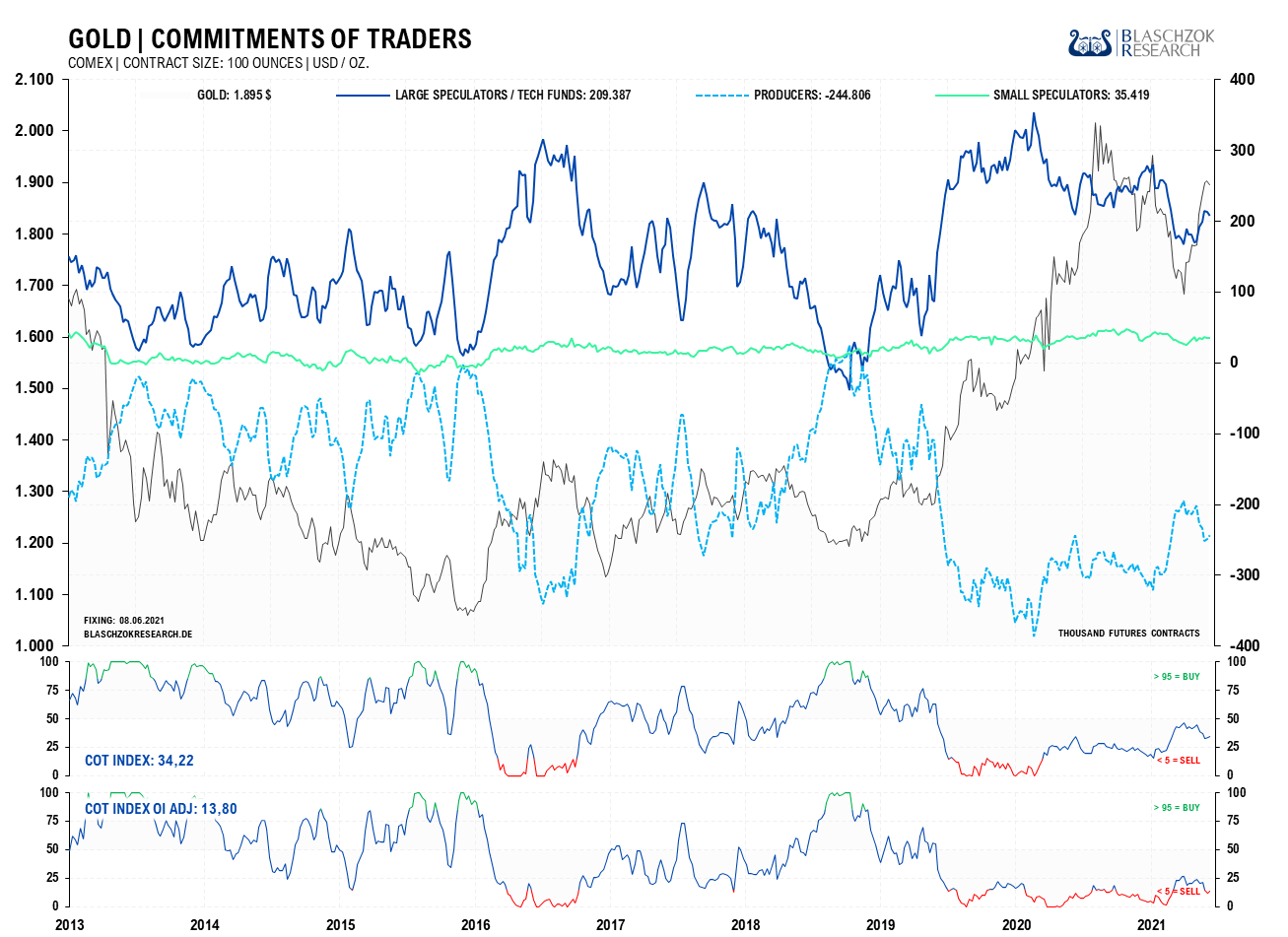

Terminmarkt: CoT-Report vom 11.06.2021

Die US-Terminmarktaufsicht CFTC hatte am Freitag unplanmäßig nicht die CoT-Daten aktualisiert, weshalb wir folgend den Vorwochenbericht analysieren.

Die Netto-Shortposition der Big 4 blieb unverändert bei 26 Tagen der Weltproduktion und die der Big 8 erhöhte sich von 43 auf 44 Tage. Der Preis fiel zur Vorwoche um 7,3 $, während die Spekulanten 3,3 Tsd. Kontrakte netto short gingen. Diese Veränderung ist minimal und wir bewerten diese als neutral. Der physische Markt war in der vergangenen Handelswoche zum Stichtag des 8. Juni ausgeglichen. Zum Vormonat zeigt sich immer noch deutliche Stärke. Bis der Widerstand bei 1.900 US-Dollar erreicht wurde, zeigte sich ein Defizit. Dann kam von irgendwo her plötzlich physisches Gold, das verkauft wurde. Die Daten sind absolut und zum Open Interest erst im neutralen Bereich, was im Bullenmarkt jedoch grundsätzlich gut ist.

Die Daten sind unverändert und somit bleibt die Prognose unverändert. Solange die unterliegende physische Nachfrage stark bleibt, solange kann der Preis weiter ansteigen. Doch die Stärke scheint zu schwinden – entweder hat die physische Nachfrage abgenommen oder das Angebot zugenommen. Noch zeigt sich keine Schwäche und der Goldmarkt ist auch noch nicht überkauft – dass der Markt neutral wurde, ist jedoch ein Warnzeichen.

Die Terminmarktdaten für Gold waren zuletzt neutral, doch im Verhältnis zum Open Interest schon nahe dem Verkaufsbereich. Insgesamt ist das Sentiment noch immer bullisch

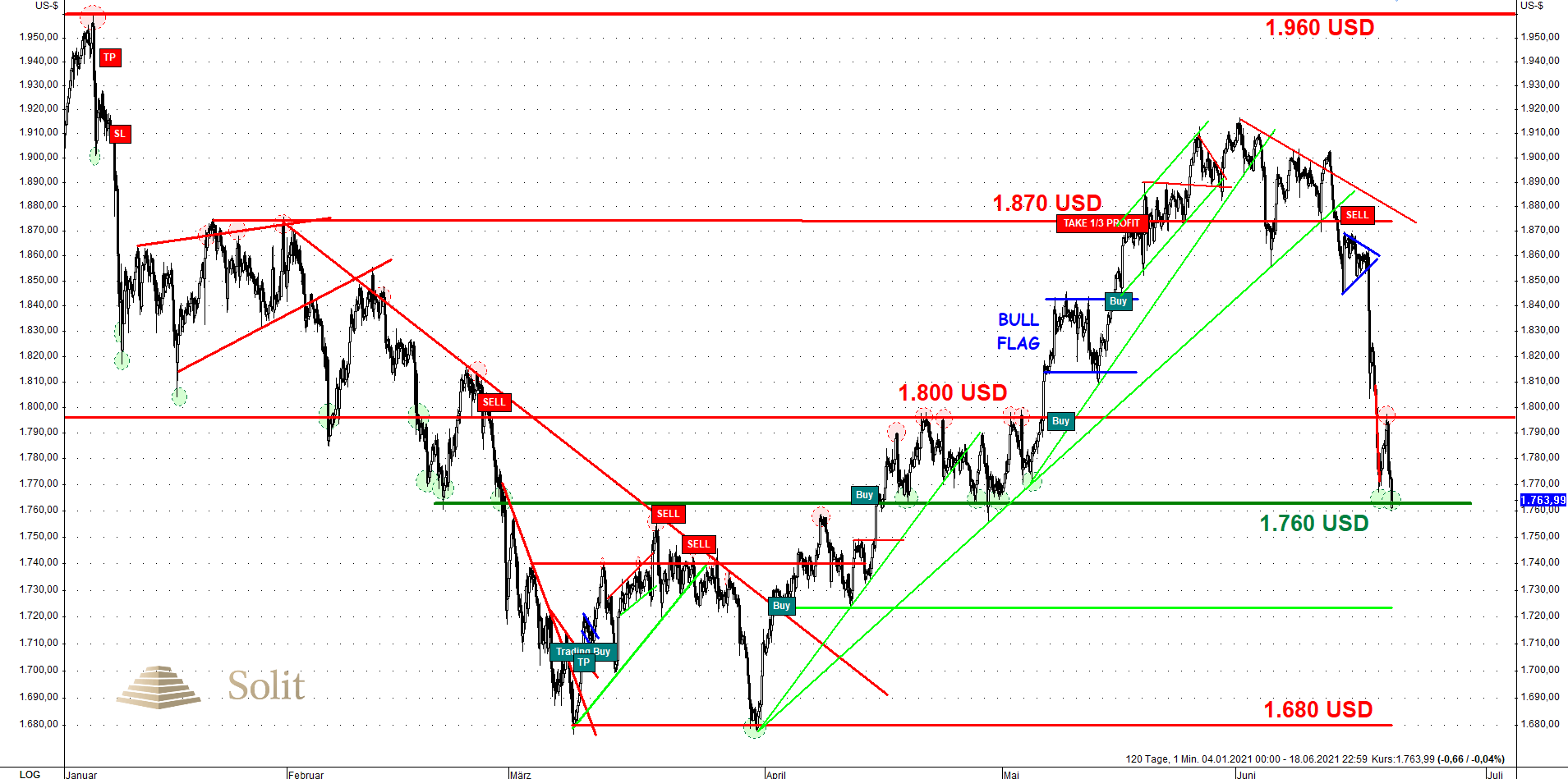

Am Widerstand bei 1.870 US-Dollar nahmen wir erste Gewinne mit. Über sechs Wochen hinweg zeigte sich seit Anfang April relative Stärke und ein Defizit im Markt, das vermutlich durch gestiegene Investmentnachfrage verursacht wurde. Nachdem jedoch auch der Widerstand bei 1.870 US-Dollar rausgenommen wurde, konnten wir in den CoT-Daten verfolgen, dass das Defizit plötzlich verschwand und physisches Angebot auf den Markt kam. Es zeigte sich noch keine relative Schwäche, doch immerhin schienen Angebot und Nachfrage ausgeglichen zu sein. Die folgenden drei Wochen versuchten die Spekulanten den Preis bis zum nächsten Widerstand bei 1.960 US-Dollar zu treiben, was ihnen jedoch misslang. Geht ein Preisanstieg nach einem Ausbruch nicht weiter, dann werden kurzfristig agierende Spekulanten nervös und sind bereit, ihre Positionen abzustoßen, sobald eine wichtige technische Marke unterschritten wird, was in diesem Fall wieder die Unterstützung bei 1.870 US-Dollar war.

Bereits am Montag, noch vor der Fed-Sitzung am Mittwoch, wurden der Aufwärtstrend und die Unterstützung bei 1.870 US-Dollar nach unten durchbrochen, was zeigte, dass viele Spekulanten im Vorfeld des Fed-Zinsentscheids das Risiko nicht mehr tragen wollten. Weiterhin ist dies als ein Zeichen von Schwäche im Markt zu sehen. Die Bullen unter den Spekulanten kauften den Dip und hatten letztlich den Dienstag und Mittwoch über noch versucht, den Preis wieder nach oben zu kaufen. Am Mittwochabend - mit dem überraschend hawkischen Fed-Zinsentscheid - gab es jedoch kein Halten mehr und jeder Spekulant warf seine kurzfristige Position auf den Markt. Die mit Stopp-Loss versehenen, gehebelten Positionen wurden kaskadenartig abverkauft. Mit der Aussicht auf Zinsanhebungen fehlten weitere Käufer und nur wenige wollten hier in das fallende Messer greifen, weshalb sich weitere Investoren am Mittwoch und Freitag dazu entschlossen, ihre Goldposition abzustoßen, worauf der Preis weiter bis zur Unterstützung bei 1.760 US-Dollar fiel.

In solchen Situationen geschieht es oft, dass Verkaufsorders, die außerhalb der Handelszeiten der COMEX aufgegeben werden, die Kauforders weit übersteigen und Käufer in diesem Umfeld fehlen. Dies führt zur Handelseröffnung der COMEX oftmals zu nochmaligen Abverkäufen, was als Manipulation fehlinterpretiert wird. Preisdrückungen erfolgen klassisch in steigende Preise hinein, während der Preis später letztlich durch sein Eigengewicht der spekulativen Beteiligung fällt. In der Regel sammeln die Manipulatoren zu tieferen Preisen wieder ein, bremsen damit den Preisverfall und machen dabei Profit. Diese Vorgehensweise ist besonders gut am Silbermarkt zu beobachten, gilt jedoch ebenso für den Goldmarkt. Die geht jedoch nur in Märkten, in denen Angebot und Nachfrage am physischen Markt ausgeglichen sind oder sich im Überschuss befinden.

Der Goldpreis ging exakt an der Unterstützung mit 1.763 US-Dollar in das Wochenende. Nachdem die Unterstützung bei 1.800 US-Dollar fiel und die Handelswoche zum Tagestief geschlossen wurde, ist mit einem weiteren Preisrückgang in den kommenden Wochen zu rechnen. Da der Preiseinbruch um 110 US-Dollar binnen einer Handelswoche sehr stark war, wäre eine Preiserholung zum Wochenstart gut möglich. Im Best Case-Szenario wäre die Korrektur hier jedoch schon abgeschlossen und Gold steigt von nun an wieder.

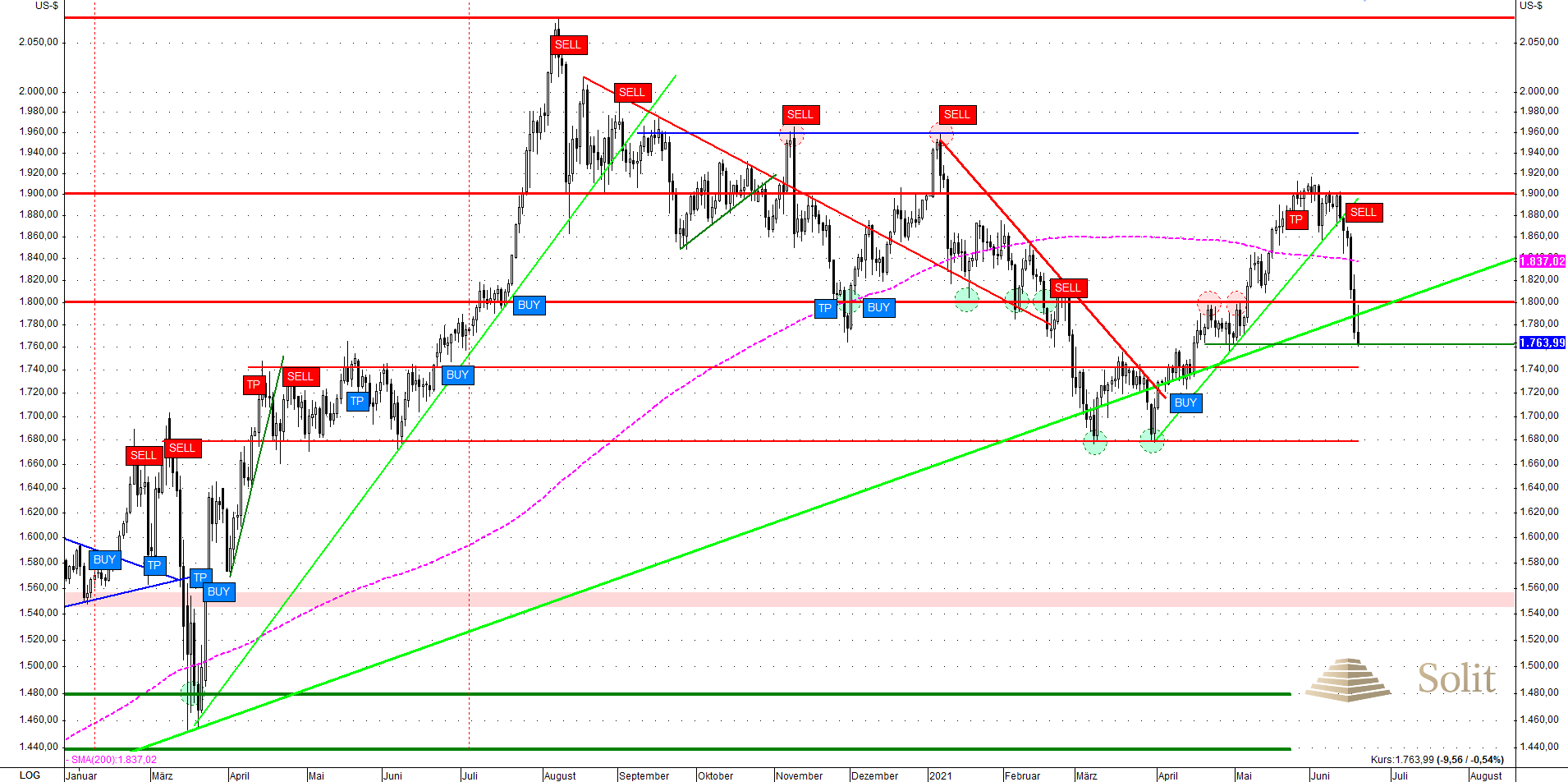

Ähnlich wie im April könnte der Preis nun erst einmal in der Handelsspanne zwischen 1.760 US-Dollar auf der Unterseite und 1.800 US-Dollar auf der Oberseite einige Zeit verharren, bevor die Handelsspanne letztlich nach oben oder unten mit einem entsprechenden Kauf- oder Verkaufssignal verlassen wird. Sollte die Unterstützung bei 1.760 US-Dollar zum Wochenstart nicht halten, so liegen die nächsten Unterstützungen bei 1.720 US-Dollar und letztlich bei 1.680 US-Dollar, wo es dann ein gutes Chance-Risiko-Verhältnis (CRV) für kurzfristige Käufe gäbe. Hält die Unterstützung, so ist ein Anstieg auf 1.800 US-Dollar und womöglich 1.845 US-Dollar als nächstes die Folge.

Vergangene Handelswoche crashte Gold um 113 US-Dollar auf die Unterstützung bei 1.760 US-Dollar

Im Tageschart sehen wir noch einmal den starken Rücksetzer auf den Aufwärtstrend, der nun kurzzeitig unterschritten wurde. Sollte die Korrektur hier bereits ihr Ende finden, so wäre dies sehr bullisch und Spekulanten hätte man in diesem Preisrückgang aus dem Markt geschüttelt. Über 1.776 US-Dollar ist Gold long mit dem Potenzial einer Fortsetzung des Anstiegs der letzten Monate. Den Stopp-Loss muss man jedoch relativ schnell setzen, da noch die Gefahr besteht, dass der Goldpreis in den nächsten Wochen noch eine zweite Korrekturbewegung vollzieht, bevor sich die Hausse fortsetzen wird.

Die Unterstützung bei 1.767 US-Dollar dürfte erst einmal Halt bieten

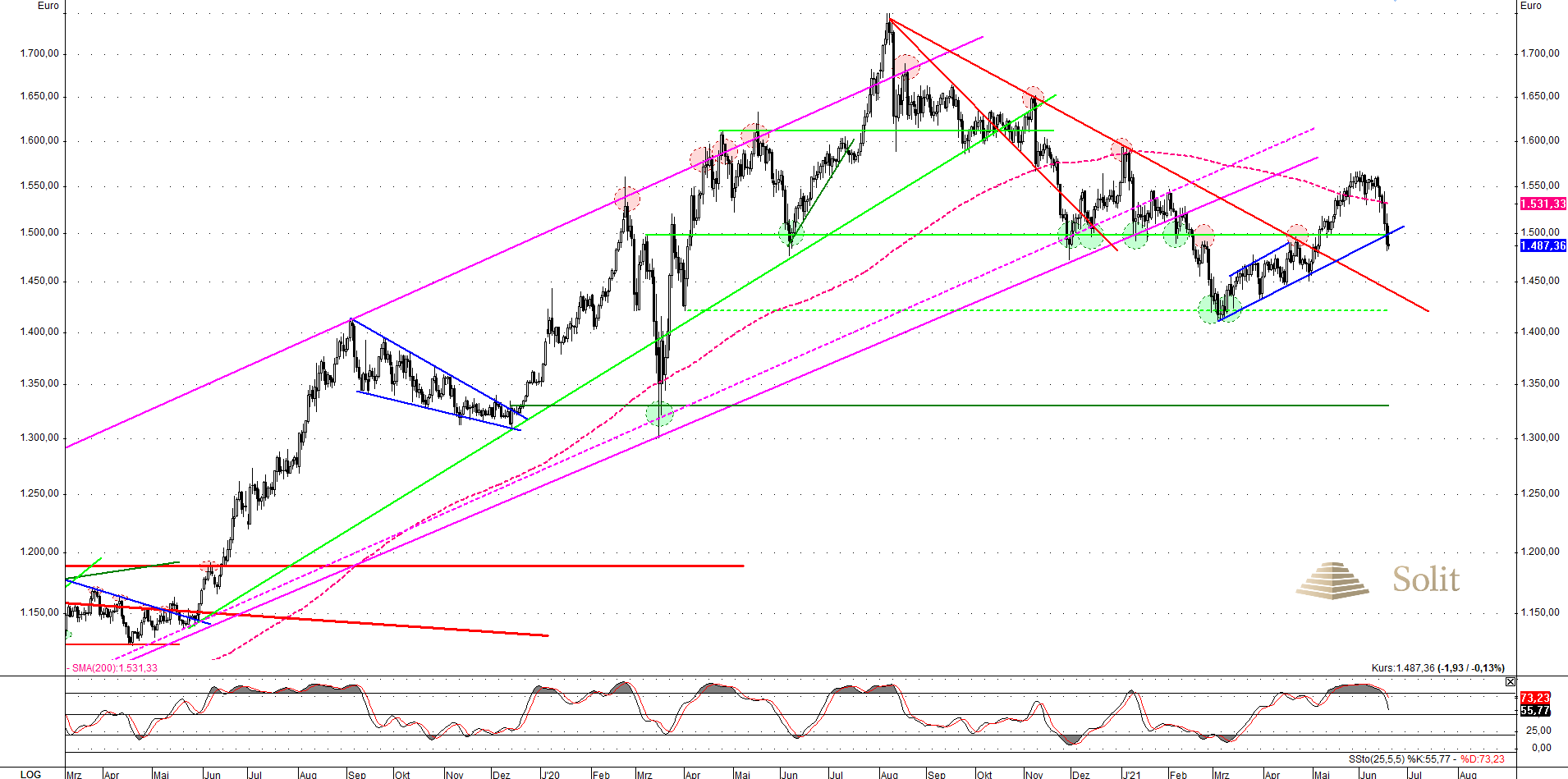

Der Goldpreis in Euro ist noch einmal auf das Ausbruchsniveau aus dem langfristigen Abwärtstrend zurückgefallen. Wichtig ist nun die Unterstützung bei 1.500 Euro je Feinunze. Darüber ist der Goldpreis in Euro long und man sollte kaufen. Darunter sollte jedoch der Stopp-Loss im kurzfristigen Trading liegen. Für die langfristigen Investoren ist dieser Rücksetzer ein Geschenk, um noch einmal günstiger kaufen zu können. Gerade in Euro gerechnet, dürfte der Goldpreis bei einer Euroschwäche weniger stark korrigieren. Ein Test des Tiefs von März 2020 ist eher unwahrscheinlich.

In Euro ist das Rückschlagpotenzial geringer als in US-Dollar