Der Goldpreis konnte Mitte vergangener Woche bis auf 1.834 US-Dollar ansteigen, jedoch gab dieser zum Wochenschluss wieder auf 1.812 US-Dollar nach und ging ebenso wie Platin nahezu unverändert ins Wochenende. Silber (-1,9 %) und Palladium (-6 %) zeigten sich hingegen viel schwächer und beendeten die Woche mit einem deutlichen Minus. Insbesondere der Rückgang des Silberpreises auf die wichtige Unterstützung bei 25,70 US-Dollar ist kurzfristig ein bärisches Indiz, das kurzfristig agierende Händler vorsichtig sein lässt. Da das Sentiment für Silber immer noch sehr bullisch und die Positionierung der Spekulanten am Terminmarkt entsprechend hoch ist, droht bei einem bärischen Ausbruch aus der Handelsspanne, in der sich der Silberpreis seit fünf Wochen befindet, womöglich ein stärkerer Preisrücksetzer.

Die Schwäche der Edelmetalle in der vergangenen Handelswoche überraschte, da der Anstieg der amerikanischen Verbraucherpreise am Dienstag wieder einmal viel heißer ausgefallen war, als es der Markt erwartet hatte. So stieg der US-Konsumentenpreisindex im Juni um 5,4 % zum Vorjahr an, während lediglich ein Anstieg um 4,9 % erwartet wurde. Der Index für gebrauchte Pkw und Lkw stieg im Juni den dritten Monat in Folge stark an und legte um 10,5 % zu. Dies war der stärkste monatliche Anstieg, der jemals im Index für gebrauchte Pkw und Lkw gemeldet wurde, seitdem dieser im Januar 1953 aufgelegt wurde. Ein Drittel des Anstiegs der Konsumentenpreise im letzten Monat entfiel auf Gebrauchtfahrzeuge und dürfte sich so nicht weiter fortsetzen.

Quelle: Zerohedge - Die Konsumentenpreise in den USA stiegen im Juni um 5,4% zum Vorjahr an

Die Kerninflationsrate ex Energie und Lebensmittel stieg um 0,9 % (Prognose: +0,4 %) und explodierte damit förmlich auf 4,5 % zum Vorjahr, was der höchste Wert seit September 1991 darstellt. Die Güterpreise stiegen mit einem Plus von 8,7 % zum Vorjahr so stark wie zuletzt in 1981 und dramatisch stärker als die Dienstleistungen mit einem Anstieg von bisher nur 3,1 %. Auch der Produzentenpreisindex (PPI) lag weit über den Erwartungen und stieg allein zum Vormonat um 1,0 % an, was einem Anstieg zum Vorjahr in Höhe von 7,3 % entspricht. Das ist der höchste Wert seit Beginn der Aufzeichnungen im Jahr 2010.

Durch die steigenden Einkaufspreise sinken die Gewinnmargen der Unternehmen, was typisch ist in einer Stagflation. Zusätzlich werden inflationsinduziert steigende Zinsen in den nächsten Jahren insbesondere die hoch verschuldeten Unternehmen belasten, wodurch die Gewinne der Unternehmen von zwei Seiten her angegriffen werden. Deren Aktien werden dann real (inflationsbereinigt) abstürzen, ähnlich den siebziger Jahren, als der Aktienmarkt zum Goldpreis über eine Dekade hinweg um 94 % einbrach.

Quelle: Zerohedge - Die Konsumentenpreise in den USA stiegen im Juni um 5,4% zum Vorjahr an

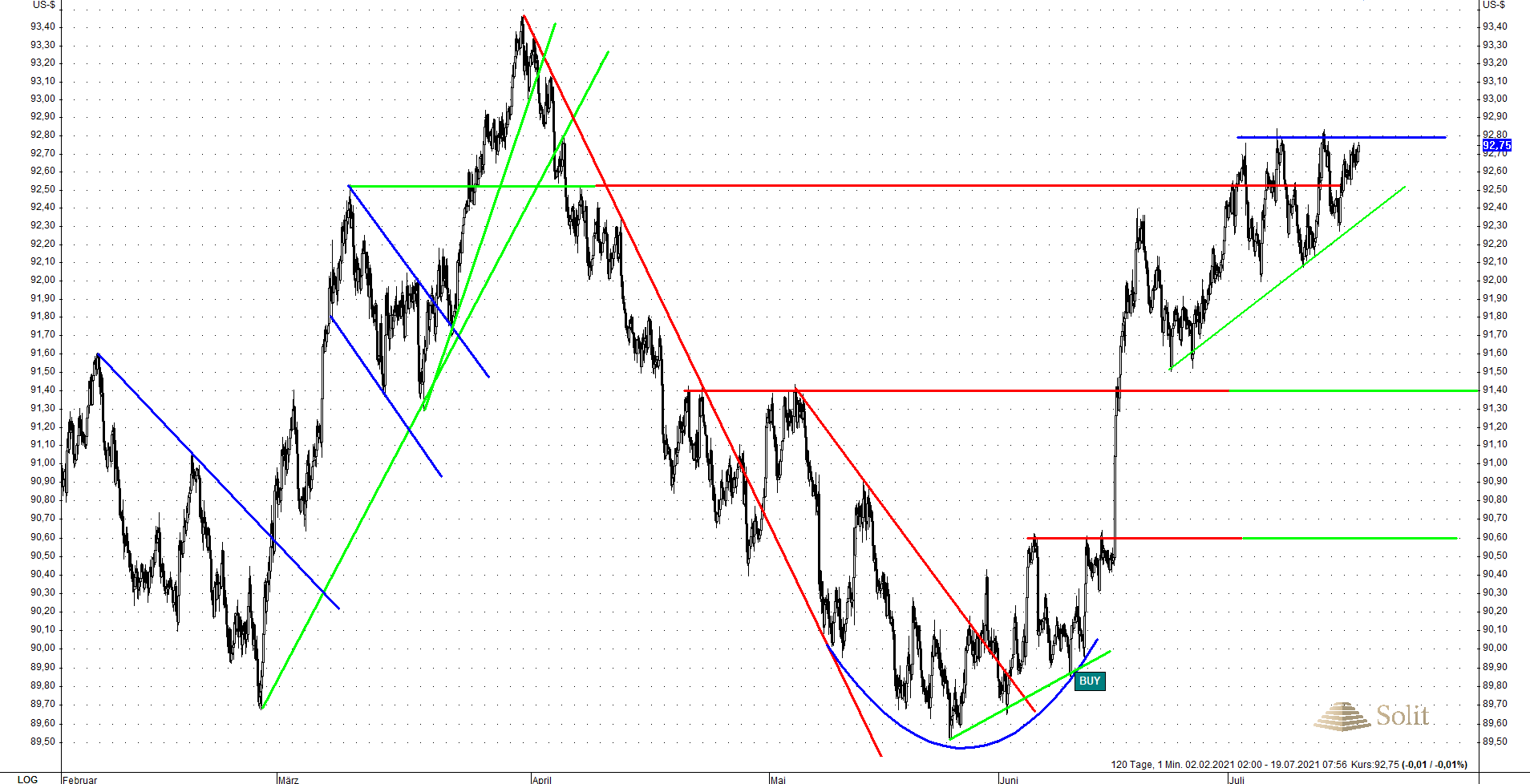

Der USD-Index schloss die Woche trotz der höher als erwartet ausgefallenen Konsumentenpreise mit einem Wochenplus von 0,6 %. Der USD-Index, bei dem wir bei 90 Punkten ein mittelfristiges Kaufsignal gaben, zeigt sich aktuell sehr stark. Aktuell keilt sich der Dollar ein und ist dabei, einen mittelfristigen Abwärtstrend und einen Widerstand zu überwinden. Sollte dies gelingen, so wäre ein Short-Squeeze möglich, der den US-Dollar weiter nach oben katapultieren würde. Dies würde jedoch die Hoffnung vieler Investoren auf eine kurzzeitige Fortsetzung des Preisanstiegs am Edelmetallmarkt torpedieren.

Trotz der historisch hohen Inflationsrate und der historisch steigenden Konsumentenpreise, wandte sich Fed-Chef Powell vergangenen Mittwoch gegen die Vorstellung, die Fed würde eine Beschleunigung des Prozesses der Rückführung ihrer Wertpapierkäufe und der Anhebung der Zinssätze in Betracht ziehen. Powells ständige Wiederholung eines nur vorübergehenden Anstiegs der Konsumentenpreise ist Unsinn, ebenso wie seine Vorstellung, dass die Nachfrage und die US-Wirtschaft stark wären, was beides lediglich Symptome der Inflation sind. Real befindet sich die US-Wirtschaft am Beginn einer langandauernden Rezession, die jedoch durch eine fälschlicherweise zu niedrig ausgewiesene Inflationsrate kaschiert wird. Jeder, der sein Vermögen und Einkommen nicht gegen die Inflation schützen kann, wird diesen Niedergang des Wohlstands in den nächsten Jahren am eigenen Leib erleben.

Lockdown zwingt Inder Gold zu verkaufen

Einer der Gründe für die Schwäche des Goldpreises könnte die schwache Schmucknachfrage sein. In Indien dient Gold als Rettungsanker für all jene, die durch die Maßnahmen der Regierung als Reaktion auf die Coronavirus-Pandemie wirtschaftlich geschädigt wurden. Während die Inder mit der zweiten Welle von Lockdowns kämpfen, sind viele Inder nun dazu gezwungen ihr Gold zu verkaufen, um über die Runden zu kommen.

Der neue Lockdown hat eine bereits schlechte Situation noch einmal verschlimmert. Für viele Inder, vor allem in ländlichen Gebieten, ist ihre Investition in Gold und Goldschmuck das einzige, was sie über Wasser hält. Die Lockdowns haben Millionen von Indern in die Armut oder den Bankrott getrieben und der Verkauf von Goldschmuck ist deren letzter Ausweg. In Südindien, dem größten Pro-Kopf-Goldverbraucher des Landes, wurde laut Bloomberg in diesem Jahr etwa 25 % mehr Altgold als üblich an Juweliere verkauft.

Die indischen Haushalte kaufen und halten traditionell Gold in Form von Schmuck als Investment und besitzen schätzungsweise 25.000 Tonnen. Die Inder schätzen Gold auch als Vermögensspeicher, besonders in den armen ländlichen Regionen. Zwei Drittel der indischen Goldnachfrage kommt aus diesen Gebieten, wo die große Mehrheit der Menschen außerhalb des offiziellen Steuersystems lebt. Gold war in 2016 die letzte Rettung für Viele, nachdem die Regierung im November desselben Jahres erklärte, dass 1.000 und 500 Rupien-Scheine nicht mehr gültig sein würden. Sie gab der Öffentlichkeit nur vier Stunden Vorlaufzeit, bis die 1.000 und 500 Rupien-Scheine, die 86 % der im Land umlaufenden Währung ausmachen, wertlos verfielen. Mit einer einzigen Ankündigung machte die indische Regierung praktisch das gesamte Bargeld in Indien wertlos. Viele Inder haben die Regierungspolitik, die Schattenwirtschaft aus dem Schatten zu holen, durchkreuzt, indem sie ihr „Schwarzgeld“ in Gold umgetauscht haben.

Gold ist Geld und wer es hat, wird immer in der Lage sein, Waren und Dienstleistungen zu erhalten, die man dringend benötigt, selbst im Falle eines wirtschaftlichen Zusammenbruchs.

Banken und LBMA erhalten Ausnahme für neue Basel III Regeln

Die erhöhten Eigenkapitalvorschriften für Banken im Rahmen von Basel III, die Ende Juni in Europa in Kraft getretenen waren und helfen sollen, eine Wiederholung der Finanzkrise von 2008 zu verhindern, werden zum Jahresende auch in London umgesetzt. Banken sollen für nicht-alloziertes Gold künftig deutlich mehr Eigenkapital in Form von Tier-1-Assets, wie Bargeld oder alloziertes Gold, vorhalten müssen.

Auf dem weltweit größten Handelsplatz für physische Edelmetalle in London werden täglich Transaktionen in Höhe von 30 Mrd. US-Dollar, größtenteils mit nicht-alloziertem Gold, abgewickelt. Daher warnte die London Bullion Market Association (LBMA) vor der Umsetzung der neuen Vorschriften, wodurch die Banken sowie Clearingbanken möglicherweise den Handel einstellen müssten. Vor diesem Hintergrund hatten sich Artikel und Warnungen vor einer Explosion des Goldpreises Anfang Juli im Internet viral verbreitet. Seit Jahrzehnten sind derartige Crash-Warnungen mit einhergehender Explosion der Edelmetallpreise ein regelmäßig wiederkehrendes Phänomen am Gold- und Silbermarkt.

Die Prudential Regulation Authority, die eine Abteilung der Bank of England ist, hat deshalb eine Klausel in die neuen Regeln eingefügt (Artikel 428f), womit das Abwicklungssystem der LBMA weiterhin funktionieren soll. Banken, die in London Goldgeschäfte abwickeln, können eine Ausnahme von den im Januar 2022 fälligen strengeren Kapitalregeln beantragen. Es wurde eine "abhängige Edelmetallerlaubnis" eingeführt, die die Höhe des erforderlichen Kapitalpuffers reduzieren wird und das Clearing soll davon ausgenommen werden. Die "UBS begrüßt die Entscheidung der PRA, die die Stabilität im Goldclearing unterstützt und eine Störung des Londoner Marktes vermeidet."

Die PRA will Gold dennoch nicht als hochqualitatives liquides Asset klassifizieren, was andere Geschäfte wie Edelmetalldarlehen und -leasing von der hohen Kapitalanforderung befreit hätte. Die LBMA ist hingegen der Ansicht, Gold sei liquide genug, weshalb es keinen zusätzlichen Liquiditätspuffer benötige.

Die Befürchtungen, die Liquidität könne abnehmen und die Finanzierungskosten für das Clearing stark ansteigen, sind damit größtenteils gebannt. Wir waren der Ansicht, dass die Änderungen keinen großen Einfluss auf die physische Nachfrage haben werden, da die Notenbanken alles tun werden, um einen nennenswerten positiven Einfluss auf die physische Nachfrage am Goldmarkt und somit den Goldpreis zu verhindern. Gold war immer die Weltwährung des freien Marktes und steht unvermindert in direkter Konkurrenz zu allen Fiat-Währungen, weshalb Notenbanken und Regierungen ein vitales Interesse daran haben, Anstiege des Goldpreises entweder zu verhindern oder in geregelten Bahnen laufen zu lassen, sodass die Entwertung staatlicher Fiat-Währungen der Aufmerksamkeit der meisten Investoren entgeht.