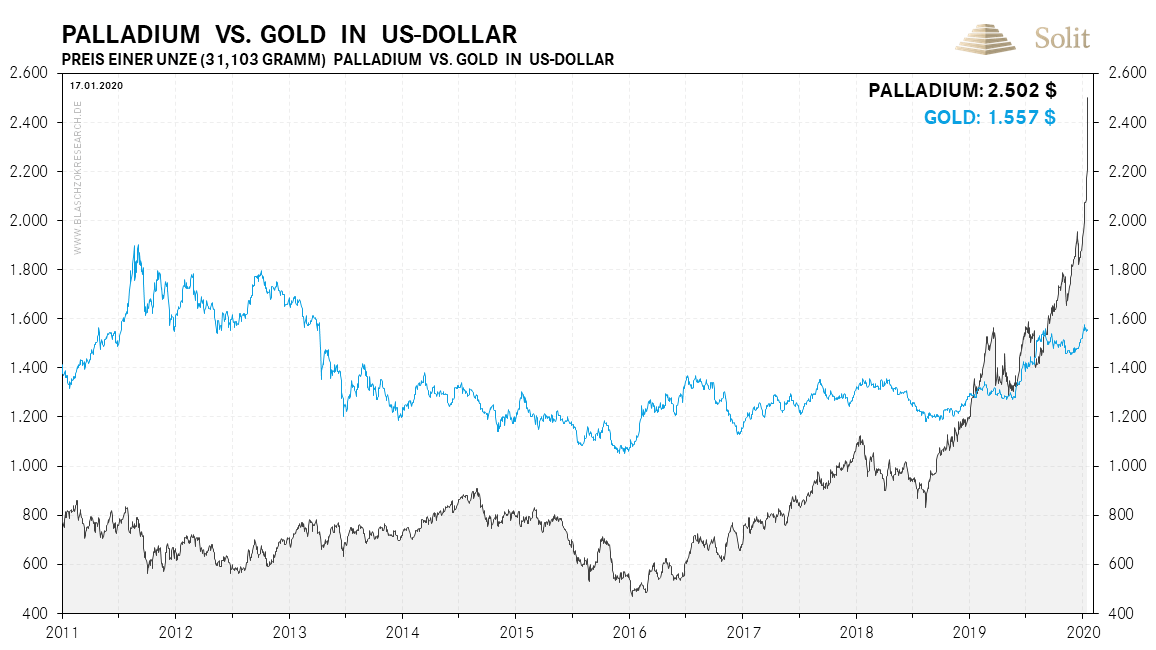

Der Palladiumpreis stieg vergangene Kalenderwoche 3 an einem einzigen Tag um 9,4 % auf 2.530 USD je Feinunze. Dies war der stärkste prozentuale Anstieg des Edelmetalls seit 2001. Der Chart sieht zwar wie eine Blase aus und mag es womöglich auch langfristig sein, doch ist und bleibt der Hauptpreistreiber ein realer physischer Versorgungsengpass, der sich schon über die letzten Jahre aufgebaut hat. Zuletzt hatte sich die Situation noch verschärft, da die Produzenten in Südafrika zusätzlich mit einer unsicheren Stromversorgung zu kämpfen hatten. Solange diese Situation anhält, kann der Preis auch noch deutlich höher ansteigen.

Der Palladiumpreis steigt wie eine ballistische Rakete in den Himmel.

Südafrika produziert rund 38 % des weltweiten Angebots. Der starke Preisanstieg bei gleichbleibenden Kosten bescherte den Minen riesige Gewinne, weshalb sich die Aktie des Top-Produzenten Sibanye Gold in den letzten 12 Monaten fast vervierfachte. Die ETF-Bestände hatten sich im letzten Jahr geleert und erfahren nun neue Käufe durch Spekulanten, weshalb sich das Defizit am Markt aktuell weiter verschärft. Die Industrie wird mit dem neuerlichen Anstieg versuchen Palladium durch das günstigere Platin zu substituieren, doch ist dies ein langwieriger Prozess, der schon längere Zeit stattfindet und weshalb das fundamentale Defizit nicht so schnell verschwinden wird. Die Lager sind leer, die Produktion kann die Nachfrage nicht befriedigen und so wird der Preis weiter ansteigen müssen.

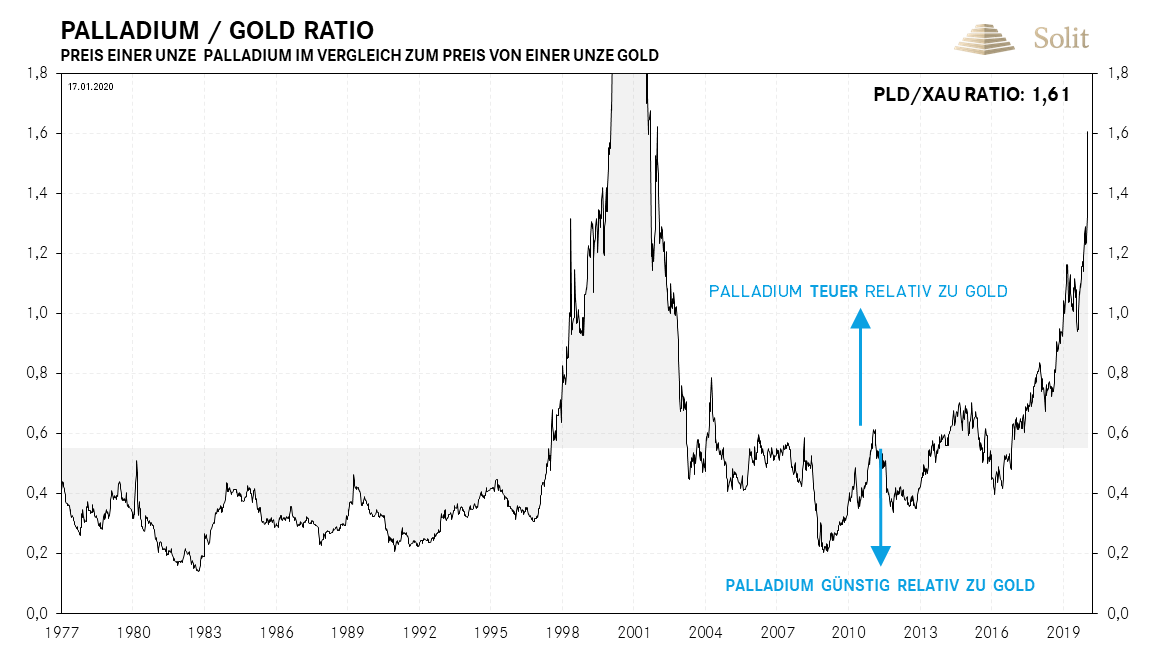

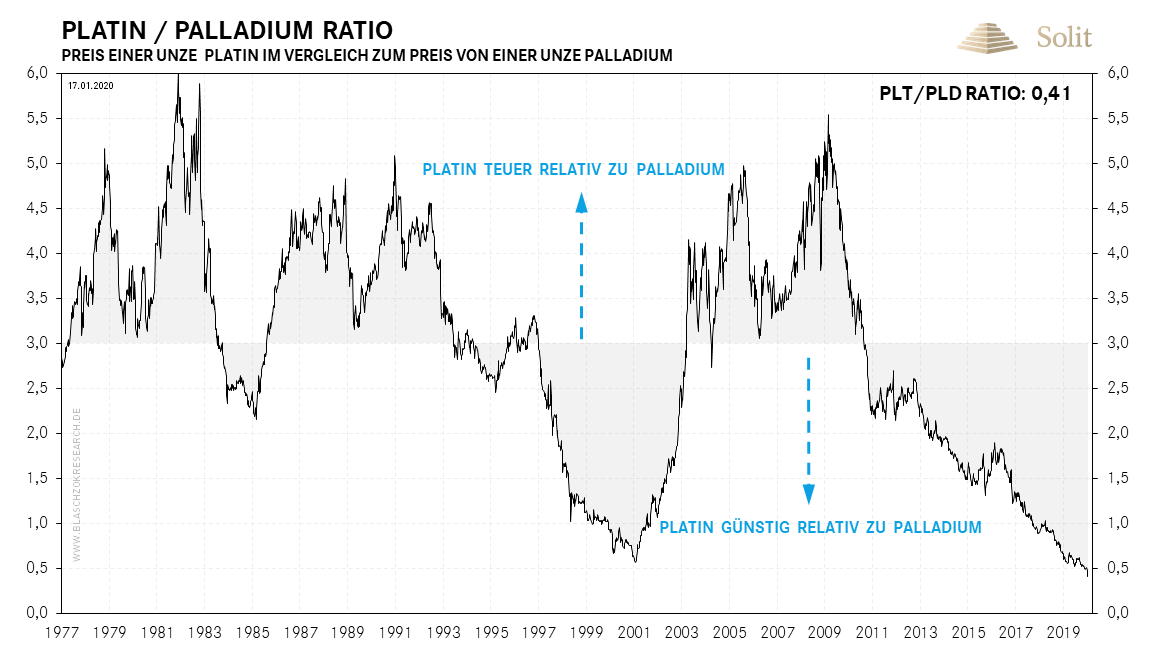

Das Ratio von Platin zu Gold zeigt schön den historisch hohen Preis von Palladium zu Gold. Das Platin/Palladium-Ratio zeigt, dass Palladium historisch einmalig teuer zu seinem Schwestermetall Platin ist. Die Industrie wird deshalb früher oder später umschwenken und substituieren, da beide Edelmetalle ähnliche Eigenschaften besitzen.

Seit 2001 war der Palladiumpreis nicht mehr so teuer zum Gold, wie das Ratio von 1,6 zeigt.

Auch wenn der Goldpreis kurzfristig noch einmal etwas korrigieren könnte, so bleibt die lockere Geldpolitik der Notenbanken der primäre Treiber der Goldhausse und hier ist der Trend in der Spätphase des aktuellen Konjunkturzyklus klar. Die Staaten werden sich weiter verschulden, um ihre Ausgaben zu finanzieren und die Notenbanken werden die Schulden der Regierungen und Unternehmen mit niedrigen Zinsen finanzieren, bis die Inflation sich auf die Konsumentenpreise durchschlagen wird. Dann wird es zu einer Flucht in inflationsgeschützte Assetklassen kommen und der Goldpreis in den Himmel steigen. Die Marschrichtung steht, weshalb man sich mit seinem Vermögen jetzt richtig positionieren und in Gold und Silber langfristig investieren sollte.

Mit einem Ratio von nur 0,41 ist Palladium historisch teuer zu Platin, weshalb die Industrie in 2020 auf Platin umschwenken dürfte.

Die Konjunktur dürfte vor den US-Wahlen noch einmal einen kreditinduzierten bzw. seitens der US-Notenbank liquiditätsinduzierten Schub erfahren, was die Nachfrage nach Automobilkatalysatoren auf hohem Niveau halten dürfte – auch wenn die Rezession den Automobilsektor längst getroffen hat. Sobald die Politik eine Rezession medial offen nach außen konstatiert und kommuniziert, wird die Automobilnachfrage schlagartig einbrechen und die Nachfrage nach Platin und Palladium massiv zurückgehen. Das Defizit wird sich dann schnell in ein Überangebot wandeln und der Preis von Palladium kann dann schnell drastisch einbrechen, ebenso wie es in der Rezession 2008 bereits einmal geschah.

Platin hat aufgrund seines historisch niedrigen Preises langfristig geringere Risiken bei statistisch viel höheren Chancen, weshalb langfristig agierende Investoren besser auf das unterbewertete Platin wetten sollten. Wer langfristig auf eine Outperformance von Platin zu Palladium wetten will, der sollte nun lieber auf das günstige Platin wetten und sich ein paar Unzen zu einem Spottpreis mit in das Edelmetalldepot legen. Langfristig wird sich die Überbewertung von Palladium wieder abbauen, doch kurzfristig kann sich der Preisanstieg aufgrund des Defizits am physischen Markt noch weiter fortsetzen. Tradern gibt dies die Möglichkeit, Rücksetzer ohne große Risiken zu kaufen und von einem weiteren kurzfristigen Preisanstieg zu profitieren. Langfristig agierende Investoren finden also beim Platin die besseren Chancen.

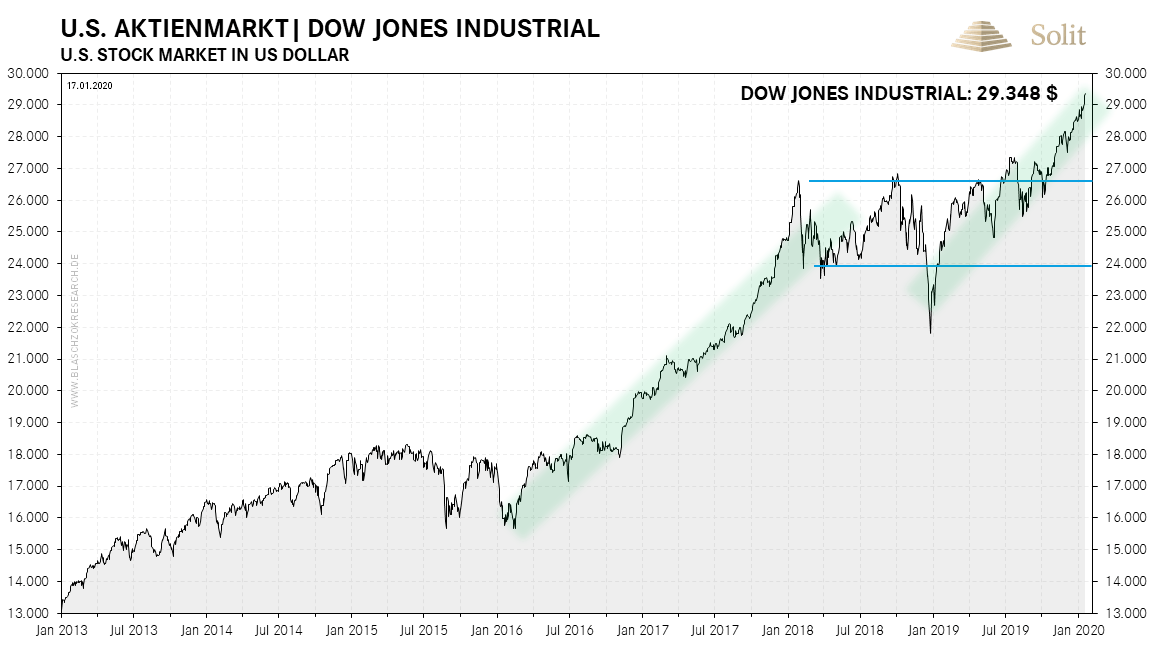

Nebst Palladium schwebt der Goldpreis in luftigen Höhen, doch auch der US-Aktienmarkt bricht einen Rekord nach dem anderen. Der Dow Jones stieg vergangene Handelswoche über 29.300 Punkte und ist damit nur noch einen Katzensprung von der 30.000 Punkte Marke entfernt, die wahrscheinlich in den nächsten Tagen oder Wochen erreicht werden wird. Steigende bzw. stagnierende Aktienmärkte gepaart mit einem steigenden Goldpreis sind der Normalzustand in einer Stagflation. Auf diesen Elefanten im Raum weise ich seit vielen Jahren, fast als einziger, unermüdlich hin. Langsam dürfte es selbst dem letzten Crashpropheten dämmern, dass die Aktienmärkte durch die Liquiditätsschwemme der Notenbanken nicht unbedingt einbrechen müssen.

Die Aktienmärkte steigen inflationsinduziert immer weiter an – der Dow Jones steht kurz vor der 30.000 Punkte-Marke.

Nachdem die Fed 410 Milliarden am Repomarkt in Panik gekauft hat und damit ihre Bilanz von 3,76 Billionen auf 4,173 Billionen über 17 Wochen hinweg ausgeweitet hat, gab es in der letzten Woche eine leichte Reduzierung der Bilanz um 24 Milliarden Dollar. Die Aktienmärkte störte das jedoch nicht wirklich. Sie stiegen immer weiter an. Außerdem ereilt es einen Short Squeeze nach dem anderen. Dazu gehören die am meisten leer verkauften US-Aktien, wie beispielsweise Tesla. Dazu kommt noch die Angst etwas zu verpassen, die aktuell die Investoren in die Aktienmärkte treibt. Die Notenbanker versuchen den Aktienmarkt durch Inflation auf hohem Preisniveau zu halten, während man gleichzeitig die Bevölkerung über die wahre Höhe der Inflation täuscht, um so die Dämonen des Endes eines Kreditzyklus fern zu halten.

Die Unterzeichnung einer ersten Phase eines Handelsdeals der USA mit China in der letzten Handelswoche 3 – was medial extrem pompös verkauft wurde – gab dem Aktienmarkt einen nochmaligen Schub, obwohl die Einkaufsmanagerindizes massiv eingebrochen waren. Die Chinesen wollen nun wieder in den kommenden beiden Jahren für 200 Mrd. Dollar Güter in den USA kaufen, wogegen die USA die Strafzölle erst nach Unterzeichnung der zweiten Phase eines Handelsdeals fallen lassen wollen. Insgesamt malt die US-Regierung vor den Wahlen ein gutes Wirtschaftsbild, das mit der Realität nichts gemein hat. Der Anstieg der Assetpreise gründet auf dem Tarn-QE-Programm der US-Notenbank und den beherzten Eingriffen des Plunge Protection Teams. Ohne die US-Notenbank wäre die US-Wirtschaft längst in die offene Rezession abgeglitten. In diesem Umfeld ist jedoch Gold Trumpf, da es real stärker steigen wird in der Stagflation, während Ersparnisse weginflationiert werden. Kaufen Sie daher weiter Gold, denn dieser Bullenmarkt befindet sich aktuell in seiner Anfangsphase!