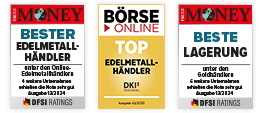

Die vergangene Handelswoche war eine Achterbahnfahrt, geprägt von kurzfristigen Trendwenden, die Bullen und Bären auf der falschen Seite des Marktes erwischt hatten und so zu panikartigen Eindeckungen führten nach der US-Notenbanksitzung am Mittwochabend. Der Palladiumpreis explodierte in einem Short-Squeeze um 13 %, wogegen Gold um 2,5 % und Silber um 7,6 % einbrachen. Der US-Dollar-Index schoss auf die überraschend hawkische Rede von US-Notenbankchef Jerome Powell wie eine Rakete auf 97,2 Punkte nach oben, während der Aktien- und der Anleihenmarkt wieder auf Talfahrt gingen und die kurzfristigen Zinsen weiter nach oben kletterten.

Die Goldminen gaben bereits seit Mittwoch ihre Gewinne vom Wochenanfang wieder ab und der HUI Goldminenindex fiel auf 240 Punkte unter die Unterstützung bei 250 Punkte. In dieser Woche ist nach den starken Verwerfungen der Vorwoche erst einmal mit einer Gegenbewegung zu rechnen, doch hat man mit der neuen restriktiven Geldpolitik den Weg für die nächsten Wochen und Monate geebnet.

Der Palladiumpreis stieg um 13 % zur Vorwoche, während Gold und Silber einbrachen

Der Zinsentscheid am Mittwochabend um 20 Uhr war erst unspektakulär, doch versetzte die folgende Rede von Notenbankchef Jerome Powell den Markt in Aufruhr. Er behauptete, der Arbeitsmarkt sei „sehr, sehr stark“ und es gäbe „genügend Spielraum für Zinsanhebungen, ohne den Arbeitsmarkt dabei zu gefährden“. Damit ist der Powell Put, der den Aktien- und Anleihenmarkt vor einer stärkeren Korrektur geschützt hatte, weg. Der Dollar schoss nach oben und sofort rutschten die amerikanischen Aktienmärkte wieder ab, während die kurzfristigen Zinsen ihren Höhenflug fortsetzten.

Weitere wichtige Punkte seiner Rede waren:

- Die Federal Funds Rate sei das primäre Werkzeug für die Geldpolitik und nicht die Reduzierung der Notenbankbilanz, was bedeutet, dass der Großteil des gedruckten Geldes dauerhaft im Wirtschaftssystem verbleiben und eine persistent hohe Teuerung bringen wird. Diese Erkenntnis ist wichtig für alle mittel- bis langfristig agierenden Investoren, da es das weitere Korrekturpotenzial der Edelmetalle begrenzt.

- Eine Reduzierung der 9 Billionen schweren Notenbankbilanz, die sich seit 2008 verzehnfacht hat, soll nach den ersten Zinsschritten beginnen.

- Das FOMC hat keine Entscheidung über den Zeitpunkt oder die Geschwindigkeit für eine Reduzierung der Bilanz getroffen, doch wird dies von künftigen Wirtschaftsdaten und Wirtschaftsaussichten bestimmt werden. Damit hält man sich eine Hintertüre offen, um bei einem Einbruch des Aktienmarktes oder anderer „plötzlicher und unvorhersehbarer“ Ereignisse wieder auf die Tube zu drücken.

- Die Wirtschaft sei vermeintlich sehr stark und die Inflation hoch, weshalb man diesmal früher und restriktiver vorgehen wolle als nach der Rezession von 2008. Diese Aussage dürfte die Investoren am meisten verschreckt haben.

- Sofern sich das Umfeld nicht ändert, wird das FOMC im März wahrscheinlich eine erste Zinsanhebung beschließen.

- COVID wäre angeblich nicht vorüber und es gäbe daher auch künftig Risiken für das Wirtschaftswachstum.

- Ein weiteres Risiko wären erneute Probleme bei den Lieferketten, was die Wirtschaft negativ beeinflussen könnte.

- Dennoch will man „ziemlich anpassungsfähig bleiben, je nachdem, wie sich die Lage verändert“, womit man andeutet, dass man bei Problemen sofort zurückrudern und wieder Geld drucken wird. Eine ernsthafte Abkehr von der wirtschaftsschädlichen inflationären Politik ist daher langfristig nicht zu erwarten.

Zu all diesen pseudowissenschaftlichen Aussagen zu der keynesianischen Voodoo-Geldpolitik muss man immer wieder klarstellen, dass weder die Regierungen noch die Notenbanken mit dem Drucken von Geld Wirtschaftswachstum stützen oder erzeugen können, noch irgendetwas Gutes damit bewirken. All ihre Eingriffe in den Markt sind lediglich zugunsten Weniger (insbesondere zu ihrem eigenen Vorteil) und zulasten der großen Mehrheit.

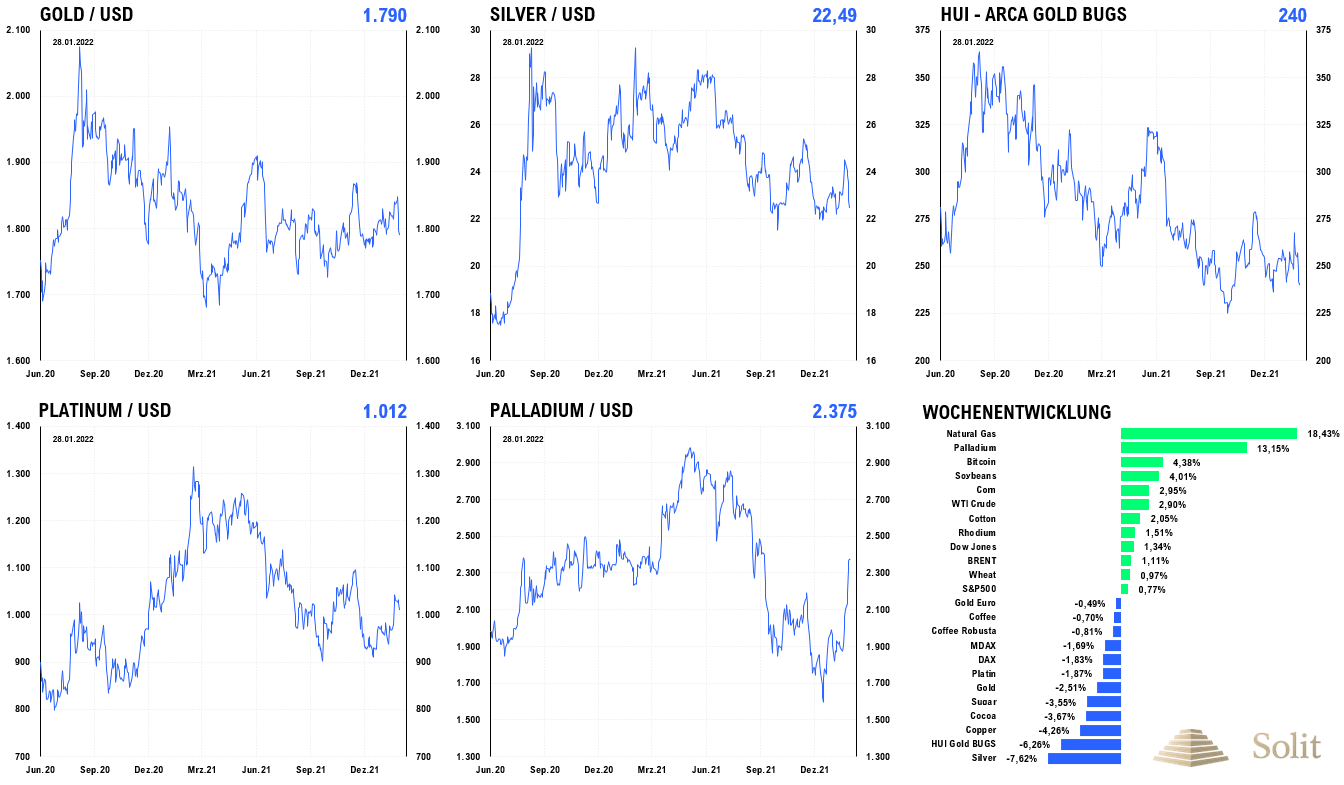

Die Zinsen sind real immer noch historisch negativ, daher müssen sie letztlich nominal ansteigen, um dem Markt einen Ausgleich für die Inflation zu bieten. Dies wird den Aktien-, den Anleihen- und den Häusermarkt unter Druck bringen. Die US-Notenbank hat sich in eine Ecke manövriert, aus der sie nicht mehr herauskommt. Man will deshalb insbesondere die Käufe hypothekenbesicherter Wertpapiere zugunsten von Staatsanleihen reduzieren, was nicht gut für all jene ist, die noch ein Haus auf Kredit kaufen wollen, sowie für jene, die kürzlich ein Haus auf Kredit erworben haben.

Die Notenbank erweckt den Anschein, die Wirtschaft wäre stark und man könnte der Inflation begegnen, doch ist beides falsch und der Glaube daran ist verrückt. Würde sie ernsthaft die historisch hohe Inflation bekämpfen wollen, so würde sie nicht bis März warten, sondern sofort damit beginnen. Würde man wirklich der hohen Teuerungsrate von offiziell 7 Prozent begegnen, so müsste das FOMC die Zinsen mindestens auf 11 Prozent anheben! Die heillos überschuldeten mehrheitlich sozialistisch geprägten westlichen Volkswirtschaften, insbesondere jene in der europäischen Union, könnten ihre Zinszahlungen nicht mehr bedienen und würden schnell bankrottgehen.

Die Wirtschaft ist schwach und würde die Fed der Inflation ernsthaft begegnen, so wäre dies der Anfang einer historisch weltweit einmaligen Rezession. Der komplette konjunkturelle Aufschwung seit 2008 wurde ausschließlich auf billigem Geld bzw. künstlich niedrige Zinsen gebaut. Ohne diese Stütze wird diese planwirtschaftliche Blase platzen. Begegnet man hingegen der Inflation nicht und druckt weiter Geld, werden die Zinsen auch steigen und ebenso die Rezession folgen. Egal, wie die Fed vorgehen wird, die Weltwirtschaft ist nicht stark und jeder neue Konjunkturaufschwung ist zum Scheitern verurteilt.

Erstmals seit fast drei Jahren stieg die Rendite der zehnjährigen deutschen Staatsanleihen nominal wieder in den positiven Bereich

Mein Zukunftsszenario der ausweglosen Stagflation, vor der ich seit 2018 für eine kurz bevorstehende Rezession mit Kassandrarufen warnte, ist längst da und meine Prognose für die Zukunft ist seither unverändert. Mit dem Verständnis der Konjunkturtheorie der Österreichischen Schule liegt das Ende dieser Entwicklung klar auf dem Tisch. Lediglich der Weg kann etwas variieren, je nachdem wie und wem die Regierungen und Notenbanken die selbstverursachte Zerstörung der westlichen Volkswirtschaften und deren Wohlstand in die Schuhe schieben werden.

Die US-Notenbank wird bei der Umsetzung ihrer restriktiven Geldpolitik die Weltwirtschaft in eine Rezession stürzen. In 2018 scheiterte der Zinsanhebungszyklus nach einer Anhebung der Fed Funds Rate auf 2,5 %, doch diesmal sind die Schulden und die Fehlallokationen in der Weltwirtschaft sowie die Notenbankbilanz viel größer denn je, während die Inflation bereits historisch hoch ist. Geht die Fed zu schnell vor, dann wird diese Blase schnell platzen.

Die einzige Chance, die man hat, ist ein Tanz auf Messers Schneide. Eine langsame Anhebung der Zinsen, während die Inflation gleichzeitig real sehr hoch ist, diese jedoch künstlich niedrig ausgewiesen wird, sodass man anstatt einer tiefen Rezession eine Stagnation in den Statistiken ausweisen kann.

Entweder geht man so vor und lässt die Wirtschaft langsam in einer Stagflation absaufen oder man lässt eine Bereinigung der Fehlallokationen zu mit einem Anstieg der Zinsen auf ein marktübliches Niveau, was einen offenen und schnellen Zusammenbruch der Weltwirtschaft nach sich ziehen würde. Letzteres wäre ein schneller Weg, auf den wieder natürliches und nachhaltiges Wachstum folgen könnte, doch für das politische System scheint dieser zu gefährlich zu sein, weshalb er eher unwahrscheinlich ist.

Es bleibt scheinbar kein anderes Szenario als die Stagflation – eine Rezession gepaart mit Inflation – wobei in dieser die Edelmetalle und Goldminen zu den besten Anlageklassen gehören dürften. Lassen Sie sich nicht täuschen, denn die Wirtschaft befindet sich aktuell im Auge des Hurrikans und die goldenen Fallschirme sind begrenzt. Kontaktieren Sie uns und investieren Sie in Edelmetalle, um aus dieser Stagflationsphase nicht nur unbeschadet, sondern auch als Gewinner hervorzugehen.