Die Hunt-Spekulation auf Silber von 1980 [1]

Eine der größten Spekulationsblasen der Finanzmarktgeschichte hatte ihren Ursprung in einem Buch des Bestsellerautors Jerome F. Smith.[2] Er analysierte die fundamentale Lage des Silbermarkts in den 1970er-Jahren. Steigende Silberpreise, ein geringer werdendes Angebot von Silber am Markt, das schwindende Vertrauen in den Papiergeldstandard sowie steigende Inflationsraten sorgten für ein gesteigertes Interesse der Investoren am Silbermarkt. So begann auch die Familie Hunt sich für diesen Markt zu interessieren.

Nelson Bunker Hunt, seinerzeit mit einem Vermögen von 16 Mrd. US-$ reichster Mann der Welt, war jedoch keiner der jungen Finanzleute, die nach eigenem Profit gierten. Er war getragen von der Sorge, die politischen Machthaber würden durch das zügellose Anwerfen der Notenpresse sein Vermögen vernichten. Durch Käufe inflationssicheren Silbers wollte er dieses sichern, ganz im Sinne des berühmten Gold- und Währungsexperten Franz Pick.[3] Zusätzlich wollte er dazu beitragen, das Preisverhältnis zwischen Gold und Silber, die Gold-Silber-Ratio, gemäß den Befunden von Jerome F. Smith auf 5 zu senken.

Die Strategie war, Silber über die Terminmärkte zu kaufen und sich physisch ausliefern zu lassen. Im Zusammenspiel mit Geschäftsleuten aus Saudi-Arabien folgte Hunt dieser Strategie. Der Silberpreis stieg im September 1979 auf 12 US-$ und hatte sich damit seit Mitte der 1960er-Jahre bereits verzehnfacht. Dies rief nun die Verantwortlichen der Terminbörsen auf den Plan, die befürchteten, dass zu viele Investoren, die auf sinkende Silberpreise gesetzt hatten, auf dem „falschen Fuß“ erwischt werden würden, wodurch das Finanzsystem in Mitleidenschaft gezogen werden könnte. Da über den Markt keine reelle Chance zu bestehen schien, etwas gegen die steigenden Silberpreise zu unternehmen, entschloss man sich, die Marktregeln zu ändern.

Es wurden zunächst die Nachschusspflichten drastisch erhöht. Im Oktober 1979 stieg der Silberpreis dennoch auf 18 US-$, bis Ende 1979 auf 32,20 US-$ pro Feinunze. Der Silberpreis war dadurch innerhalb eines Jahres um 435 Prozent gestiegen. Aufgrund dieses hohen Preisanstiegs gerieten Edelmetallhändler in Lieferschwierigkeiten. Zum Beispiel kam die peruanische Vermarktungsagentur für Silber, Minero Perú (Minpeco), im Dezember 1979 in einen Lieferengpass. Die Händler von Minpeco hatten viermal so viel Silber verkauft, wie sie besaßen. Nach entsprechenden Krisensitzungen, in die auch der damalige Fed-Chef Paul Volcker eingebunden war, entschloss sich die New Yorker Warenterminbörse COMEX zu einem beispiellosen Schritt: Es wurde verfügt, dass zum Börsenbeginn am Montag, den 21. Januar 1980 keine neuen Silber-Terminmarktkontrakte mehr eröffnet, sondern diese nur noch geschlossen werden dürfen (9 der 23 Direktoren des für die faktische Terminmarkt-Schließung verantwortlichen COMEX-Boards kauften nachweislich Short-Kontrakte und verdienten sich durch diesen Insiderhandel eine silberne Nase). Bis Ende März 1980 sank der Silberpreis auf 11 US-$. Nunmehr drohte ein Zusammenbruch der Hunts die Finanzmärkte zu erschüttern. Die COMEX lockerte daraufhin die Bedingungen und der Silberpreis erholte sich, zudem wurde Hunt, vermittelt durch Paul Volcker, ein Milliardenkredit gewährt.

Der Kardinalfehler von Nelson Bunker Hunt war, auf den Terminmärkten mit zu viel Fremdkapital zu agieren. Dadurch lieferte er sich den Banken und dem COMEX-Board aus. Er erkannte dies zu spät und überschätzte seinen Einfluss. Da Hunt und seine Mitstreiter die Verlierer waren, wurden sie als die bösen Silberfinger hingestellt. Sie hätten den Silbermarkt zu cornern versucht, also Silber gezielt verknappt, um den Preis zu kontrollieren, wodurch sie in Kauf nahmen, die Funktionsfähigkeit des Marktes zu untergraben und das Weltfinanzsystem zu gefährden. 1988 mussten Nelson Bunker Hunt Insolvenz anmelden und wurde im August im selben Jahr wegen „Verschwörung zur Manipulation des Marktes“ verurteilt. Im Gegensatz zu Hunt blieben die COMEX-Direktoren straffrei. Die Beendung der Hunt-Spekulation ist aber auch symbolisch für das Bestreben, ein nicht nachhaltiges Finanzsystem zu verteidigen, das auf ungedecktem Papiergeld, permanenter Geldmengenausweitung und steigender Verschuldung basiert.

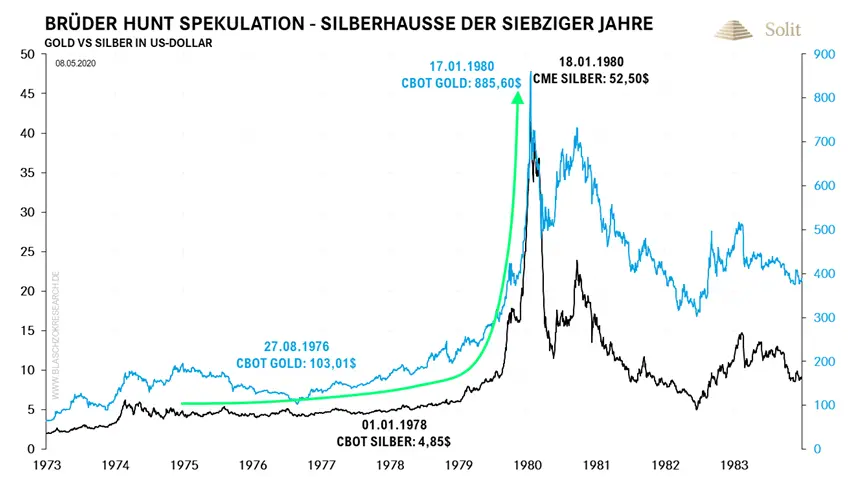

In der oben abgebildeten Grafik ist zu sehen, wie sehr die Spekulationen von Hunt den Goldkurs damals nicht einholte, war der Wertzuwachs beträchtlich.

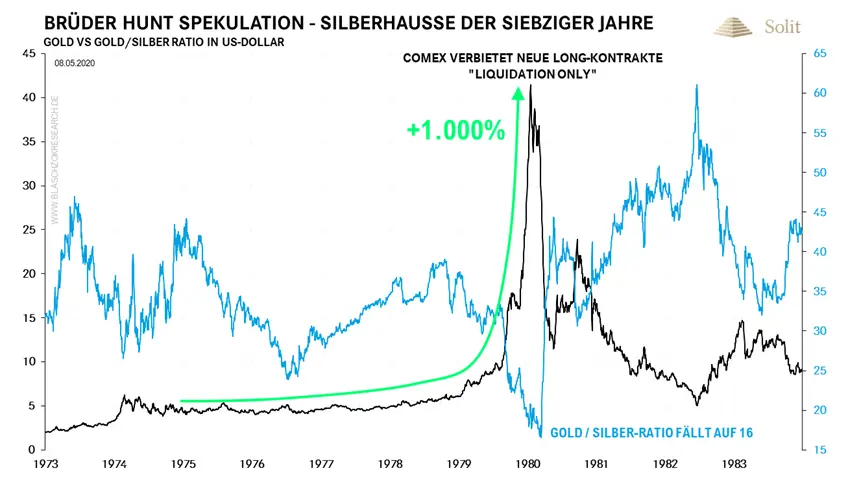

Die Grafik oben zeigt den Goldkurs im Vergleich zum Gold-Silber Ratio. Als die COMEX Long-Positionen für Silber verbat, sank der Silberkurs und damit auch der vom Gold-Silber-Ratio.

Dieser Beitrag stammt von Dr. Jochen Dehio - Fachbuchautor des Buches "Gold oder Silber - wem gehört die Zukunft?".

Das Buch zu Gold & Silber von Tim Schieferstein – jetzt gratis für Sie!

Gold und Silber sind eine bewährte Möglichkeit, Vermögen zu sichern – doch der Einstieg wirft viele Fragen auf. In „Gold & Silber für Einsteiger“ finden Sie verständliche Antworten auf die wichtigsten Themen. Welche Barren und Münzen sind empfehlenswert? Wie erkennt man seriöse Händler? Wo und wie lagert man Edelmetalle sicher? Welche typischen Anfängerfehler sollte man vermeiden?

Damit auch Sie fundierte Entscheidungen treffen können, schenken wir Ihnen sowohl das gedruckte Buch als auch das E-Book.

- Silber Neuheiten

- Feinsilber

- Silber kaufen

- 1 kg Silbermünzen

- 1 Unze Silbermünzen

- Silberunze

- Tubesize

- Silberankauf

- Ankauf von Silberbarren

- Ankauf von Silbermünzen

- Maße & Gewicht: Silberbarren

- Mehrwertsteuer bei Silber

- Silberpreis

- Das deutsche Stempelgesetz von 1884

- Edelmetalle

- Edelmetalle kaufen

- Edelmetalle verkaufen

- Gold, Silber lagern

- Gold-Silber-Ratio

- Privy Mark Münzen

- Goldsparplan oder Silbersparplan

- Goldverbot

Echtheit von Gold prüfen - Hausratversicherung für Gold

- Tresor

- Bankschließfach